新型冠狀病毒危機後「經濟重啟」 階段的行業觀點

摘要

儘管全球政府正逐步解除封鎖和隔離措施,但消費和商業活動仍然薄弱。我們認為,在這個「經濟重啟」的新階段,投資者應該同時進行進取性和防守性部署。進取性部署方面,科技業可能仍是表現領先的行業 ,但部分高收益債券和週期性行業(部分能源和金融公司)也可能跑贏大市。防守性部署方面,基本消費和健康護理處於有利位置,應能在疫情後受惠。

|

要點

|

在下個階段的經濟週期尋找投資機會

全球努力抗疫,試圖使生活回復「正常」,多國開始重啟經濟。面對不確定的環境,投資者可審視過去各市場行業如何應對不同的經濟階段,特別是在經濟低迷後回穩時期表現良好的行業。

如下圖所示,對經濟較為敏感(或週期性)的行業 (如金融、能源、部分科技和非主要消費)於經濟回穩及恢復增長時的表現卓越。固定收益方面,高收益債券和「墮落天使」(被降級的投資級別公司)在過往的危機時期亦具吸引力。

新型冠狀病毒疫情使美國經濟陷入歷史最快和規模最大的衰退之一,但美國經濟可能正在企穩

| 早期 增長回升 |

中期/後期 增長企穩及見頂 |

經濟衰退 增長下降 |

|

|---|---|---|---|

| 經濟週期階段 | 隨著經濟恢復增長,週期性行業往往表現良好。防守性行業的表現滯後。 | 在週期中段,穩定增長的行業往往表現良好,而防守性行業則在衰退前一直滯後。 | 最具防守性的行業。這些行業往往取得最穩定的收入。 |

| 股票︰表現優異的行業 | • 金融 • 工業 • 科技 |

• 通訊 • 非主要消費 • 能源/材料 • 科技 |

• 基本消費 • 健康護理 • 房地產 • 公用事業 |

| 固定收益策略 | 改為持有個別高收益行業,因為隨著經濟增長,該等行業往往跑贏大市。個別「墮落天使」策略可能帶來貢獻,因為被降級資產的信貸狀況會隨著時間而有所改善。由於股票期權向好,可換股債券表現良好。 | 投資級別和高收益資產配置。隨著衰退跡象趨於明顯,風險狀況逐漸降低。 | 持有優質投資級別債券、主權債券/美國國庫債券和現金等值。保留資本和避免違約。 |

資料來源:安聯投資。過去的表現並不保證將來的表現。

在這次疫情危機期間,儘管其持續時間相當短暫,我們仍然發現類似上述的市場週期。隨著疫情於12月至3月中在全球蔓延,市場預計美國將因此陷入經濟衰退,公用事業和房地產等防守性 「似債券」行業表現最佳。

投資者開始迅速而靈活地調配其投資組合,配置於能在新環境下造好的行業,新行業領導者(即科技和健康護理)自此崛起。事實上,某些商業模式在疫情期間蓬勃發展,且能持續至疫情後,包括:

- 有助居家隔離的科技(如雲端計算、網絡安全、遙距操控和遊戲)

- 對抗新型冠狀病毒的健康護理服務和產品(包括可行治療方法和疫苗)

- 為消費者有效率地提供網上零售和食物派送的企業

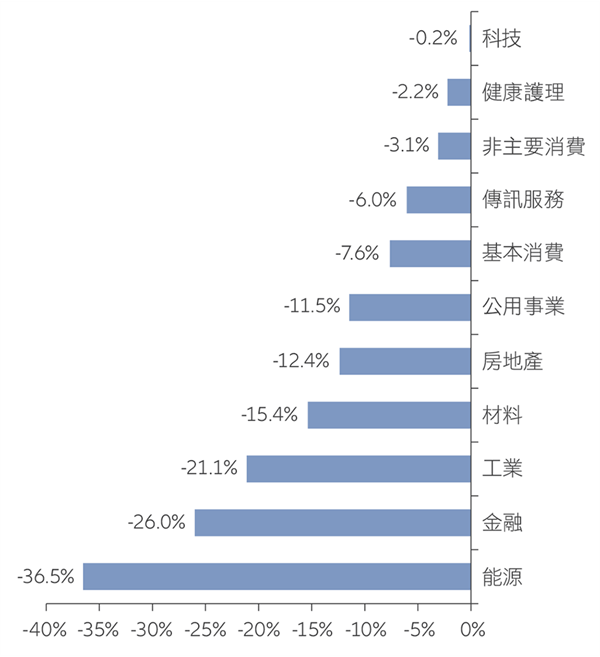

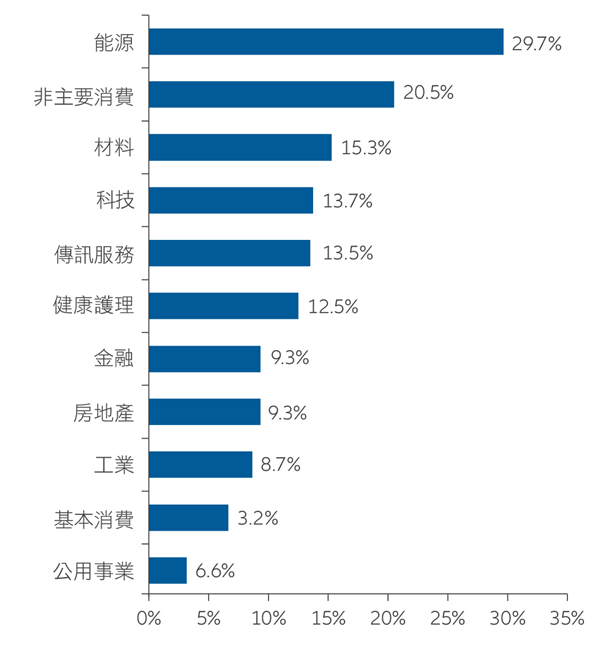

市場表現已經開始反映這些趨勢。年初至今,科技、健康護理和非主要消費大幅跑贏其他行業(見下圖),而能源等週期性行業則呈現初期領先的跡象。

科技、健康護理和非主要消費領先市場,能源於後段上漲

1月至4月標準普爾500指數的行業表現

(31/12/19- 30/4/20)

4月標準普爾500指數的行業表現

(31/3/20 - 30/4/20)

資料來源:彭博、安聯投資。數據截至2020年4月30日。

後續情況如何?對投資組合作出部署,以迎接經濟「重啟」

美國和全球主要市場可能將進入疫情危機的「經濟重啟」新階段,但我們仍無法確定其帶來的負面影響。因此,我們認為投資者可考慮以下投資主題,對投資組合進行進取性及防守性配置。

科技業將繼續成為市場領導者

在疫情爆發前,科技業主導的市場表現強勁。科技業在危機期間繼續造好,而即使經濟回復增長,它仍可能是市場領導者(儘管我們建議建立策略性投資比重),原因如下︰

- 科技可能在疫情後處於長期上升趨勢,因為全球消費者將繼續使用更多的居家和在家工作技術,包括軟件和硬件。

- 我們相信,未來一段時間,全球將持續低息和緩慢增長,因此投資者可能更傾向於尋找過往在低貼現率下表現良好並具有增長潛力的行業(如科技)

- 不少科技巨擘的財力穩健,有助公司度過經濟低迷或長期緩慢增長的時期。

固定收益領域的墮落天使可能帶來機會

隨著美國經濟企穩,部分高收益市場或會帶來吸引的回報機會。大量BBB級投資級別債務(超過9,000億美元) 可能因經濟環境的緣故,被降級為高收益債務。這些「墮落天使」顯然有機會透過改善其信貸狀況,再次成為投資級別資產。此外,聯儲局在其企業債券購買計劃中納入墮落天使,有助於支持這個資產類別。

開始考慮表現滯後的資產

週期性行業(部分能源、金融、旅遊和休閒)在此次危機中一直受挫,但許多公司將能夠抵受考驗,最終蓬勃發展,而週期性行業目前提供了一些最吸引的風險回報機會。例子包括可再生能源、多元化金融和私人股本公司,以及部分航空公司。

市場一般具有前瞻性,當投資者認為市場的最壞時期已經過去,回報就會上升。例如,儘管油價在4月中暴跌,但能源是4月份表現最佳的行業(見上頁圖表)。這表明,如果愈來愈多投資者對經濟重啟抱持樂觀態度,疫情危機至今表現最差的週期性行業將會大幅轉勢。

維持部分防守性部署

我們認為,投資者的組合應保留基本消費和健康護理的配置。雖然這些行業一向被視為防守性行業,但我們認為,它們將於疫情後提供長期增長機會。隨著我們逐漸恢復日常活動,消費品和健康護理不可或缺,包括基本食品和必需品、抗菌用品和口罩,以及治療方法和疫苗。

對投資組合作出主動部署

金融市場在危機期間較適合採取積極的策略,這次疫情也不例外。市場目前由特定行業的表現所帶動,而並非由被動投資者近年依賴的大市回報(貝塔)所推動。 此外,被動和指數投資(在某些環境下有用)現在可能使投資者面臨虧損甚至違約情況。在新型冠狀病毒危機過後,市場將出現優勝劣敗,而我們認為,目前有必要對投資組合採取主動的配置。

中國有望引領亞洲經濟從新型冠狀病毒疫情中復甦

摘要

新型冠狀病毒疫情令中國的經濟增長暫時停滯,全球大多數經濟體亦無法倖免。但有跡象表明,中國可能已準備好率先走出低迷並恢復其長期增長軌跡。

|

重點︰

|