牛年 - 象徵中國強大的未來

摘要

在這個農曆新年,中國有很多值得慶祝的事,包括強韌的經濟增長、抗疫取得成效,以及國家逐步走向轉型至先進經濟體。這正是為什麼牛是適當的象徵,標誌著這個國家努力奮鬥維持其發展軌跡。

要點

|

投資前景

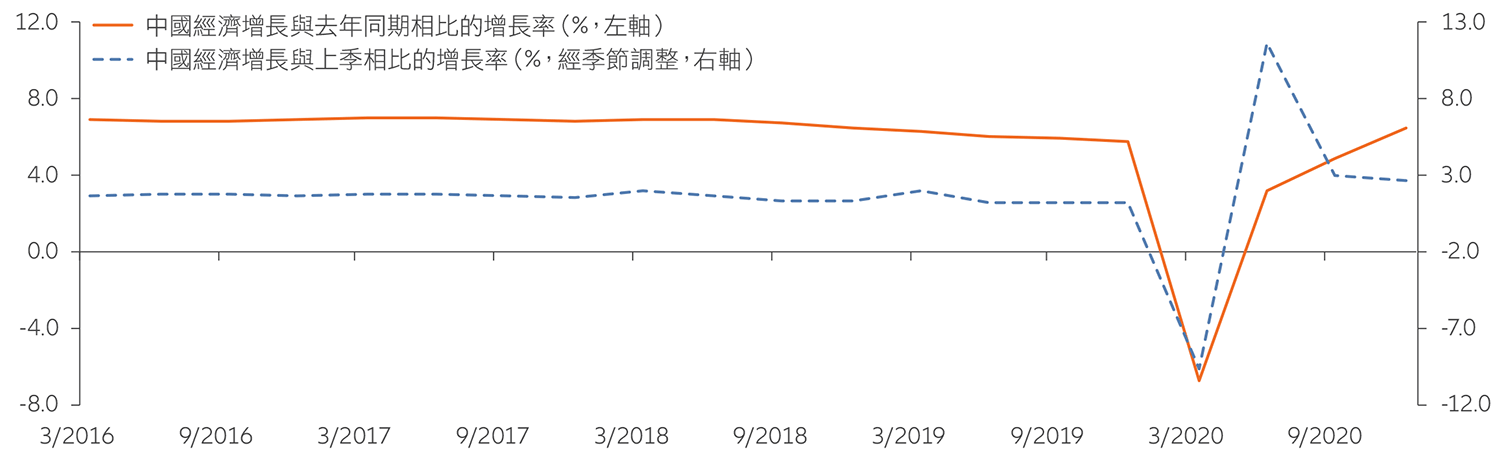

去年,中國經濟是在全球所有主要經濟體中唯一一個仍錄得增長的地方。我們預期中國經濟將繼續從新新冠病毒危機中強勁復甦,儘管速度可能略為放緩。因為2020年疫情高峰期經濟表現疲軟,今年經濟增長與去年同期比較的增長率料將顯得強勁(見圖)。

2020年中國經濟增長強勁反彈

與上季相比和與去年同期相比的經濟增長增長率

資料來源:Bloomberg、CEIC、安聯投資;數據截至2020年12月。

中國經濟看來勢將延續向好的趨勢。政府若能抑制再起的疫情,服務業應將表現良好。製造業也料將保持增長,受惠於公共投資計劃(2021年可能比2020年略為放緩),以及隨著疫情料將緩和,全球需求逐漸復甦。此外,中國正培育自己的高科技產業,尤其是機器人、航空和其他先進製造業領域──它們在中國的長期經濟願景中居核心地位。

在2021年,經濟強勢可能使中國得以做一件其他主要經濟體暫時做不到的事:縮減政府大規模的經濟刺激措施。其形式可能是政府略為減少支出 (可能導致實體基礎建設投資減少),但我們預期政府將繼續支持創新技術、中小企業和「綠色經濟」。中國人民銀行眼下也正限制金融機構的新增貸款,藉此壓低信貸增長速度。不過,我們預計這些財政或貨幣政策變化不會是突然或劇烈的。

這對投資者者意味著什麼?金融市場通常不樂見政府撤銷經濟刺激措施(中國的情況應該是略為縮減刺激措施的規模),因此這可能使中國的短期投資前景變得較為顛簸。但長期而言,中國的經濟前景令人信服,而我們認為這意味著中國的長期投資前景相當吸引。因此,我們認為投資者應繼續視中國為一個足以自立的資產類別,一個可能值得專門、單獨配置資金的資產類別。

展望牛年,什麼因素可能導致經濟前景變得沒那麼樂觀──或甚至更樂觀?以下是投資者應該關注的一些較重要變數。

未來一年的四大投資問題

投資涵義

雖然整體而言,我們長期看好中國和亞洲,但未來一年存在一些重大未知數,包括新冠病毒疫情的發展。因此,我們建議投資者仔細審視他們的投資組合──在投資不足的領域增加策略性長期配置,並作出戰術性調整,以反映變動不定的環境下的風險和機會。

股市正在增長

「在岸」中國A股(在上海和深圳的市場交易)2020年表現非常好,但價格仍然合理,尤其是相對於美股而言。A股的預期市盈率為17.3倍,低於全球股市的20.0倍和美股的 23.5倍。4 A股市場可能繼續受惠於若干有利因素,包括中國居民將更多的財富投入股市、全球主要基準指數正提高對 A股的配置,以及外國機構投資者正在增加。此外,隨著拜登政府主導美國的政策,美中關係可能變得沒那麼不可預料,而市場總是樂見不確定性減少。不過,有些緊張情況無疑將揮之不去。

此外,值得注意的是,香港上市的中國公司5 2020年的負面表現證明,中國股市不是一元化的。站在「全中國」的角度整體觀察中國公司,估值會比較合理。

債市動態有利於較短期債券和高收益債

在中國和整個新興亞洲地區,財政和貨幣支持措施,以及抗疫方面的有利發展,應有助提高對投資收益和風險資產的胃納。在整個地區,我們大致看好存續期較短的債券,以及高收益債而非投資級債券。此外,我們認為長期趨勢是中國人民幣的國際化程度將逐漸提高,在中國境外將更廣泛地使用。而雖然貨幣是出了名地波動,但隨著時間的推移,人民幣相對於美元可能將開始升值。這可能為主動式投資經理人提供從事有利貨幣交易的機會。

1) 資料來源:BloombergNEF,數據截至2020年12月31日。

2) 資料來源:路透社,截至2019年1月。

3) 資料來源:特許金融分析師協會,截至2019年12月。

4) 資料來源:MSCI,截至2020年12月31日。中國A股以MSCI中國A股在岸指數為指標,全球股市以MSCI世界指數為指標,美股以MSCI美國指數為指標。預期市盈率是採用盈利預估值計算的市盈率。

5) 以MSCI中國H股指數為指標。

有關中國股票的十個要點

摘要

外國投資者曾經很難參與中國的股票市場,但隨著中國經濟轉型,中國股市已然開放。從深圳及香港的上市公司,到類似納斯達克的上海證券交易所科創板(STAR),中國企業吸引大量的投資者資本。以下是您需要知道有關中國股票的十個要點。

中國能持續有效控制疫情嗎?

新冠病毒疫情是全球經濟增長的主要風險因素,中國也不例外。但在控制疫情方面,中國和亞洲的整體表現看來優於西方國家,因為美國、歐盟和其他主要經濟體目前仍難以有效抑制疫情。如果中國經濟保持強勁的復甦步伐,中國股市和債市可能顯得越來越吸引。

中國是否將修復與既有貿易夥伴的關係,並強化與新貿易夥伴的關係?

中國與美國的關係遇到困難,是近年地緣政治方面的一大主題。美國總統拜登可能協助緩和緊張局勢,但一些問題無疑仍將存在。這正是中國穩步提高自足程度的原因之一,而中國的舉措包括強化其供應鏈、建立自己的先進製造能力,以及和組建新的聯盟。

例如中國最近促成了《區域全面經濟夥伴協定》(RCEP),創造了一個涵蓋世界三分之一人口、由亞太國家組成的經濟集團。RCEP將適用於近30%的全球貿易和經濟增長,超過歐盟貿易區或美墨加協定。

歐盟與中國經過七年的談判,最近也宣佈達成《全面投資協定》(CAI)。這將為歐盟在製造業、汽車和金融服務等領域提供重要的新商業機會。對中國來說,CAI是一項戰略突破,有助中國在保護主義和反中情緒抬頭的情況下締結新的國際夥伴關係。

中國是否將延續其成功的經濟轉型,抑或會走過頭?

中國在開發創新技術方面繼續取得進展,這些技術有助中國在機器人和航空等附加值較高的先進製造業領域增強競爭力。中國最近正式啟動其「雙循環戰略」,希望降低對部分高科技產品(例如半導體)的進口依賴,同時致力擴大內需。當局的目標是進一步提高中國的人均經濟增長,以便中國更快完成向先進經濟體的轉型。

這些政策整體而言受金融市場歡迎,但另一些政策就不是這樣。中國監理機關最近嚴厲打擊中國一些最知名的企業,指責它們的壟斷和反消費者行為。不過,我們並不認為中國政府會做過頭,因為當局希望避免中國企業在競爭中落入不利地位。

中國是否將繼續強調永續發展?

中國正緩慢但確定地越來越重視攸關經濟永續發展的問題。

與此同時,中國必須在提高透明度方面更有作為,以便投資者更了解中國的企業和政策制定者如何處理重要的ESG議題。在此之前,投資者必須找到能夠提供專屬研究的合作夥伴,以了解幕後的真實情況。