擁抱創新力量

增強潔淨能源存儲能力

全球地緣政局混亂,以及日趨增加的極端天氣,清晰地表明目前較過去任何一段時間來說,加快潔淨能源轉型是有其迫切性。規模龐大而又靈活的能源存儲系統正創造必要的基建骨幹,以迎合不斷增加的可再生能源產能。這種轉變有助減少對化石燃料的依賴,同時促進能源轉型的步伐。

重點摘要

- 建立潔淨能源存儲能力是能源系統脫碳的關鍵所在,同時提供更大靈活性,並有助減少對價格波動的化石燃料的依賴

- 潔淨能源存儲確保電網穩定,並促進/加快可再生能源融入能源市場

- 預計未來10年內,全球電池存儲市場將呈兩位數增長

能源存儲如何穩定能源供求平衡

根據國際能源署(IEA)最近發表的一份報告,可再生能源到2025年將成為主要電力來源,佔目前到未來十年中期新增產能的九成。1 由於可再生能源的產能及產量以創紀錄的速度增長,潔淨能源的生產將會跟上與日俱增的全球需求。然而,太陽能、風力及水力發電等天然能源會較為波動(間歇性),從而限制其效率。潔淨能源存儲系統有助確保電網穩定,並提高(綠色)能源供應的可靠性,因為它們可儲存多餘的能源,並在需要時再作配送。

因此,透過提升存儲能力來保持能源供求平衡,有助促進潔淨能源發電的進一步發展。

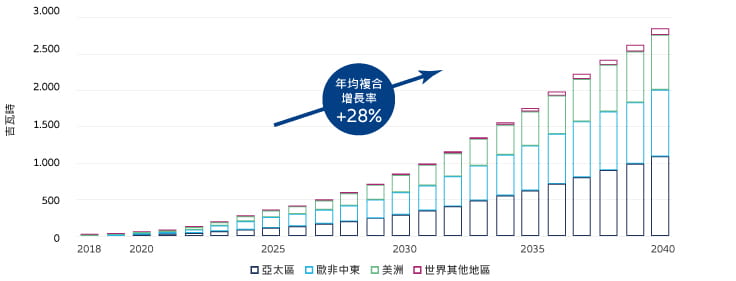

到2040年,預期全球累計能源存儲將達2,850吉瓦時

資料來源:彭博新能源財經《Energy Storage Outlook 2019》,截至2019年7月

不同類型的能源存儲系統

在這些類別中,有部分被廣泛用於儲存大量電力。

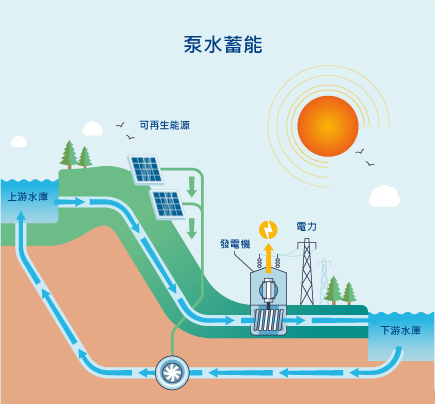

泵水

在需求平穩時,水源從下游水庫泵到上游水庫。當需求激增時,水源會被釋放以推動渦輪運作,並向電網輸送電力。

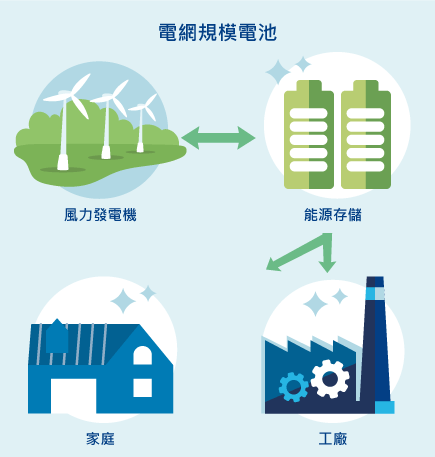

電網規模電池

電化學能裝置(鋰離子、鉛酸、氧化還原液流等)在電力充足且低廉時,從電網/發電廠累積能源,然後在需要時將能源釋放,並提供電力。

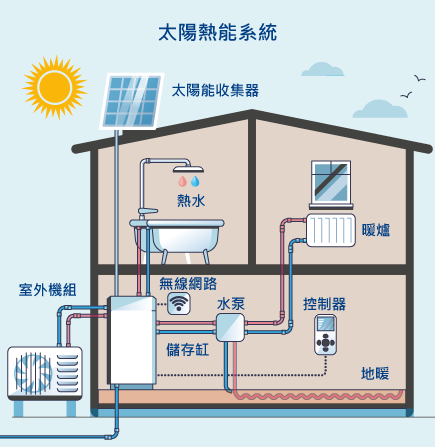

太陽熱能系統

以太陽能電廠/光伏系統收集能源,在需求上升且太陽能輸入較低時釋放能源。

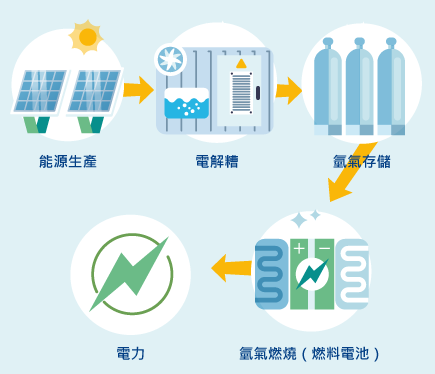

氫氣

將電力轉化為氫氣再作儲存,並重新轉化為電力。即使其效率現在仍然低於其他存儲系統,但是其存儲量明顯高於電池、水力或太陽熱能科技,所以外界對氫氣存儲方案(尤其是以氨作為氫的載體)的關注程度亦與日俱增。

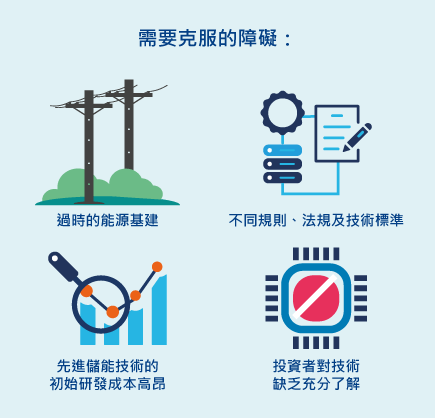

應對儲能系統的挑戰

在潔淨能源的轉型過程中,即使儲能系統及技術所帶來的優勢毋庸置疑,但要令潔淨能源存儲成為推動可持續能源轉型的主要動力,仍需克服很大障礙。

儲能,潔淨電力不可或缺的一部分

當全球能源生產及工業脫碳的努力主要集中於能源生產方面,能源存儲正逐漸成為這種轉型過程的關鍵一環。

因此,全球有越來越多政府及實體意識到,需要採取行動並推出措施,推動儲能系統擴張其容量,同時加強及資助替代存儲技術方案的研發。

美國

在2023 年 1 月 1 日,《通脹削減法案》中規定的投資稅收抵免 (ITC)擴大至容量不少於5千瓦時(kWh)的獨立儲能項目。2

使這些規模較小的項目亦符合ITC的資格,開發商就無需將其存儲方案直接與光伏系統結合,顯著減少新能源存儲容量的開發時間及成本。

這種新增的靈活性,並將投資稅收抵免擴展至獨立儲能系統,或有助進一步推動正不斷增長的美國儲能市場。

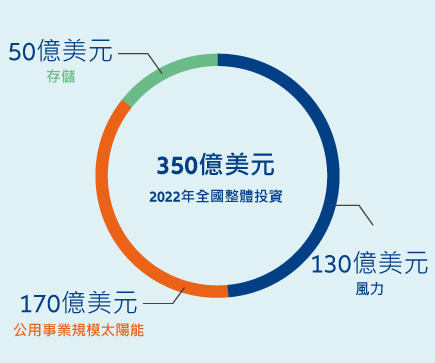

資料來源:美國潔淨能源協會《Clean Power Annual Market Report 2022》,截至2023年5月

歐盟

2023年3月,歐盟委員會發表一項關於儲能的建議,強調儲能可以「在能源系統脫碳、促進能源系統整合及供應安全上發揮重大作用」,並指出「要在能源系統脫碳,將需要大量投資於各項存儲能力。」6 在這種背景下,建議歐盟成員國提供詳細數據,以促進新能源存儲設施的投資決策。

歐盟在合適的時機推動建立能源存儲能力,原因是歐盟委員會的評估指出,電力系統靈活性的需求在2050年之前或會增長至佔整體電力需求的30%,較2021年增加11%。

地區焦點

紐約州

紐約州的儲能目標是要在2025年前達到1,500兆瓦,並在2030年前達到3,000兆瓦,不單可帶來約30億美元的整體效益,還可減少超過200萬公噸的二氧化碳排放,並在2030年之前創造約30,000個就業職位。3

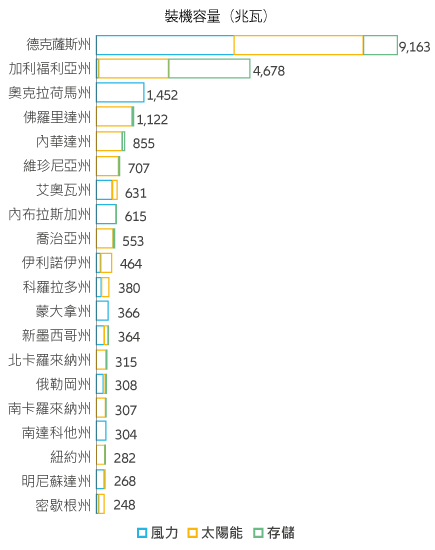

加州及德州

2022 年,加州與德州為美國全國潔淨能源增長(包括存儲能力)最快的兩個州份。4

在2022年,德州及加州的潔淨能源增長領先其他州份

資料來源:美國潔淨能源協會《Clean Power Annual Market Report 2022》,截至2023年5月

拉丁美洲

根據最新的分析,拉丁美洲太陽能儲能市場的規模在2022年達到18.4億美元。未來5年內將以每年7.2%的速度增長。5

投資於行業推動者有助擴大潔淨能源存儲能力

隨著可再生能源逐漸在全球取代化石燃料,潔淨能源的裝機容量亦創下紀錄水平,加快建設額外存儲能力對穩定供應可靠的潔淨能源極為重要。

預計全球每年的新增儲能裝機容量將會介乎80吉瓦至88吉瓦7。即使實際及預測的存儲能力有所增加,但是仍需要更大規模的存儲來提升可靠性及維持正常的運行時間,並需要克服太陽能、風力及水力的間歇性。因此,需要在整個儲能價值鏈上作出額外投資,以平衡潔淨能源生產及儲能的比例,並滿足儲能方案不斷增長的需求。

這些投資很可能會落在肥沃的土壤之上。根據最近一項分析預測,全球電池儲能市場的規模將會從2022年的108.8億美元,增長至2029年的312億美元,期內以16.3%的雙位數速度增長。8

有鑑於這種驚人的增速,將資金引導向專門範疇的公司,可為投資者提供更多有力的投資觀點:就新型性能增強物料作出資源充裕的研究,有助加快領先能源收集技術的開發與市場化。最後,這可能會大大影響潔淨能源生產及能源存儲的共同演化。

未來幾年,儲存能源仍然是一項艱鉅任務,同時會創造不同的投資機遇。一些應用需要不同形式的技術方案,以迎合不同的個別需求,可見整個價值鏈均機遇處處,並提供不同方案。

1 國際能源署:Renewable power’s growth is being turbocharged as countries seek to strengthen energy security,截至2022年12月。

2 美國國會網:Energy Storage Tax Incentive and Deployment Act of 2021,截至2021年9月。

3 紐約州政府:Types of Energy Storage

4 American Clean Power Market Report 2022,截至2023年5月。

5 Digitaljournal.com: Latin America Solar Energy Storage Market Shows Robust Growth Potential

6 歐盟委員會:recommendation on Energy Storage – Underpinning a decarbonised and secure EU energy system,截至2023年3月14日。

7 彭博新能源財經:1H 2023 Energy Storage Market Outlook,截至2023年3月及國際能源署:Grid-Scale Storage,截至2022年9月。

8 Fortunebusinessinsights.com: Global battery energy storage market,截至2022年3月。