擁抱創新力量

深入探討:投資中國國有企業

多年來,國際投資者通常將投資中國國有企業視為中國經濟增長低質部分的代名詞,這些企業的盈利能力欠佳、管理混亂,股東回報亦不理想。

概覽

- 儘管仍存有一些懷疑,但國有企業已經取得了很大進展

- 國有企業的債務負擔減輕,管理層和員工股票激勵計劃普及化,現金流改善,亦越來越著重透過提高股息和回購來提高股東回報。

- 我們認為,對所有國有企業一視同仁並假設它們幾乎沒有經濟價值是錯誤的,選擇性十分重要。

然而,現實情況是,考慮到中國經濟及股票指數的組成,投資於中國股票不可避免地包括一定程度的國有企業投資,但這並不一定是負面的。事實上,在近期充滿挑戰的股市環境,國有企業的整體表現顯著跑贏私營企業。

我們認為,投資者對國有企業的觀感與現實之間存在很大差距。在某些領域 — 例如中國的碳中和目標 —國有企業處於這一重要變革的最前線。文中我們將討論有關投資國有企業的主要問題,以及為何我們認為它們可以為投資者帶來寶貴的機會。

國有企業佔中國股市的比例 — 規模減少, 但影響力仍大

自1978年經濟改革開放以來,中國國有企業經歷了一個漸進式轉型的漫長過程。如今,國有企業規模已較從前精簡。例如,2012至2023年期間,中央國有企業(即中央政府控制的國有企業)數目減少了近20%(從117家減少至97家)。整個國有企業領域進行了大量的併購活動,以改善效率和資源分配。

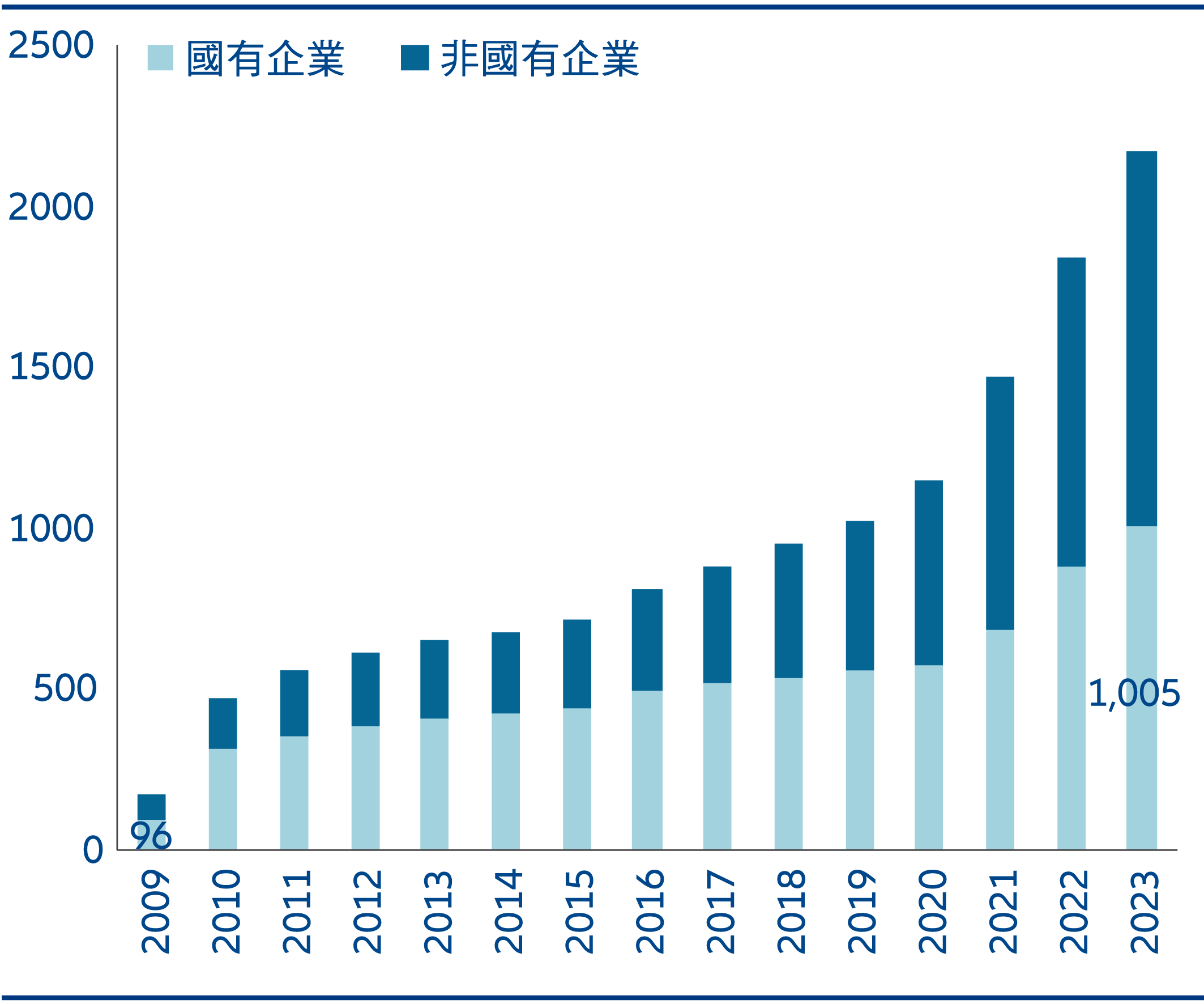

因此,儘管多年來上市國有企業的總數有所增加,但它們在整體市場中所佔的比例卻越來越小,特別是私營企業投資機會如雨後春筍般湧現(圖1)。這一變化也可見於市值方面,20年前,當國際投資者受限於離岸市場時,國有企業佔MSCI中國指數90%以上。相較之下,國有企業現時在中國A股市場的佔比不足50%(圖2)。

雖然國有企業的相對影響力有所下降,但它們仍然是中國股票市場以及中國整體經濟結構的重要組成部分。事實上,在具有策略重要性的行業當中,國有企業仍繼續佔據主導地位,包括能源、電力公用事業和金融業(圖3)。自2021年以來,主要由於相對股價表現理想,國有企業在中國股市的權重增加。

圖1:1990年以來中國境內外股票市場上市公司數量

資料來源:(左)Wind、安聯投資,截至2024年6月30日。

圖2:國有企業過往在境內外市場的權重

資料來源:Wind、彭博、安聯投資,截至2024年7月31日。

圖3:MSCI中國全股指數:國有企業與非國有企業的權重(按行業劃分)

資料來源:Wind、安聯投資,截至2024年7月31日。

圖4:國有企業過往的債務資產比率

資料來源:Wind、中國國家統計局、滙豐股票研究、安聯投資,截至2024年7月31日。

《國企改革》

中國國內早已意識到,國有企業要轉型成為更具競爭力 的現代化企業,就需要進行重大改革。事實上,國企改 革已經進行了數十年,並一直是中國經濟規劃過程的核 心部分 — 目標是改善財務表現 — 但有關如何落實改革 的想法已出現變化。

例如,過去十年,具有重要策略意義的行業(如能源供應、交通建設和半導體)一直推動國有企業整合。雖然結果好壞參半,但其中一些例子無疑改善了資本配置,因為合併後的國有企業更加著重在全球舞台上爭取市場份額,而非相互競爭。

許多國有企業的資產負債表亦顯著改善,尤其是過去十年債務水平顯著下降,這在一定程度上受惠於供應方面的改革,政府對材料等部分上游行業的整體產能設定了上限。此外,部分商品價格回升亦有助提高利潤率。

從可投資性的角度,更為相關的改革是國有企業資源分配趨向市場化,這可見於消費品和服務、健康護理及建築機械等領域。在這些領域取得成功的國有企業往往與私營企業有一些共同之處:透過員工持股計劃激勵員工隊伍、專業管理者具備深入的行業背景、引入獨立董事會成員、完善的分銷網絡,以及多年來一直發展品牌知名度。

令人鼓舞的是,越來越多國有企業推行員工持股計劃,這有助更佳地協調管理層與小股東的利益。如果設計和結構得當,這可轉化為正面的企業管治和商業文化的重要指標。

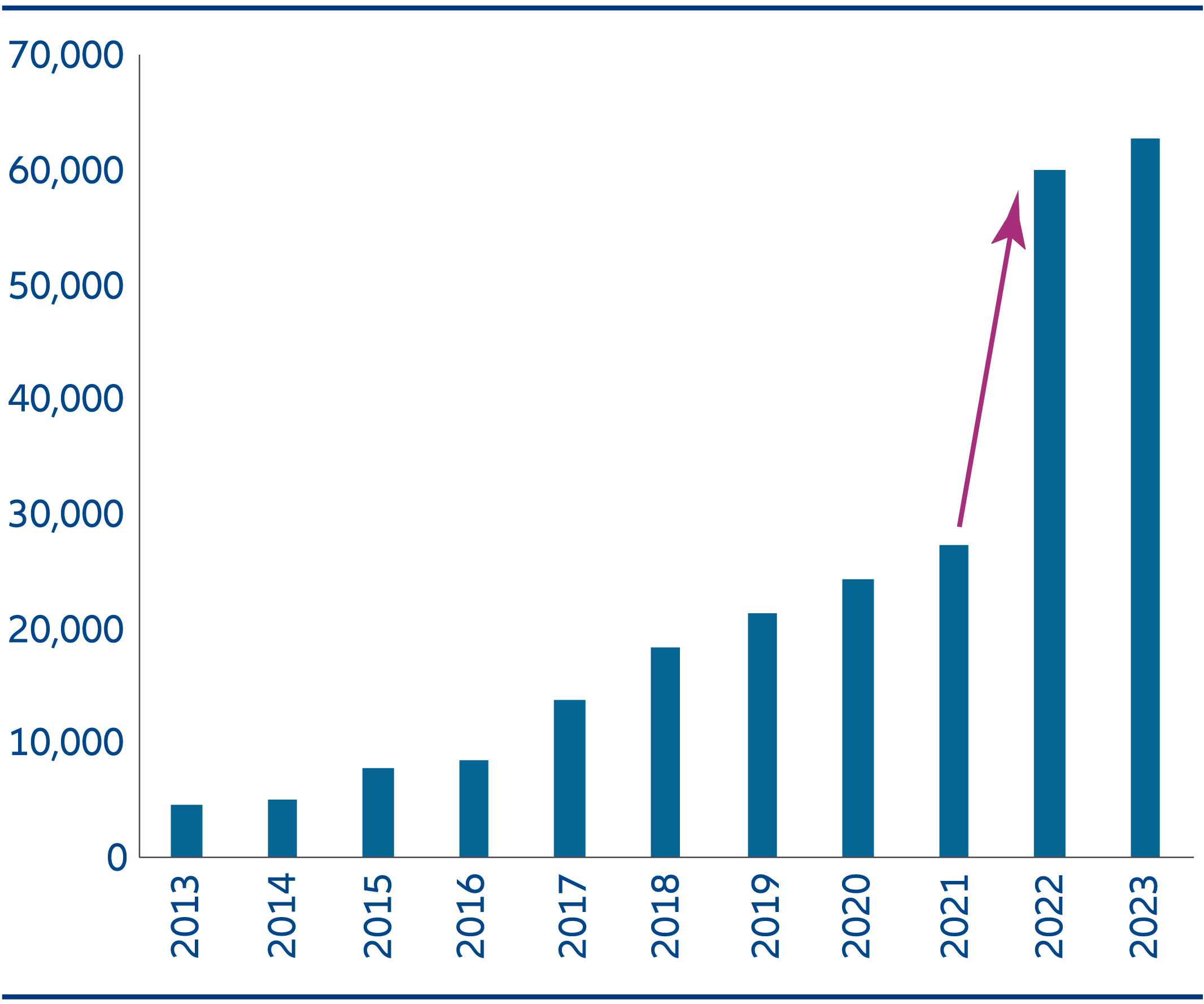

圖5:中國A股公司實施員工持股計劃的數目

資料來源:Wind、高盛全球投資研究,截至2024年3月31日。

近期政府的舉措包括為國有企業設定財務目標,例如股本回報率和淨利潤增長。去年,政府採取了重要的一步,根據市值選擇性地評估國有企業的管理情況。長遠而言,將金融市場指標與國有企業高階管理層的表現評估掛鈎,對投資者來說可能意味著深遠的影響。

股息率及股票回購 — 新趨勢

中國股市近期的一個顯著發展是股息及股票回購顯著增加,國有企業在這方面走在前沿。

這一改變2024年初由監管機構所推動。提高股東回報已成為國務院(實際上是國家內閣)以及中國證券監督管理委員會(證監會)的關注重點,此舉與日本和韓國最近的管治變更相呼應。

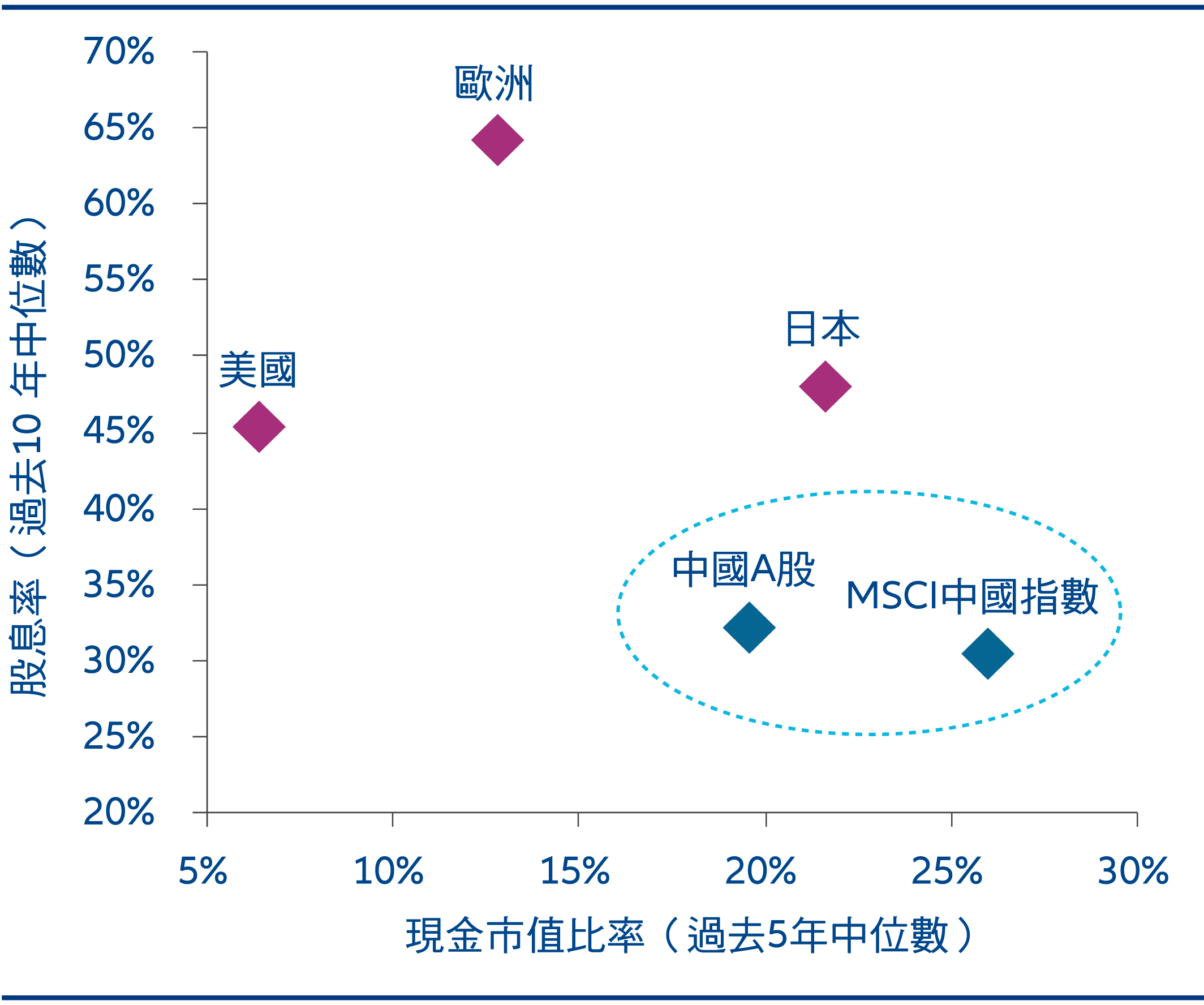

從基本面來看,似乎確實有增加股息和股票回購的空間。中國企業(不包括金融企業)資產負債表上的現金總額約為2.3萬億美元,相當於現時市值約27%,遠高於大多數其他全球市場的水平。隨著結構性經濟放緩導致資本支出需求減少,現金流預期將可改善,特別是較成熟行業的大型企業。

圖6:中國股票的現金市值與股息率

資料來源:高盛全球投資研究,截至2024年4月25日。

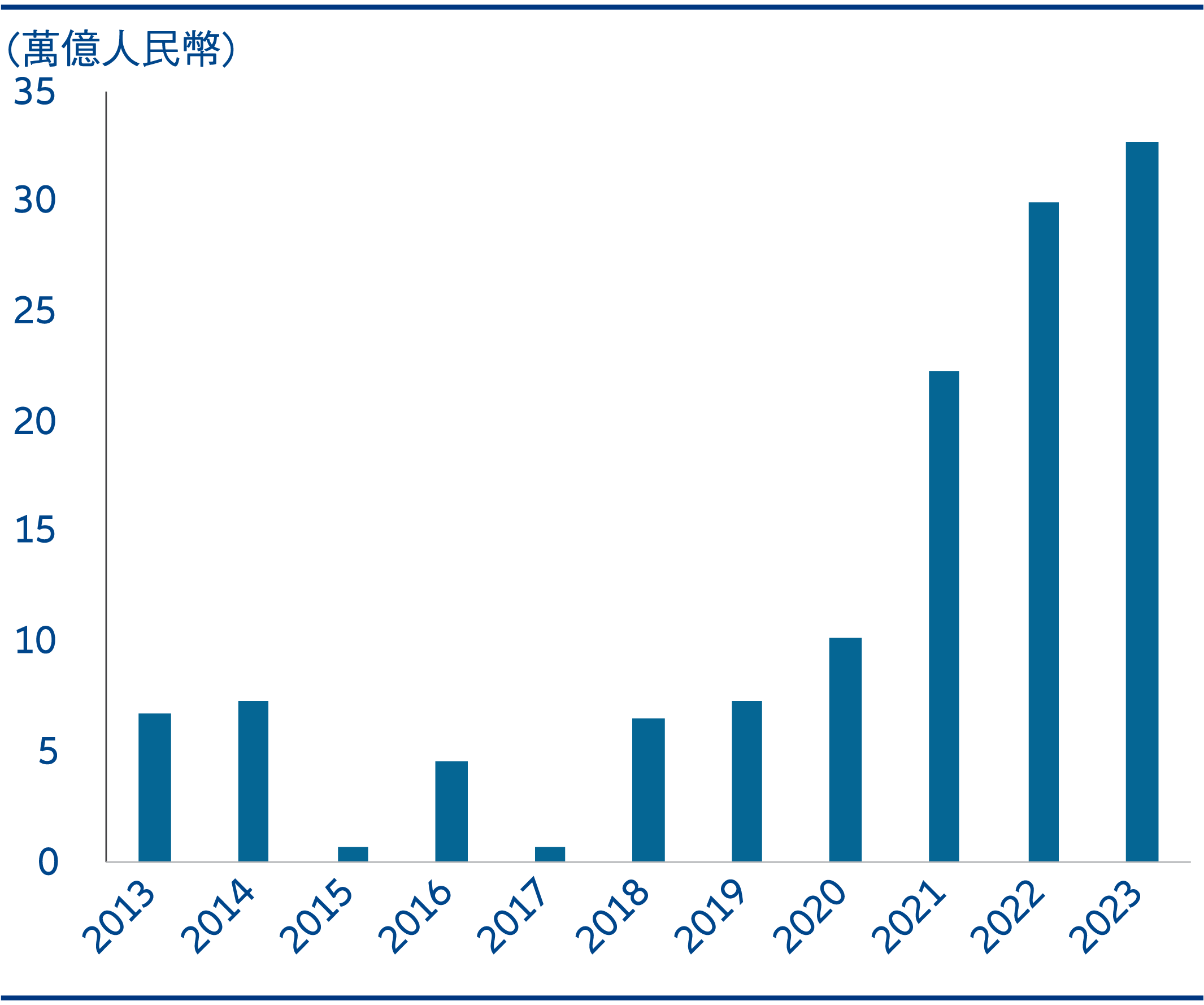

圖7:中國A股國有企業的股票回購

資料來源:Wind、瑞銀中國股票策略,截至2023年12月31日。

股息方面,中國企業的股息率約為30%,無論在亞洲或全球都相對較低。儘管近年來香港上市股票的股票回購勢頭有所增強,但在岸市場仍處於相對早期的階段。2023年,中國A股公司回購的股票僅相當於自由流通市值的0.2%左右。作為參考,過去十年,標普500指數每年的股票回購平均佔上市市值的 2.1%。

隨著國有企業現時有更多誘因和壓力提高股東回報,它們一直處於這些市場發展的最前線。2023年,國有企業的股息增至12,370億元人民幣,與新冠疫情前相比,較2019年高出約67%。

2023年,上市國有企業的股票回購總額增至330億元人民幣,接近2019年的六倍(圖7)。

另一項發展是派發股息的頻率增加。國營銀行等領頭羊歷來每年只派息一次。在最新的季度報告中,銀行制定了未來支付中期股息的計劃,這具有吸引力,尤其是對國內零售投資者而言。

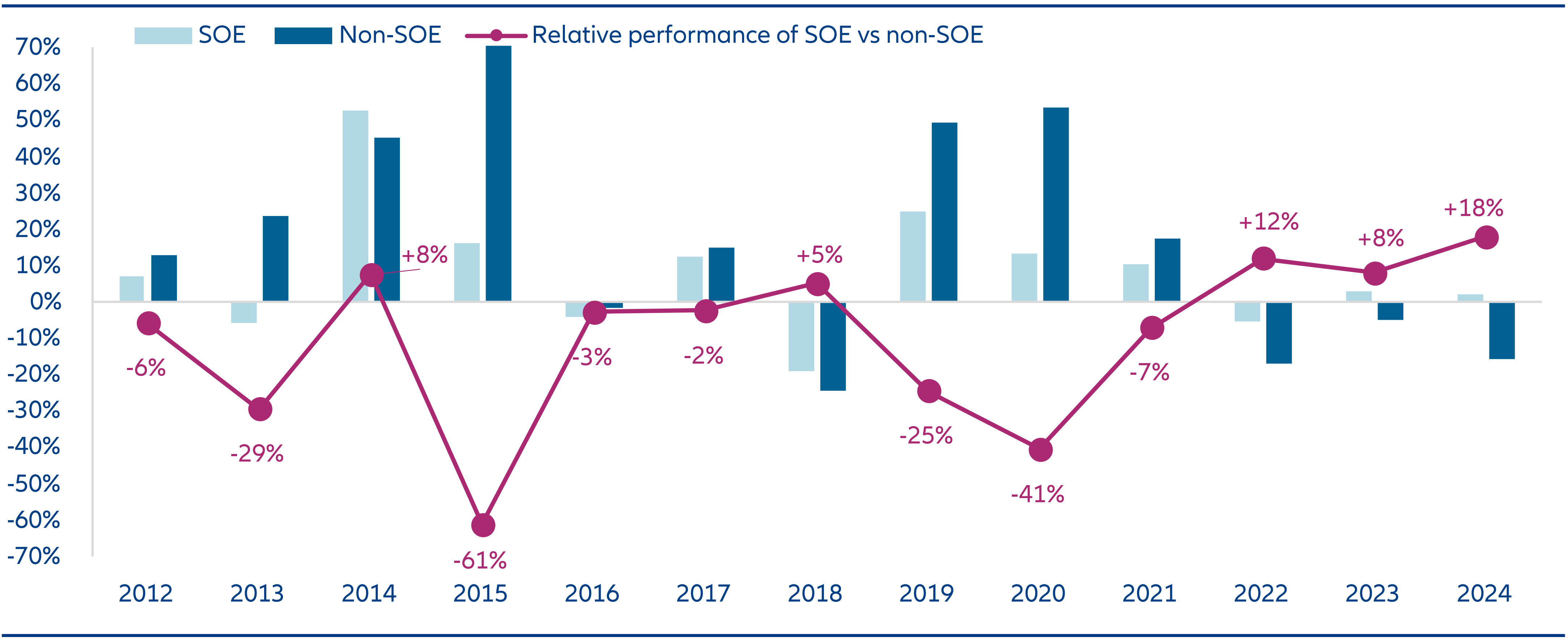

過往國營上市企業表現持續落後於非國有企業,但最近三年出現了重大逆轉(圖8),當中有數個原因。

圖8:國有企業與非國有企業的歷年回報率

資料來源:Wind、安聯投資,截至2024年8月6日。以上歷年回報率乃根據中國A股國有企業與非國有企業總市值的變化而計算。

其中一個重要因素是由國有企業主導的行業表現相對強勁。過去三年,能源、公用事業、電訊和金融股領漲。今年,中資銀行股股價創下歷史新高。相反,在疲弱的宏觀環境下更容易受到盈利減少影響的其他行業卻陷入困境。

作為經濟情勢的反映,國內投資者也開始將國有企業視為防禦性避風港,因為它們的資產負債表較穩健,融資管道較靈活,商業模式也較強韌。隨著政府債券收益率顯著下降,股息率較高的股票(其中許多是國有企業)也成為主要的投資主題。相反,政府政策對網路、教育、房地產等民營企業的影響,導致股價在面對不確定性下大幅調整。

ESG及可持續發展新焦點

我們認為,許多中國企業對ESG和可持續發展責任的看法發生了非常明顯的轉變。國有企業一直走在前面,我們看到企業變得更加開放對話,資訊披露水平亦隨之提高。數量上來說則可見於提供ESG報告的企業日漸增多(圖9),監管壓力是重要的催化劑。例如,國務院國有資產監督管理委員會(國資委)宣佈強制要求中央企業全面披露ESG。同時,中國大陸證券交易所加強了ESG披露指引。

將金融市場表現納入國有企業管理團隊的主要表現指標,亦有助改善其與小股東利益的一致性。

貴州茅台就是一個很好的例子,它是MSCI中國A股在岸指數的最大成份股。茅台是中國領先的白酒品牌,擁有主導且穩固的市場份額,是一家國有企業。隨著時間,我們留意到企業文化發生了明顯的變化。之前,茅台對其業務活動的披露極為有限,接觸高階管理層亦受到嚴格限制。他們現時主動與投資者聯繫,在投票前討論公司提案,並發佈越來越全面的ESG報告,甚至有英文版。

圖9:提供ESG/企業社會責任披露的中國A股公司數目

資料來源:Wind、安聯投資,截至2023年12月31日。

圖10:貴州茅台現金股息歷史

資料來源:Wind、安聯投資,截至2023年12月31日。

然而,最大的變化也許是其對現金的使用。茅台在過往因其所謂的「政府捐贈」而受到嚴格審查,所謂「政府捐贈」是指向其主要地方政府股東而非小股息支付的款項。2022年股息政策大幅調整,同時,該公司承諾派息率至少為75%。

因此,儘管國有企業可能因企業管治不佳而聞名,但現實情況是,許多國有企業的第三方ESG評分已明顯改善,並且在某些行業中接近或高於非國有企業。

圖11:中國MSCI企業的管治評分(按行業分類)

資料來源:MSCI、安聯投資,截至2024年9月3日。

總結

雖然存有一些懷疑,但國有企業多年來已取得不少進展。債務負擔減輕,管理層和員工股票激勵計劃普及化,現金流改善,亦越來越著重透過提高股息和股票回購來提高股東回報。

當然,還有很長的路要走,許多國有企業仍面對效率低下和管治混亂等挑戰。儘管如此,我們認為,對所有國有企業一視同仁並假設它們沒有經濟價值是錯誤的。

雖然我們投資組合中國有企業的比重通常較基準低(例如,我們的中國A股策略:截至2024年7月31日,國有企業佔40.6%,指數比重為47.4%),但一些國有企業一直為相對表現提供理想貢獻。我們認為,關鍵在於了解企業背後的人、他們的願景和誘因,以及他們的執行能力,這需要進行實地工作,與管理層互動、對供應鏈進行交叉審查,並利用我們的Grassroots®研究網絡。