中國有望引領亞洲經濟從新型冠狀病毒疫情中復甦

摘要

新型冠狀病毒疫情令中國的經濟增長暫時停滯,全球大多數經濟體亦無法倖免。但有跡象表明,中國可能已準備好率先走出低迷並恢復其長期增長軌跡。

|

重點︰

|

在新型冠狀病毒疫情引發增長放緩之後,隨著公司復工復產、檢疫措施放寬以及人們開始外出,中國的經濟復甦繼續向前發展。中國消費者開始回歸「正常」,這對於任何復甦都至關重要。中國經濟增長將需要通過國內需求推動,尤其是在危機情況下,市場對中國出口的需求可能仍然低迷。雖然中國每日新型冠狀病毒感染病例已經下降,但很多其他國家,尤其是南亞及東南亞國家,每日仍有成千上萬的新感染病例,這限制了經濟需求。

是甚麼促使經濟從新型冠狀病毒疫情中復甦?

在中國及更廣泛的亞洲經濟體中,經濟從疫情中復甦的速度將取決於四個關鍵因素:疫情所處階段、管理及控制病毒的能力、央行提供刺激措施的能力及意願以及每個經濟體的對外貿易開放程度。

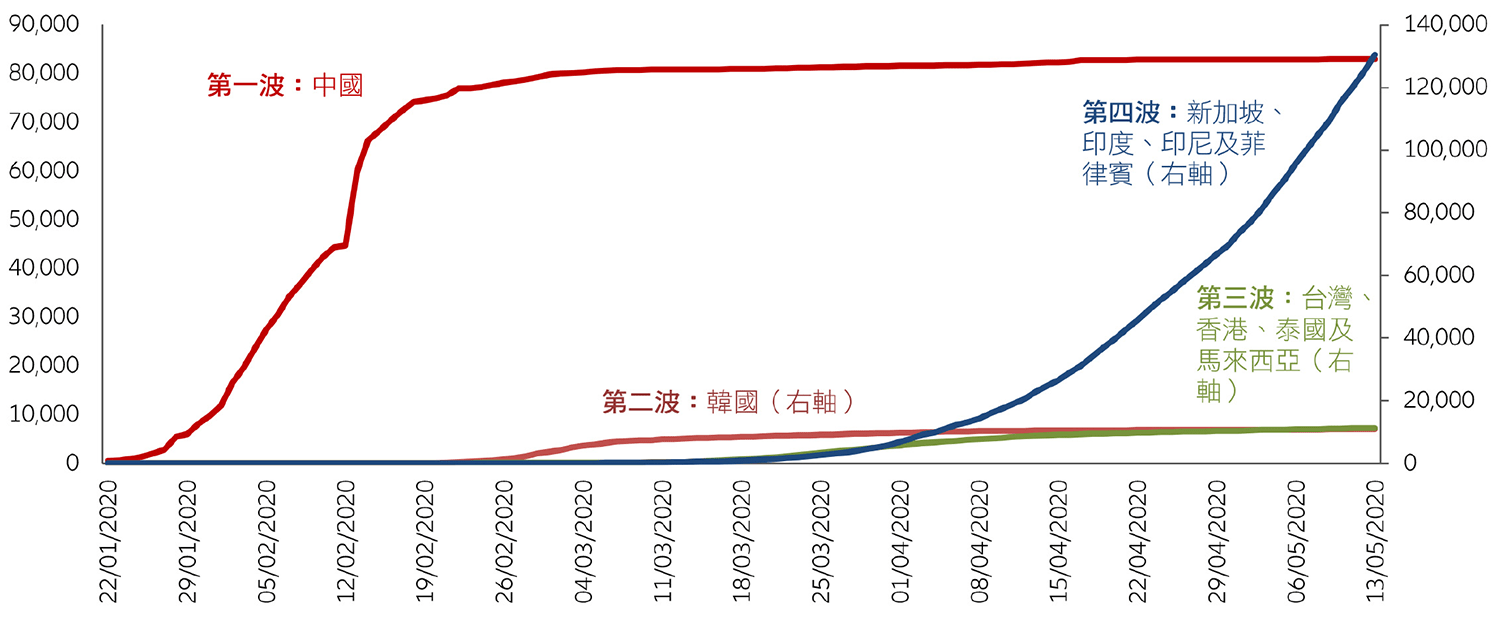

亞洲每日確診感染病例

資料來源:約翰·霍普金斯大學、新加坡衛生部、泰國公共衛生部、韓國疾病預防與控制中心、Worldometers.info、安聯投資經濟與策略,截至2020年5月。

如圖所示,5月份,相對其他國家而言,中國經濟已處於疫情爆發的較後階段。與此同時,政府在控制疫情方面一直起著決定性作用,並準備繼續採取政策干預措施來支持中國的經濟復甦。在5月份的年度全國人民代表大會上,中國政府宣布擴大財政赤字的目標,以支持經濟發展。為了增加就業,政府承諾對工廠及零售商免徵人民幣4萬億元的稅收,免除社保基金供款,並降低銀行的利率及公用事業成本。

政府已宣布新一輪的財政及貨幣政策寬鬆措施,推出人民幣3.75萬億元的特殊地方政府債券及人民幣1萬億元的特別國債。與此同時,中國人民銀行(人行)進一步降低銀行的存款準備金率,以向中國的中小企業提供更多的流動性及貸款。

此等舉措雖對經濟帶來支持作用,但仍未達到預期的干預水平,因為中國不願像2008年之後那樣承擔過多的債務。但政府已明確表示,其仍擁有更多可用的財政、金融及社會保障政策,倘其認為有必要進一步干預,將會「毫不猶豫地」推出。

除新型冠狀病毒疫情外,中國(以及整體亞洲市場及全球貿易)面對的主要風險可能是與美國的貿易緊張局勢重新抬頭。特朗普總統可能會將中國置於其競選連任活動的中心。任何高調的言論或上調關稅可能會利淡市場情緒。

其他亞洲經濟體將如何表現?

縱觀其他亞洲經濟體,南韓及台灣亦處於疫情的較後階段,而且出現第二波爆發的風險較低。因此,隨著經濟逐漸復甦,我們預期兩者的復甦步伐將緊隨中國之後。 我們預期,南亞及東南亞經濟體,尤其是印度、印尼及菲律賓,在復甦之前仍將面對更多的困難。這主要由於疫情在此等國家持續蔓延,其新增感染病例仍在持續上升。此等經濟體所提供的財政刺激措施不足以抵銷新型冠狀病毒疫情所帶來的拖累。

股市已反彈,但預期未來將出現更多波動

每個國家/地區的股市表現可能會受到疫情的預期嚴重程度、未來特有風險(例如系統性信貸違約)的可能性以及負面地緣政治事件風險(可能令任何復甦停滯)的影響。此外,中國在此等指標的得分很高,台灣地區及南韓亦是如此。

但此等市場的股價已自3月下旬的低點大幅回升,因此投資者應審慎行事,並預期未來將會出現波動。 固定收益投資方面,我們認為亞洲公共債務出現重組的可能性很小,因此建議投資者增持主權及準主權信貸。此等證券因市場憂慮而遭拋售,導致息差擴闊至具有良好價值的歷史水平之上。此外,我們更看好北亞經濟體(尤其是中國),較不看好南亞及東南亞經濟體。

中國將成為新型冠狀病毒疫情中「先入先出」的國家

與全球所有經濟體一樣,中國亦受到新型冠狀病毒疫情的影響。但中國政府已採取果斷措施遏制疫情,刺激商業活動,並採取必要的政策干預措施支持其經濟復甦。

中國是首個陷入危機的國家,其似乎已作好準備成為率先擺脫疫情並繼續回歸其增長軌跡的國家。風險仍存在,但中國繼續作為世界經濟的中心樞紐,應會引領漫長的復甦之路。

疫情過後 A股成國際資金長遠配置之選

摘要

在新型冠狀病毒疫情中,究竟全球哪一個股市的表現相對強韌?結果可能令投資者大感意外。