亞洲固定收益:全球經濟放緩下的解藥?

隨著環球經濟的前景出現分化,投資者或希望藉著投資於未來幾年有望能增長的經濟體,以保障自己的投資組合,免受市場波動加劇所影響。亞洲固定收益的基本因素穩固,且估值具吸引力,現在可能是關注這種資產的時機。

內容摘要

- 我們認為透過廣泛的新興市場指數部署於亞洲固定收益領域越來越受到限制,而且過時。

- 過去十年,亞洲的增長速度超過其他地區,亞洲信貸已發展成一個優質領域,當中包括500多間發行商,規模更達1萬億美元。1

- 在最近的跌市當中,亞洲投資級別債券的表現,較美國及環球同類債券更具韌力,在環球經濟放緩下,可望為投資組合帶來一定的穩定性。

- 即使中國房地產債券仍會波動,但是我們認為只要細心挑選,在亞洲高收益債市中的其他領域,仍能捕捉到具吸引力的投資機遇。

隨著環球經濟擺脫新冠疫情及烏克蘭戰爭的雙重衝擊,我們看到「成熟」經濟體及「發展中」經濟體之間的增長前景出現分歧。根據國際貨幣基金組織的數據,美國(1.6%)、歐元區(0.8%)及英國(–0.3%)在2023年的增長將會疲弱,而中國及印度的增長分別為5.2%及5.9%。2

由於成熟經濟體的增長受壓,同時面對持久通脹,而且市場波動加劇,現在可能是投資者考慮亞洲固定收益的時機。憑藉穩健的基本因素及較其他地區(包括新興市場)吸引的估值,我們認為配置於亞洲債券或許是應對大市波動及全球經濟放緩的靈丹妙藥。

亞洲機遇更勝新興市場,亦超越單獨投資於中國

全球投資者過往傾向透過新興市場指數部署於亞洲固定收益領域。但是隨著亞洲經濟增長在過去20年超越其他地區,這種做法越來越被視為過時。

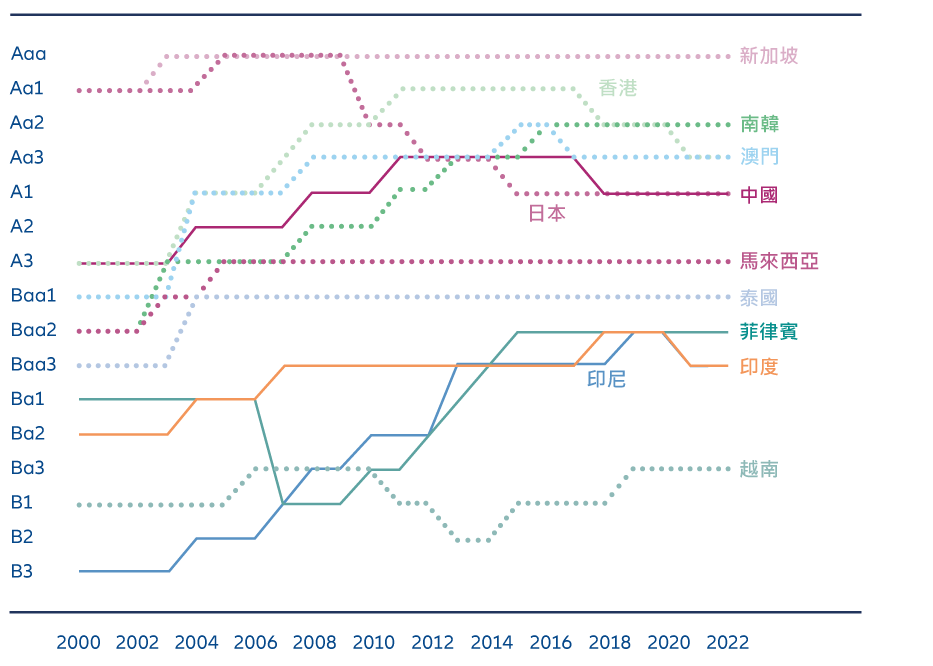

亞洲揉合成熟市場與新興市場的特質,包括新加坡、南韓、香港及澳門在內,這些市場均擁有AAA及AA評級,這是信貸評級中最高的兩個級別。如圖1所示,區內強勁的增長還有助不少所謂的新興市場提升其主權信貸評級。印尼就是一個好例子,穆迪的評級在過去20年間從B3調升至Baa2。

圖1:亞洲主權評級正在上升

資源來源:彭博、穆迪、安聯投資,截至2023年3月。

亞洲的增長亦可反映於其債券市場之上,我們認為區內債券已經擺脫了新興市場的標籤,成為成熟的獨立資產類別。

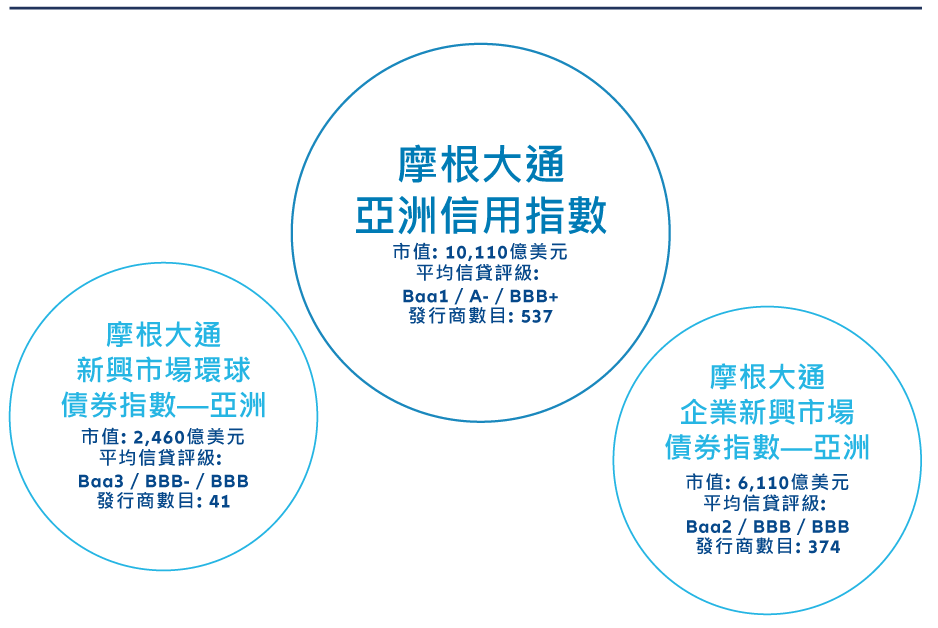

以摩根大通亞洲信貸指數(JACI)為例,這是一種以美元計價,並追蹤亞洲主權債券、準主權債券及企業債券的流行指數,目前市值已達到1萬億美元,覆蓋500多家發行商的債券。標普平均評級為A,指數有85%屬投資級別,是優質的投資領域。3

如圖2所示,與摩根大通新興市場環球債券指數(EMBIG)及摩根大通企業新興市場債券指數(CEMBI)等熱門新興市場債券指數相比,亞洲市場的規模及深度可以為投資者提供更廣闊、更多元化的投資機遇。值得注意的是,亞洲不只是中國,按市值計算,中國以外的發行商佔摩根大通亞洲信用指數的比重達到60%。4

圖二:亞洲固定收益已成獨立資產類別

資源來源:摩根大通、安聯投資,截至2023年3月。

為何選擇亞洲固定收益?

我們認為全球投資者對亞洲固定收益的持有量較低,重視程度亦有所不足,部分原因如前文提到,傳統上他們依賴新興市場債券指數在亞洲進行投資。

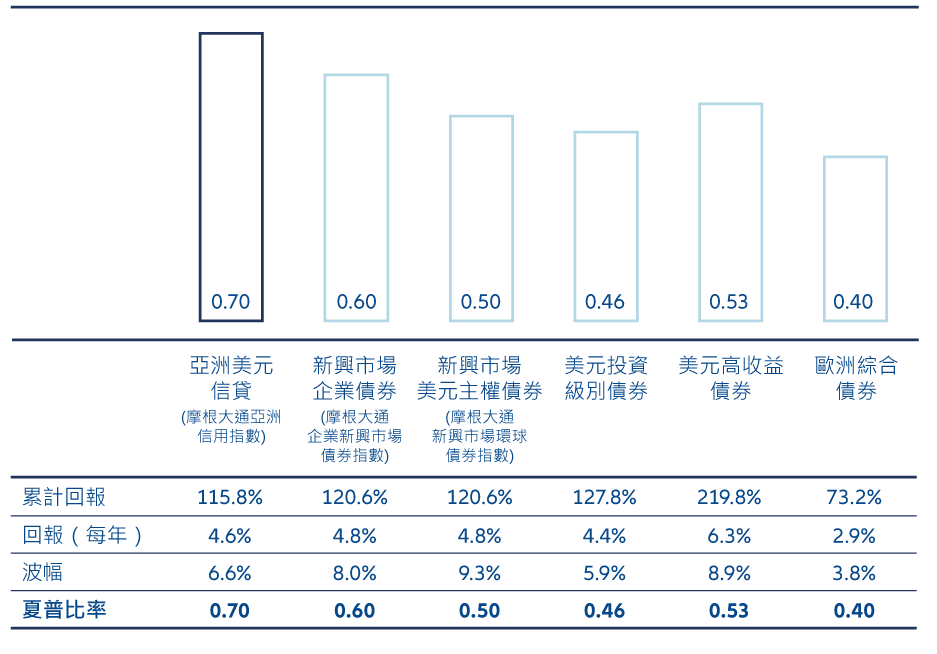

然而,如圖3所示,亞洲美元信貸(以摩根大通亞洲信用指數代表)風險調整回報過往的表現優於其他主要成熟地區及新興市場債券。

圖3:亞洲信貸過往提供較高的風險調整後回報

資料來源:彭博、摩根大通、安聯投資,截至2023年3月31日。回報數據以美元代表,數據在2006至2022年間按月計算。

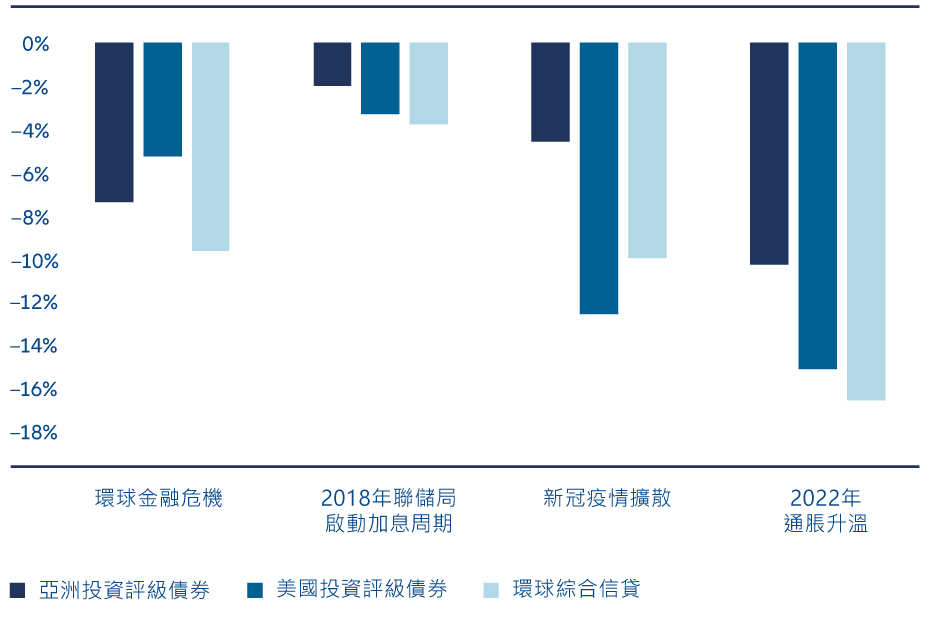

尤其是亞洲投資級別債券,其表現較美國及全球同類型債券更為強韌,在最近的市場危機中的跌幅亦較小(如圖4所示)。

圖4:亞洲投資級別債券在危機期間的跌幅較少

資料來源:彭博、安聯投資,截至2023年3月31日。亞洲投資級別債券以摩根大通亞洲信貸投資級別指數為基礎。美國投資級別債券以彭博美國企業總回報指數,而環球綜合信貸則以彭博環球綜合信貸總回報指數為基礎。環球金融危機/雷曼危機(2008年9月16日至2009年3月9日)、2018年美國聯儲局啟動加息周期(2018年1月2日至2018年11月8日)、新冠疫情擴散(2020年2月19日至2020年3月23日),2022年全球貨幣政策緊縮(2022年1月3日至2022年12月30日)。

亞洲投資級別企業的信貸基本因素穩建、槓桿偏低(平均淨債務/息稅折舊及攤銷前利潤5 比率為1.8) ,而且流動性健康(平均現金/短期債務比率為114%)。6 主要成熟經濟體似乎無可避免地步入衰退,市場在未來幾個月可能會出現波動,而亞洲投資級別債券的強韌或會為投資者的組合帶來一定程度的穩定性。

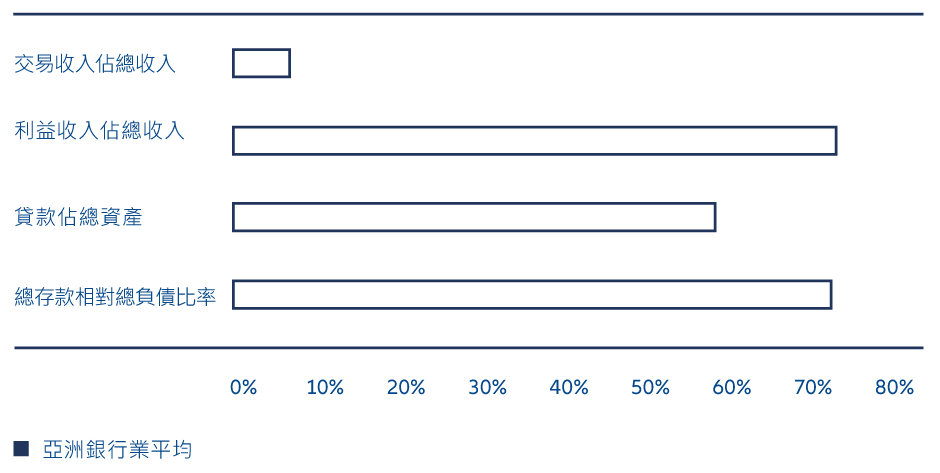

我們同時認為亞洲銀行是流動性強勁的資本性機構,亞洲銀行業的平均流動性覆蓋率(LCR)7為 168%,8 而歐洲最大型的銀行約為150%,美國最大型的銀行約為120%。9 亞洲銀行業的交易收入佔其總收入的比例相對較低,而存款佔負債的比例則相對較高(如圖5所示),兩者相對上均見優勢,我們認為這反映它們過往在存款及貸款模式上,較不少西方銀行保守。

圖5:亞洲銀行業的基本因素穩健

資料來源:美銀美林環球研究、安聯投資,截至2023年3月31日。

亞洲高收益債券仍然值得投資嗎?

亞洲固定收益除了提供大量投資級別債券外,也是高收益債券的集中地,前文提到規模達1萬億美元的摩根大通亞洲信貸指數中,便有1,560億美元被評為高收益債券。10

然而,由於中國房地產發展商(當中不少是高收益債券發行商)普遍違約,亞洲高收益債券市場在過去兩年極具挑戰性。

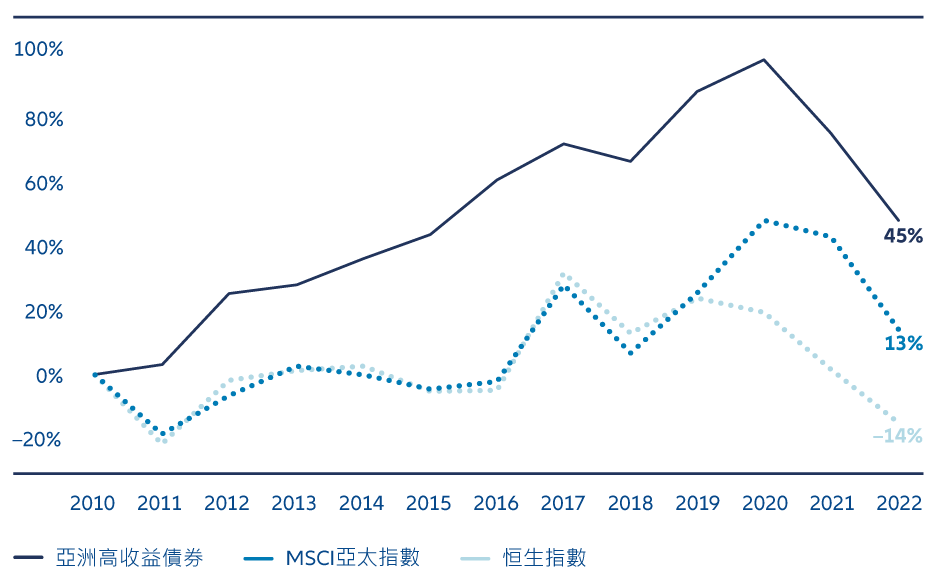

我們認為中國的增長多年來一直過度依賴房地產,房地產及相關產業約佔其經濟產出的25至30%。11 看似不斷上漲的房地產價格為市場帶來支持,而寬鬆的監管亦意味發展商能夠持續借貸及擴張。直至中國當局打擊槓桿過高的行業,才引發中國房地產行業嚴重滑坡。隨著波動加劇,最終亦波及到更廣泛的市場,因此亞洲高收益債券在幾年提供強勁回報,並跑贏區內股市後,出現急劇回調(見圖6)。

圖6:亞洲高收益的表現自2012年開始跑贏區內股市

資料來源:彭博、安聯投資,截至2023年3月31日。

在這次早應出現的調整之前,中國房地產債券提供雙位數的年回報,而且違約率幾乎為零,這種不具可持續性的情況,亦令投資者難以了解潛在重組或債券的回收價值。

現在,行業已經歷了第一個「真正的」信貸周期,我們認為市場更精準地反映了違約風險,並對可能的結果有更良好的了解,我們同時認為投資者可以更有效地分析信貸。然而,我們預期行業將會進一步出現違約,波動性仍將處於高水平。

我們更為看好中國以外的亞洲高收益債券。例如,我們預期東南亞企業的盈利強勁,而該領域的違約風險仍然較低。

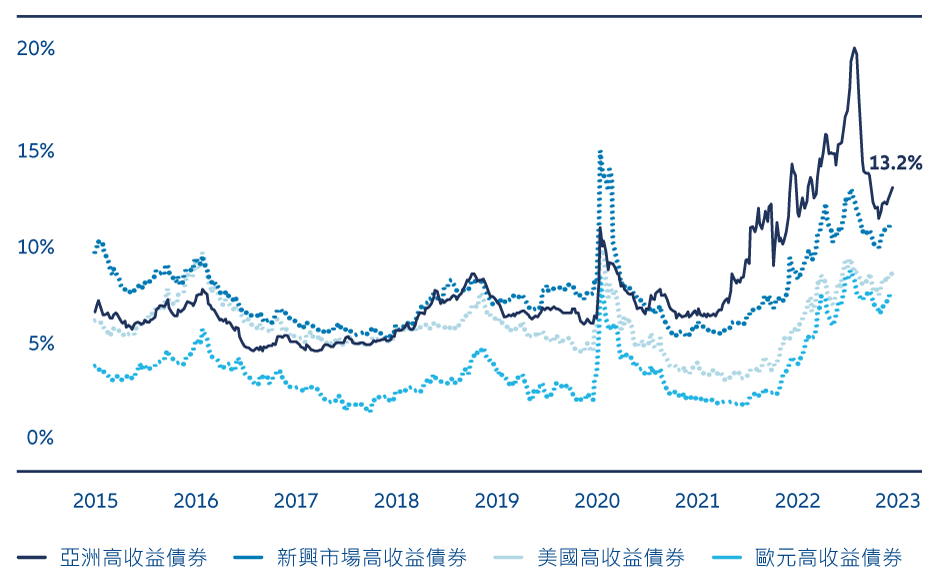

如圖7所示,亞洲是全球收益率最高的高收益市場。其13.2%的收益率遠高於美國及歐洲等成熟市場的高收益債券,但更值得留意的是,它比新興市場高收益債券提供健康的溢價,此溢價最先伴隨著中國房地產行業的問題而出現。

圖7:亞洲高收益債券的收益率具吸引力

資料來源:彭博、安聯投資,截至2023年3月31日。亞洲高收益債券=摩根大通亞洲信貸指數(非投資級別)、新興市場高收益債券=彭博新興市場美元綜合高收益債券指數、美國高收益債券=彭博美國企業高收益債券指數、歐元高收益債券=彭博泛歐高收益債券(美元)指數。

整體而言,由於投資者對未來6至9個月的環球宏觀前景缺乏信心,我們認為部署於亞洲高收益企業時,合適的做法是採取防守性及選擇性的策略,並將焦點放在多元分散及信貸質素之上。

然而,亞洲高收益債券的長期風險回報率對我們來說極具吸引力,而且市場估值亦低於歷史水平,我們認為這種資產或能提供息差收窄及吸引的利差機遇。

1 摩根大通亞洲信貸指數(JACI)截至2023年3月31日。

2 世界經濟展望,2023年4月:坎坷的復甦(imf.org)。

3 摩根大通亞洲信貸指數(JACI)截至2023年3月31日。

4 摩根大通亞洲信貸指數(JACI)截至2023年3月31日。

5 息稅折舊攤銷前利潤(EBITDA)是一種廣泛用於衡量公司核心業務現金利潤的指標。

6 摩根大通、安聯投資,截至2023年3月31日。

7 流動性覆蓋率(LCR)是衡量銀行短期流動性的指標,衡量銀行在30天嚴重壓力情景下,可能遇到的未支配優質流動資產相對於其可能遇到的淨現金流出情況。

8 穆迪,截至2023年3月31日。

9 惠譽,截至2022年12月31日。

10 摩根大通、安聯投資,截至2023年3月31日。

11China’s looming property crisis threatens economic stability|彼得森國際經濟研究所。