駕馭利率變化

美國投資級別信貸 – 收益是否取決於質素?

收益率隨利率上升而大幅向上,美國投資級別企業債券等優質資產可望提供具吸引力的收益。這種資產與其他風險資產的相關性偏低,而且能夠提供一定程度的下行緩衝。

Key takeaways

- At USD 5.9 trillion, the US IG corporate bond market is one of the largest and most liquid asset classes in the world. Its size and scope may offer relative value opportunities and inefficiencies that can be captured via active portfolio management.1

- With interest rates now materially higher, investors can once again target income in this high-quality segment of fixed income.

- US IG corporates can be an effective diversification tool, having historically demonstrated low correlation to equities, US Treasuries and riskier fixed income segments.2

- The asset class can also provide some downside mitigation, having generally preserved capital better during periods of crisis than other risk assets and even US Treasuries.3

對大部分投資者而言,在一個包含股票、債券、現金及另類投資的多元投資組合裡,定息收益在波動市況下料有助保護資本,並能提供可靠的收益來源。

在過去十多年的低息時期,要同時保護本金與產生足夠收益,可說是一項重大挑戰。隨著利率大幅上升,定息收益領域中評級較高、風險較低的範疇,如美國投資級別企業債券,現在能夠提供較高的整體收益率,意味投資者毋須為追求回報而犧牲信貸質素。

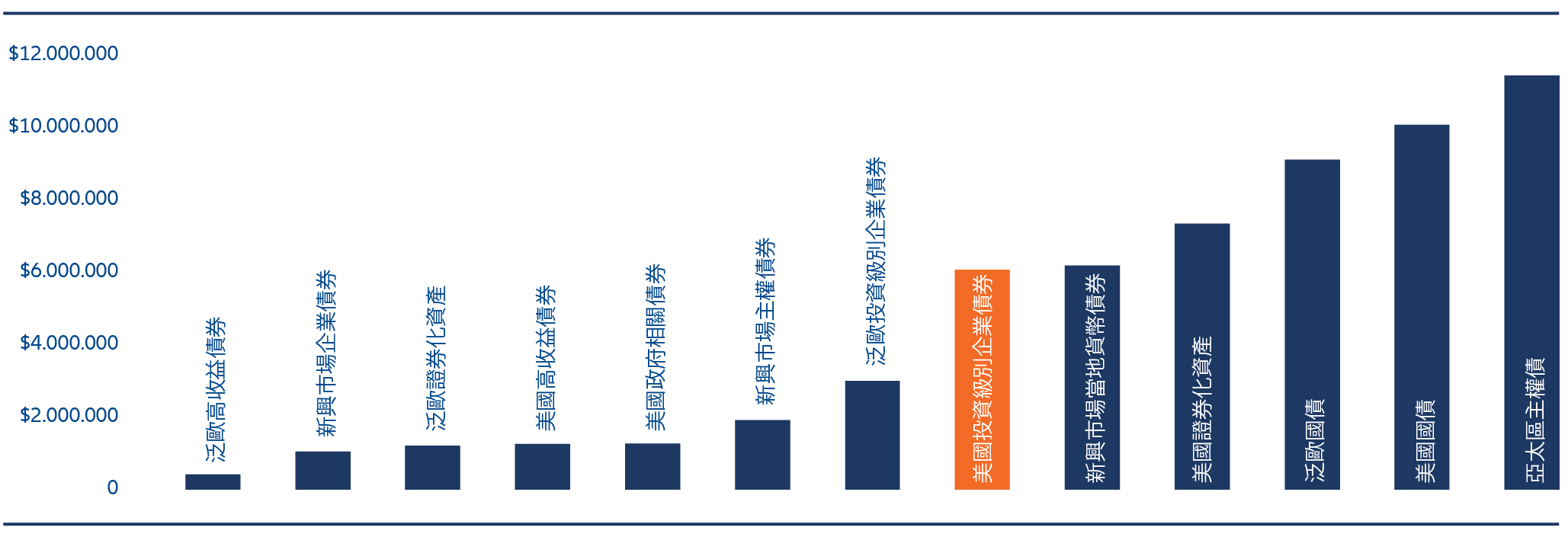

由於美國投資級別企業債券的市場規 模是歐洲同類資產的兩倍以上(見圖 2),而且在組成及存續期方面存在差 異,因此配置相關債券可提供多元分 散優勢。以科技公司為例,佔美國市場 10.1%,而歐洲僅佔3.17%。4 美國市場 的長期債券比例亦遠高於歐洲市場, 平均存續期為 7.21 年,而歐洲市場為 4.48 年歐洲。5

即使2022年初至今,成熟市場的收益 率顯著上升,但是美國投資級別企業 債券在未對沖的基礎上,過往所提供 的整體收益率(即名義收益率)高於 歐洲投資級別企業債券。現在的情況 依然如此:美國投資級別企業指數的 平均最差收益率為 5.17%,而歐元區 投資級別企業指數為4.22%。6

為何選擇美國投資級別信貸?

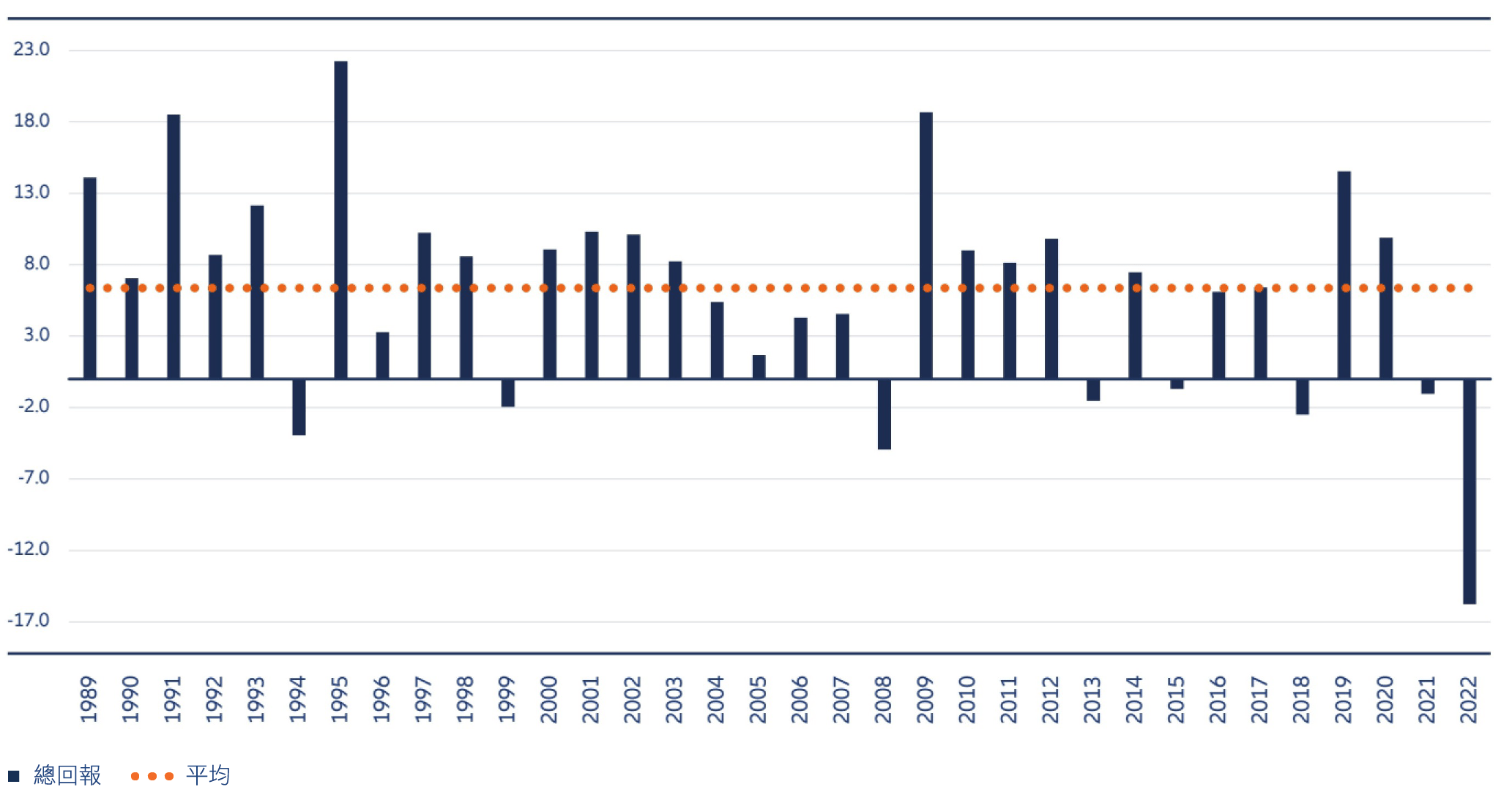

要成為投資級別的發行商,企業必須獲得評級機構穆迪在Aaa至Baa3的信貸評級或標普的AAA至BBB-信貸評級。如圖1所示,這些公司的相對財務穩定性有助美國的投資級別企業債券領域在多個信貸週期中均能產生長期正回報。

圖1:美國投資級別企業債券指數總回報,1989至2022年

資料來源:彭博巴克萊,截至2022年12月31日。

美國投資級別企業債券是全球最龐 大及最具流動性的市場之一,規模自 2007 年以來增長兩倍,截至2022 年 12月31日為止已達到5.9萬億美元。7

圖2:美國投資級別企業債券市場規模

資料來源:彭博,數據截至2023年2月28日。

其龐大規模與廣闊範圍或能提供相對價值,以及與市場低效相關的機遇,透過主動管理將有助捕捉相關機遇。我們認為透過嚴格的基本因素分析,並對企業管理團隊在信貸周期的各個階段如何作出反應具有敏銳的認識,主動管理有望藉助把握市場低效,並產生一致的潛在表現,同時提供下行緩衝。

此外,與十多年來相比,美國投資級別企業債券如今的定價可說更具吸引力,如圖3所示,整體收益率已隨利率大幅上升。如美國投資級別企業債券這類質素更高、風險更低的資產,有助滿足投資者的收益率要求,而毋須投資於較低評級的定息收益,並承擔過度的信貸風險。

圖3:按評級分類的美國債券收益率,2012至2023年

資料來源:彭博指數服務及Voya Investment Management。巴克萊美國國債指數代表國債。彭博美國企業Aa級、A級及Baa級子指數,以及彭博美國 高收益企業2%發行商上限Ba級及B級子指數所代表的信貸質素收益率。

雖然市場廣度及提供的收益率看來吸引,但是美國投資級別企業債券擁有多種功能,有助投資者保護緩解其投資組合的下行風險。

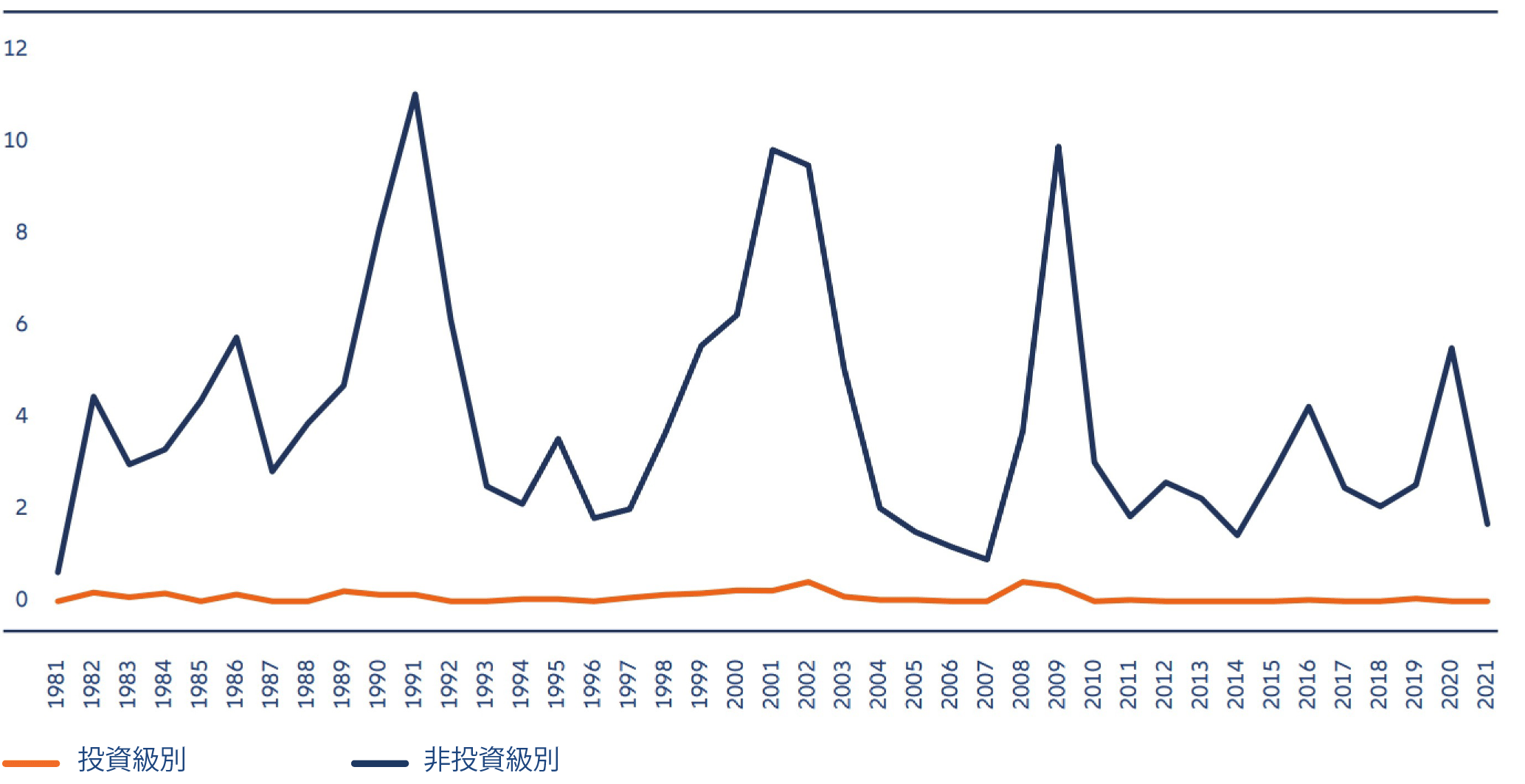

首先,隨著美國投資級別企業債券一般是相對安全的資產類別。如圖表4所示,與其他對信貸敏感的資產相比,美國投資級別信貸市場的的違約風險極小且不頻繁。

圖4:美國企業違約率,1981至2021年

資料來源:標普全球評級研究及標普全球市場情報的 CreditPro®,數據截至2021年底。

投資級別企業債券市場的違約風險極小且不頻繁,而它的其中一個主要風險是特殊降級風險。雖然公司被降級至非投資級別(即所謂的「墮落天使」)的情況相對罕見,但以被動方法投資於投資級別企業債券市場,可能令投資者面臨不必要的額外降級風險,這是導致利差波動的關鍵因素。主動資產管理公司會透過選取信貸來管理降級風險,意味這與被動策略不同,它們或能避免降級發生。

其次,特定的美國投資級別企業債券可以有效分散風險。如圖5所示,從過往經驗看,該資產與股票及美國國債,以及新興市場債券、高收益債券及槓桿貸款等定息收益領域中風險較高的資產有著較低的相關性。

圖5:美國投資級別企業債券與特定資產類別的相關性

資料來源:彭博,數據截至 2023年3月31日。根據2007年1月31日至 2023 年 3 月 31 日的每月回報。

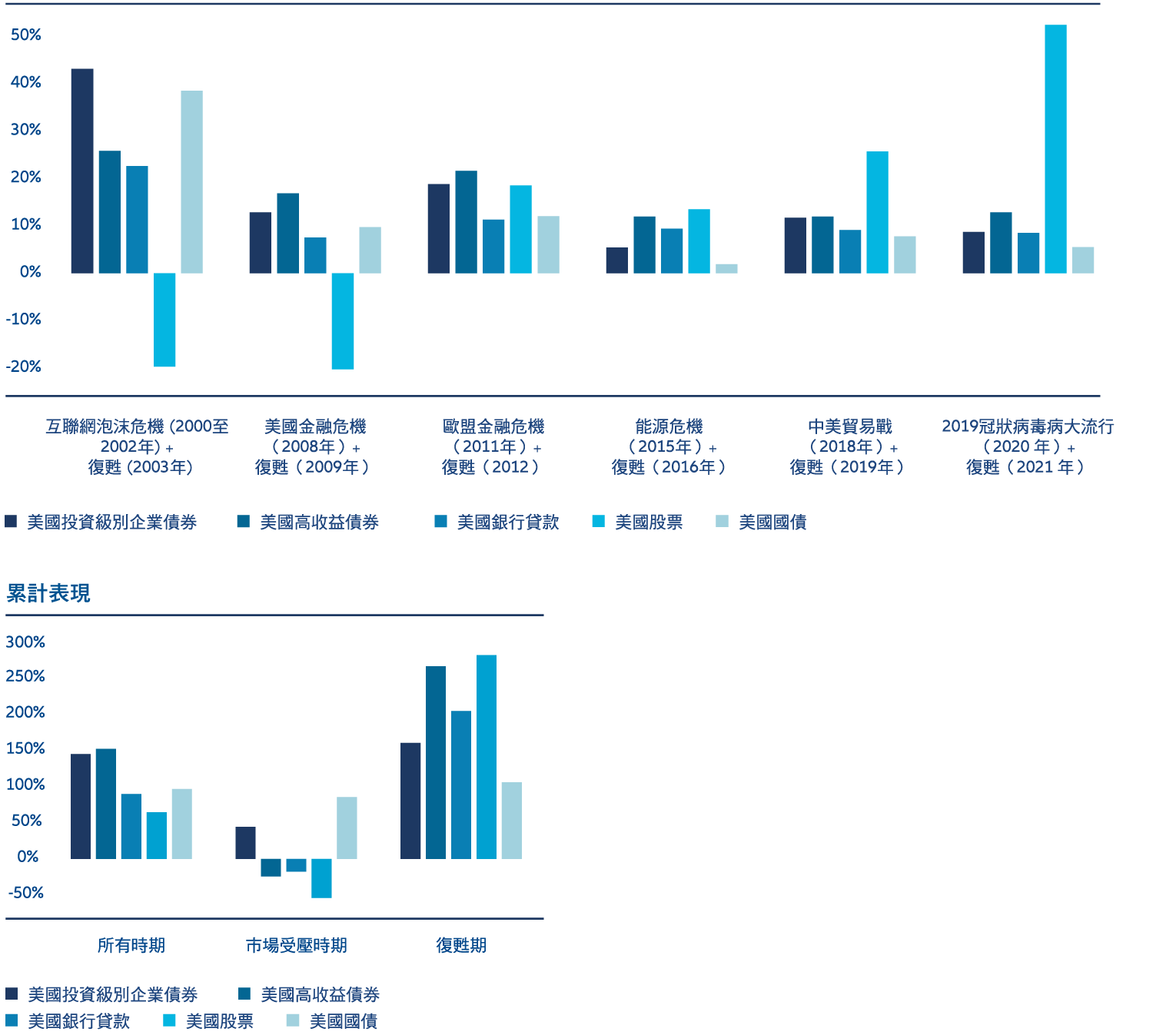

第三,如圖6所示,美國投資級別企業債券歷來在重大的市場危機中,均能提供充分的下行風險緩衝。

從過去20多年危機時期的市場回報來 看,在互聯網泡沫爆破、2008年金融 危機、歐債危機、2015年能源危機、 美國聯儲局在2018 年的加息週期,以 及新冠疫情期間,美國投資級別企業 債券市場均跑贏優先銀行貸款及美 股。即使考慮到每次危機後的反彈期, 美國投資級別企業債券市場在所有危 機及反彈期的整體回報率也超越上述 市場。

在6次危機及復甦期當中的5次,美國投資級別企業債券的表現確實遜於美國高收益債券,但計及所有時期它只是跑輸7%,而且波幅顯著減少(標準差為1.74%,相對2.70%),與高收益債券相比,其表現並不失色。

圖6:危機期間美國投資級別企業債券的相對表現

(累計見下文)

資料來源:彭博及Voya Investment Management,2022年12月31日

更令人驚訝的是,如圖6所示,在相同的危機及復甦時期,美國投資級別企業債券一般較美國國債產生更理想的回報,而美國國債是投資者於動盪時期用以保護資本的典型避險資產。

美國投資級別企業債券的收益率回升了嗎?

我們認為在目前的市場情況下,美國投資級別企業債券可能是一種具吸引力的資產。

利率長期低迷或促使不少投資者為追求收益率而買入評級較低的債券。但是隨著利率大幅上升,美國投資級別企業債券如今的定價可以說是十多年來最具吸引力。由於經濟前景仍未明朗,我們認為這種資產提供的分散功能及下行風險緩衝,是其額外的正面因素。

我們認為,美國投資級別企業債券可以為投資者的定息收益投資組合提供強勁的長期風險調整後回報,並提供分散功能。

1 見圖2.

2 見圖5.

3 見圖6.

4 彭博指數,數據截至2023年3月31日。

5 彭博指數,數據截至 2023年3月 31日。請注意,我們認為「純」投資級別信貸的投資是關於管理信貸風險而非存續期風險,投資者可 能有更好的方法以管理其投資組合中的利率敏感度,例如使用利率衍生工具或分配資金至定制的短存續期債券策略。

6 彭博指數,數據截至2023年3月31日。貨幣對沖成本會侵蝕名義收益率,尤其在匯率波動時期。投資者可能會考慮採用具有潛在成本效益的方式以管理匯率變動所產生的成本,例如建基於衍生工具的對沖策略。

7 彭博指數,數據截至 2022 年 12 月 31 日。