抗疫時代下的行為金融學

摘要

毫無疑問,資本市場對新冠肺炎疫情蔓延反應劇烈。美股創下30年來最大單日跌幅,用來衡量美國股市價格波動的波幅指數(VIX,又稱「恐慌指數」)一度飆升至80,創歷史新高,甚至超過2008年全球金融危機時期的頂點。

要點

|

疫情仍在擴散,不過與此同時全球各國正陸續推出貨幣和財政對策,這對投資者而言頗具啟發意義,我們依據行為金融學將想法整理如下,以幫助投資者認清自我,更謹慎地做出更佳的投資決策,畢竟在恐懼和恐慌之下人們是很難作出理性判斷。

人類本能

擔心害怕是人的本能反應。但過度擔心害怕就會引發恐慌。《杜登辭典》對恐慌的定義是「突如其來的威脅或危險引發巨大的恐懼感,讓人喪失思考能力並作出慌亂的反應」。要想逃離險境,我們就必須正視危險,不能讓恐懼控制了我們。我們必須理性思考。而這恰好就是行為金融學的研究領域。我們發現,所有一切都跟我們的大腦有關,具體而言,與大腦最重要的幾個區域以及之間的相互作用有關。

在《思考,快與慢》(亦譯作《快思慢想》)一書中,Richard Kahneman(與Amos Tversky一同被視為行為金融學的始創人)將我們的大腦劃分為兩大不同的功能區,同時指出在某一特定時點上,我們並不知道是大腦的哪一個區域在運轉。大腦的一部分被稱之為邊緣系統,它運轉速度快,非常情緒化,所謂的「直覺」就源自這裡;大腦的另一部分被稱之為新皮質,它運轉速度較慢,負責理性思考或仔細推理。確切地說,大腦還包括腦幹。從進化的角度來看,腦幹是我們大腦中最古老的部分。我們的恐懼感就源於此。

我們的大腦結構同樣遵循進化規律:在人類進化史的早期,那些生存所需要的特徵最先進化出來。我們的祖先需要感知風險,並以最快的速度脫離險境。對邏輯的需求則來得更晚。

因此,危機期間,大腦中的恐懼中樞率先做出反應。當大腦感知到危險時,邊緣系統就會佔據主導地位,迅速做出本能反應。要想迅速做出反應,我們的大腦就需要依靠某些行為模式來脫離險境,而非有意識的推理。即使在今天,直覺仍是我們依賴的一種重要思維方式,但瞭解和認識直覺的形成過程也非常重要。為了避免過度反應,理性思考對我們來說亦同樣重要。

瞭解自我

要想避免過度反應,就必須認清自我:我為什麼會做出這種反應?例如,在投資方面,是什麼驅使我採取行動?科學家潛心研究的人類行為異象會產生哪些影響?

要想更深入地瞭解行為金融學,請參見我們的白皮書《超越自我》(Outsmart yourself)

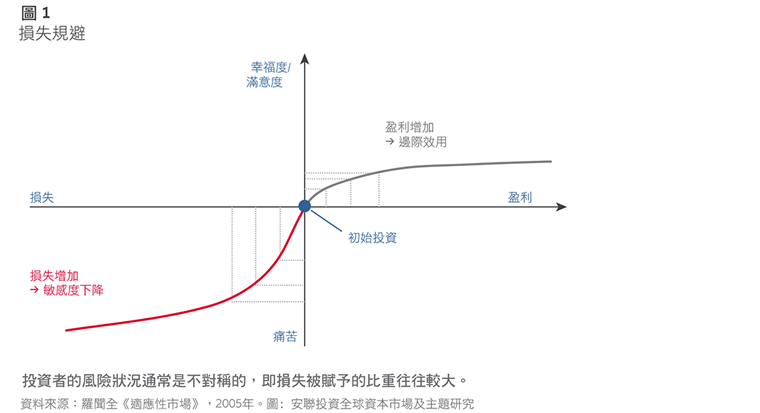

損失規避

最著名的行為異象可能就是損失規避,它的發現標誌著行為金融學的誕生。損失規避指的是我們從單位損失中所感受到的痛苦大於我們從單位收益中所獲得的快樂。換句話說,100歐元虧損帶給我們的痛苦大於100歐元盈利帶給我們的快樂。相同原理,在資本市場,相比於多年累積的收益,我們更重視當前的損失。

框架效應

另一個重要的行為異象就是所謂的「框架效應」。我們創建了一個觀察(投資)世界的框架。這個框架起到了消息篩檢程式的作用。在當前環境下,我們只關注與新冠肺炎疫情相關的負面消息,但我們是否將那些已經採取和/或有可能採取的應對措施也考慮在內了?

事實上,目前已經採取了大量的財政和貨幣政策,而且我們預計未來還會出臺更多應對措施。其中部分措施甚至在2008-2009年全球金融危機期間都未曾採用過。截至3月中旬,已有30多家央行降低了基準利率。歐洲央行推出了一項新的7,500億歐元的債券購買計畫。為了恢復市場穩定,最重要的是恢復投資者和/或公司的信心,並緩解公司和經濟所受的負面影響,多國政府還發佈了財政刺激計畫,其中部分刺激計畫的力度相當大。僅美國正在擬定的經濟救援計畫規模就超過了1萬億美元。除了延遲納稅外,該救援計畫的焦點主要集中於對公司貸款的擔保上,其總量相當於法國GDP的12%或英國GDP的15%。

投資者是否意識到了這一點,還是因為「框架效應」忽略了這些措施?

與此同時,受「框架效應」的影響,人們更關注當前趨勢。但展望未來,我們真正應該關注的問題是:我們對未來有何期待?經濟何時有望復蘇?

認清自我是避免犯錯的第一步,超越自我則是避免犯錯的第二步。

超越自我

行為金融學的這些研究發現為我們當下的行為提供了指引。有一點似乎已經很明確:如果全球各大央行向市場注入大量流動性並且恢復購買更多政府債券,那麼低利率/負收益率環境預計會持續更長時間甚至還會擴大。美國國債收益率在2020年3月中旬首次跌至負值。這對尋找收益的投資者而言無異於雪上加霜。

那麼,從行為金融學的角度來看,投資者如何才能既避免犯錯誤,又不會錯過合適的買入時機?

在我看來,「奧德賽策略(Odysseus Strategy)」就是最佳策略:堅定方向才能達到目標。古希臘史詩中的奧德賽,為了避免被女妖的歌聲誘惑,將自己綁在了桅杆上。投資者也要像奧德賽一樣堅守一種策略,沿著既定的方向前行。

這就引出了以下問題:

- 我能承受多大風險?

- 我能承受多少損失?

- 我期望的收益率是多少,以及投資期限是多長?

- 我對未來有何期待?

簡而言之,現在正是考慮策略性資產配置的好時候。一個小小的建議:制定配置計劃時,應該全盤考慮,即不應只考慮金融資產,而是應該考慮所有資產類型,包括房地產、保險、退休金甚至自己的工作,因為所有這些都是收入來源。

集思廣益

聽取別人的意見非常重要。別人可以與你交流,對你的想法提出意見,幫助你擴寬觀察世界的視角。此外,你還需注意尋找主流媒體和日常新聞報導之外其他可靠的資訊和分析。

許多投資者還發現,與別人做一個小小的「約定」是非常有用的。給你提意見的人可以監督你履行約定。約定內容可以如下:提醒我遵守計劃,説明我專注於目標,防止我魯莽行事。對我的計劃提出意見,因為我的計劃可能受情緒的影響。

主動佈局:實踐策略

策略性資產配置一旦確定,就應付諸實施。「多元資產」產品是個不錯的選擇。「多元資產」基金可以對所有資產類別進行投資,從而能使投資組合的波動性降至最低,此外還可進行調整,比如,對市場趨勢做出反應。

如果你有大量資金有待(再)投資,何不制定一個大額儲蓄計劃?你可從某個特定的日期開始,在接下來的幾個季度內分批買入,構建自己預想中的資產結構。這樣做可以減少波動性,以防你在錯誤時間將所有資金盡數投入。

當然,任何時候都可以啟動「小額」儲蓄計劃,每月只需存上幾歐元。

更多資訊請參見我們的白皮書《借鑒成功投資者的7個習慣》(Using the 7 habits of successful investors)。

最後一個小小的建議:你還需要考慮自身投資的可持續性。做投資決策時,你可採用ESG(環境、社會和管治)標準篩選投資對象,從而實現投資的可持續性。

願您能夠兌現自己的承諾,祝您身體健康!

成為理性樂觀派

摘要

世界正變得更加美好。所有指標均一致向好:全球各大洲的預期壽命上升,兒童死亡率和童工數量下降,人們日漸富足,而且從全球來看,貧富差距縮小。只要創造性顛覆力量有用武之地,我們就有充分的理由成為理性樂觀派。但是這對投資者及其他人而言意味著什麼?