駕馭利率變化

亞洲定息收益今年能否繼續跑贏大市?

在今年餘下時間,我們認為有數個因素支持亞洲信貸延續去年的強勁表現。

要點

- 由於貿易夥伴更加多元化,加上宏觀基本因素理想,大部分亞洲經濟體較特朗普第一任期時更有能力抵禦美國政府帶來的貿易緊張局勢。

- 我們認為,亞洲信貸為尋求多元化回報的全球投資者提供具吸引力的投資機會,高收益債券的回報潛力尤其吸引。

- 我們仍然相信亞洲已進入可持續多年的良性循環,外匯波動性可望降低,本地債券和信貸或會顯著重新定價。

亞洲定息收益在龍年(二月時完結)表現強勁。支持因素包括中國出口表現理想,以及韓國、台灣和馬來西亞等地區的科技和半導體出口激增。東南亞多個經濟體的內需增長穩健,印度也順利完成大選。

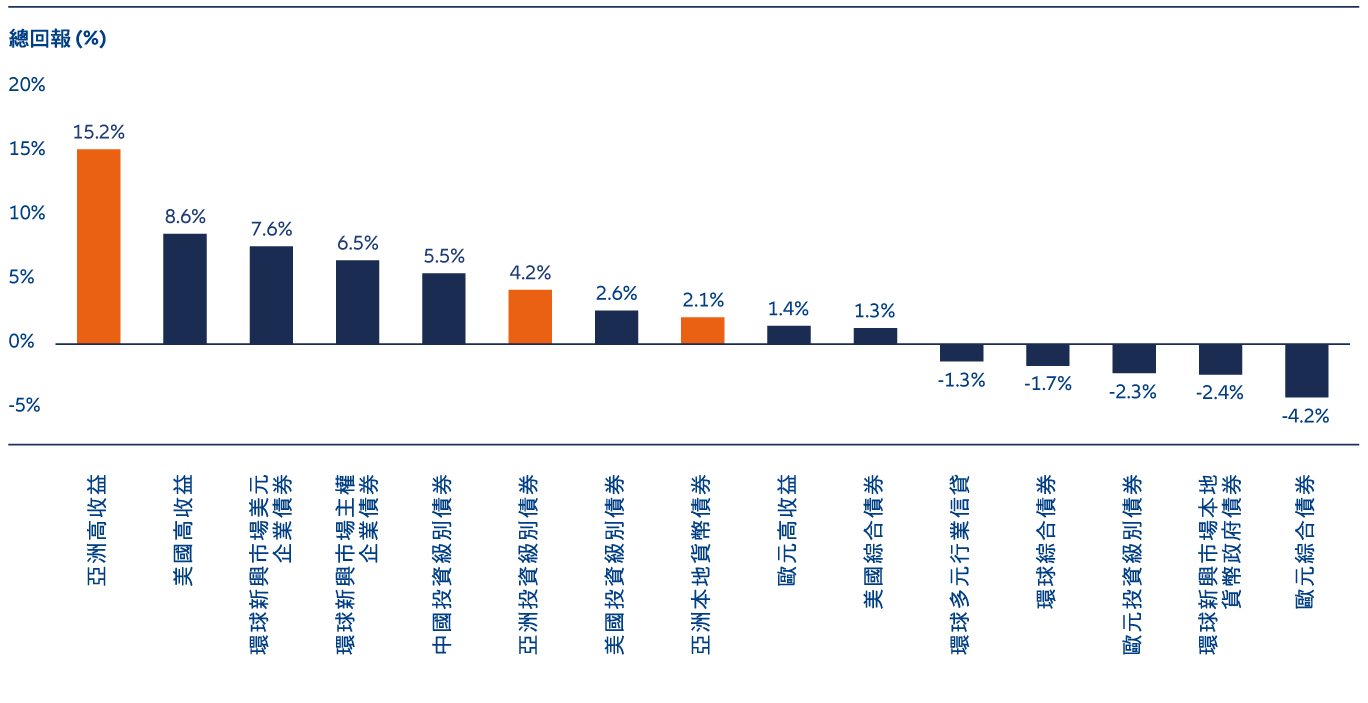

即使是蒙古等前沿國家也實現了強勁增長,巴基斯坦和斯里蘭卡在債務重組或負債管理方面亦取得重大進展。亞洲企業的盈利穩健,而中國加大政策支持力度,顯著降低了系統的尾部風險。因此,亞洲定息收益各個領域的表現均優於其他定息收益市場的同類產品(圖1)。

圖1:2024年亞洲定息收益表現強勁

資料來源:彭博;安聯投資,截至2024年12月31日。

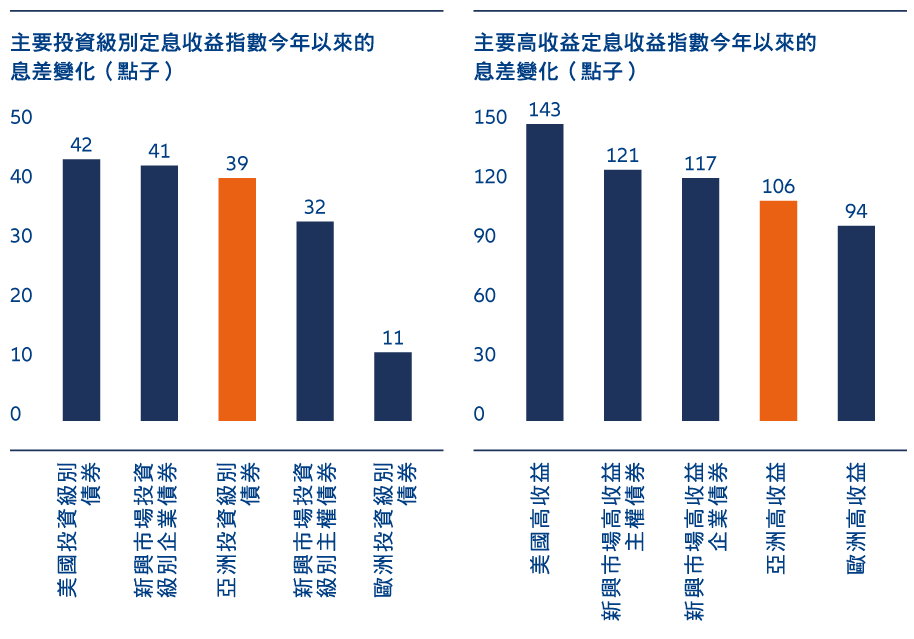

今年以來,美國關稅政策令市場波動加劇,亞洲定息收益市場再次展現韌性。儘管市場普遍認為亞洲將承受美國對等關稅的衝擊,但亞洲信貸持續展現其防禦性,息差優於美國和新興市場同類債券(圖2)。

圖2:亞洲信貸持續展現韌性

資料來源:彭博、安聯投資,截至2025年4月11日。亞洲投資級別和亞洲高收益債券由摩根大通亞洲信貸指數代表。美國投資級別和歐元投資級別債券以洲際交易所美銀美林企業債券指數代表,美國和歐元高收益債券以洲際交易所美銀美林高收益債券指數代表,全球新興市場美元主權債券以摩根大通EMBI指數代表,全球新興市場美元企業債券由摩根大通CEMBI指數代表。以上資訊僅作說明用途,不應被視為購買或出售任何特定證券或策略的推薦或投資建議。過往表現,或任何預期、推測或預測並非未來表現的指引。

值得注意的是,截至4月中旬,中國發行人(似乎處於地緣政治緊張局勢的中心)過去一年的表現優於亞洲和美國同業。事實上,比較其他地區的同類債券,中國的美元計價高收益債券一直是表現最佳的高收益債券市場。1

這種亮麗表現能否持續下去?美國經濟增長仍保持相當強韌的勢頭,隨著中國開始推出支持政策,近期中國的高頻數據亦更為強勁。事實上,最近數月亞洲的增長數據大幅回升,隨著通脹受控、經常帳理想,加上外匯儲備累積,部分亞洲央行已開始減息。

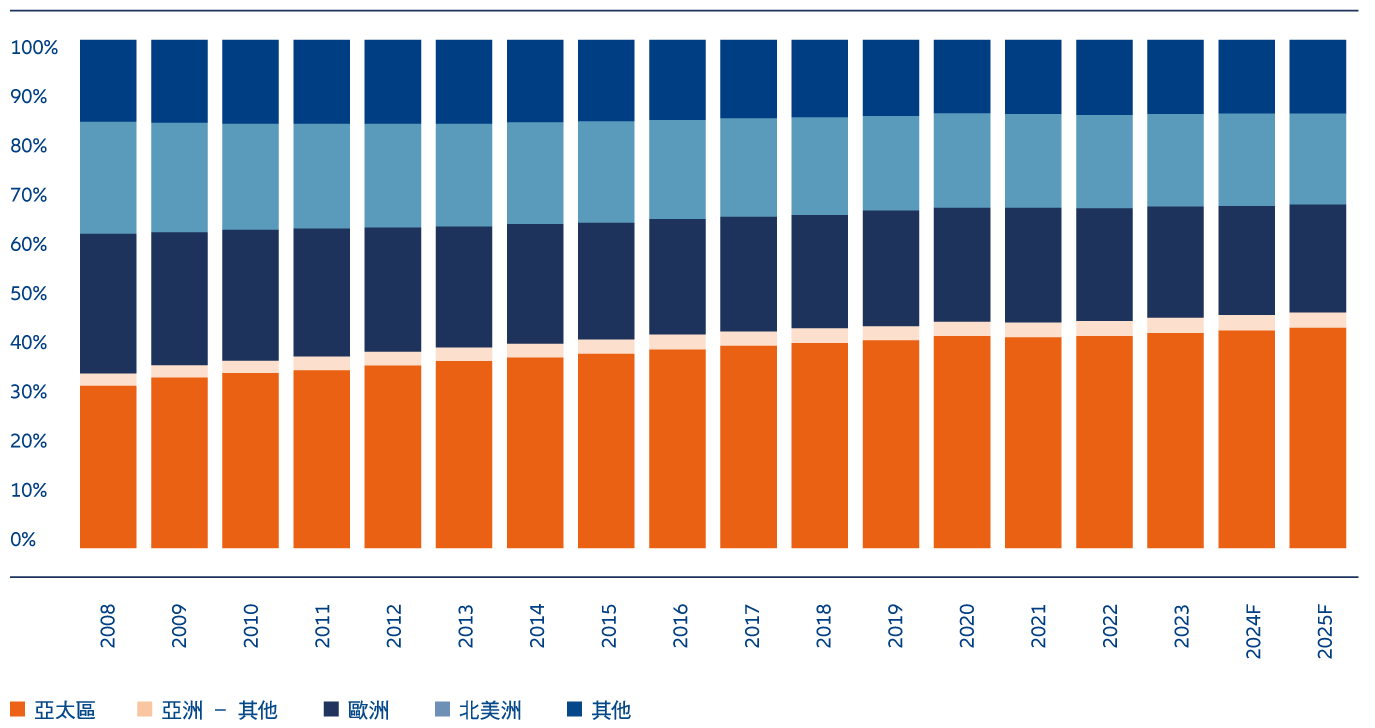

儘管存在一些阻力 — 尤其是美國關稅政策的持續不確定性 — 但總括而言,我們認為亞洲仍有可能引領全球增長,延續近年趨勢(圖3)。我們認為有三個因素可以推動亞洲定息收益在2025年繼續表現出色。

圖3:亞洲在全球國內生產總值的佔比持續上升

資料來源:國際貨幣基金組織、安聯投資,截至2024年10月31日。

1. 亞洲國家在特朗普2.0之下具有優勢

踏入2025年,美國經濟表現相當具韌性,中國經濟增長靠穩,並開始推出支持政策。對亞洲的傳統看法是,當中國和美國均表現理想時,其他亞洲國家亦可受惠。特別是,若兩個國家均採取較寬鬆的貨幣和財政政策,通常可為亞洲經濟和市場創造一個正面的宏觀環境。

然而,特朗普再次入主白宮帶來不確定性 — 尤其是美國對進口產品徵收關稅的影響。亞洲或中國對特朗普的第二任期有多大憂慮?

好消息是,這次大部分亞洲國家均處於較有利的位置。自上次貿易戰以來,亞洲經濟的增長強勁,通脹較多個經合組織國家受控。除越南和泰國等少數國家外,大部分亞洲國家均已實現貿易多元化,不再依賴美國和其他傳統合作夥伴 — 這受惠於該地區購買力的結構性改善。

例如,在2024年,美國佔中國出口15%,低於2018年的高位約19%。此外,中國提升出口價值鏈,在科技上更加自立。中國繼續向美國出口鞋、服裝和iPhone組裝等低利潤貨品,同時亦向東南亞和拉丁美洲出口汽車和火車,向中亞和中東出口發電廠。

這意味著,從中國乃至整個亞洲的角度來看,2025年特朗普的威脅可能不像2017時那樣令人不安。

然而,特朗普第二任期可能採取的貿易政策範圍很廣,對任何特定結果的預測都只是推測。我們看好與美國和其他經合組織國家關聯性較低的市場,其中包括中國、印度和菲律,這些國家的央行更願意、也更有能力根據國內因素而非聯儲局的行動作出決策。

2. 亞洲高收益債券可望繼續跑贏

亞洲信貸週期基本上仍處於利好階段。最新的企業盈利數據顯示盈利能力穩定至改善,有助降低大部分行業的債務水平。我們認為,穩健的基本因素環境可繼續支持相對較低的息差波動,為廣泛的亞洲信貸市場帶來理想的潛在經風險調整後回報。

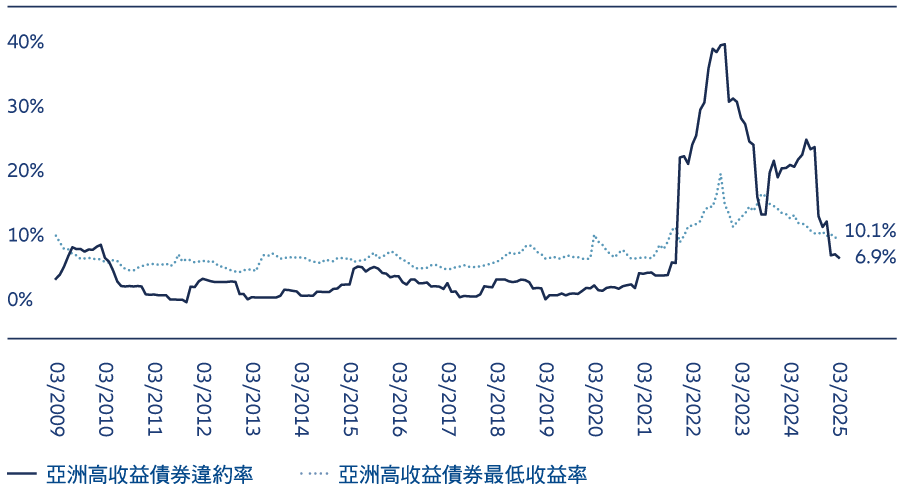

高收益信貸方面,我們預期2025年可再次出現強勁反彈,因為違約率在近期飆升後持續呈下降趨勢(圖4)。

圖4:亞洲高收益債券違約率呈下降趨

資料來源:美國銀行研究、彭博、安聯投資,截至2025年3月31日。

正如其他長期受壓的高收益債券市場一樣,亞洲高收益債券現時在結構上更加多元化,收益率相對全球其他高收益債券市場仍具吸引力。同時,我們認為,各行業估值的顯著差異提高了主動管理的增值機會。

以其中一個受壓行業-中國房地產為例,我們觀察到,2024年新動工量降至20年來的低位,這將導致未來12-18個月的新增供應有限,同時需求開始穩定。仍然屹立不倒的發展商已度過了難關,在營運、品牌、市場份額和資本結構方面可望變得更加強大。

整體而言,我們認為亞洲高收益債券市場可為尋求多元化回報的全球投資者提供理想機會。

3. 亞洲在分化的世界中提供多元化

自2016年特朗普首次當選以來,世界發生了變化。一個重大的轉變是走向分化,權力日漸分佈在多個中心。在這環境下,「美國例外論」似乎是不切實際的,這一論述認為特朗普可以利用關稅令其他國家受壓,而美國卻無需付出重大代價。

我們相信,隨著世界走向分化,亞洲將可受惠。區域貿易深化、經濟及金融一體化加強了亞洲的結構性優勢 —利好的人口結構、具韌性的經濟基本因素以及相對穩定、具有改革意識的領導人 — 所有這些都可支持相對具韌性的亞洲增長。我們相信,這是一個可持續多年的良性循環,將會重塑亞洲市場動態,貨幣波動性可望下降,最終推動債券和信貸資產的結構性重新定價。

這一週期可能為這一趨勢增添動力,過去十年,亞洲定息收益資產的表現優於其他地區的類似資產(見圖5)。

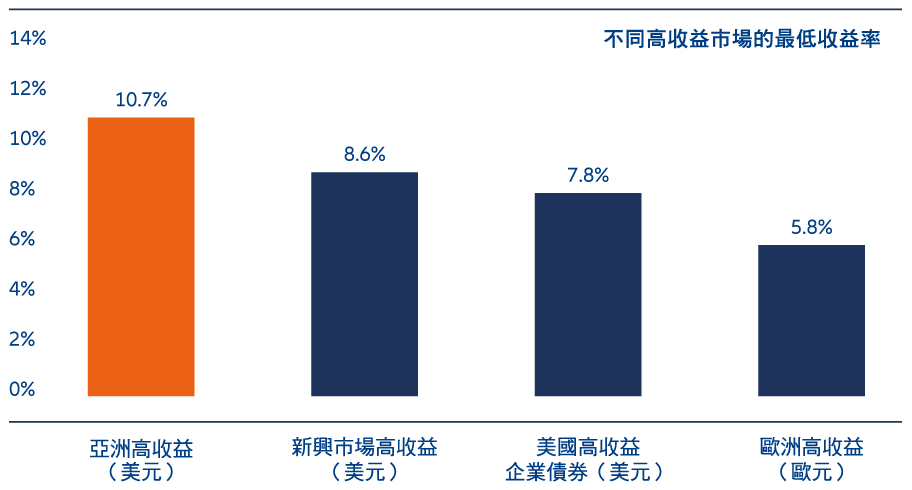

圖5:相對其他高收益債券市場,亞洲高收益債券提供吸引的收益率

資料來源:摩根大通、美國銀行、安聯投資,截至2025年4月25日。

隨著我們面對長期變化和隨之而來的宏觀不確定性,全球投資者越來越多地尋求透過多元化來加強投資組合的韌性。亞洲信貸相對其他定息收益市場的貝他系數和相關性較低,我們認為,亞洲信貸將可成為2025年多元化回報的吸引來源。

1 資料來源:彭博,數據截至2025年4月15日。