“全球經濟增長放緩可能會影響企業下半年的業績,但由於企業基本面比市場之前擔心的要好,我們認為市場仍有令人驚喜的上升空間,利好主動選股的投資者。”

Virginie Maisonneuve

環球股票首席投資總監

股票策略:影響力見效的時機

由於聯儲局對加息採取「暫停鷹派」態度,而在歐洲方面,儘管技術上經濟已處於衰退狀態,但目前歐央行未有暫停加息的跡象。在2023年下半年,投資者可能會面對更多宏觀不明朗因素。

投資者目前的三大主要疑問是:過去12至15個月貨幣政策收緊,對經濟的影響會有多快?我們應該期待一個怎樣的經濟衰退或放緩?在這種情況下,企業如何能維持盈利?

貨幣政策緊縮的滯後效應,通常要12-18個月才能顯現。然而我們可以合理地預期,由於在疫情爆發期間各大央行為市場注入了大量流動性,這些影響可能會遲一點才出現。而且美國經濟表現強韌,也可能會延遲緊縮政策的影響。

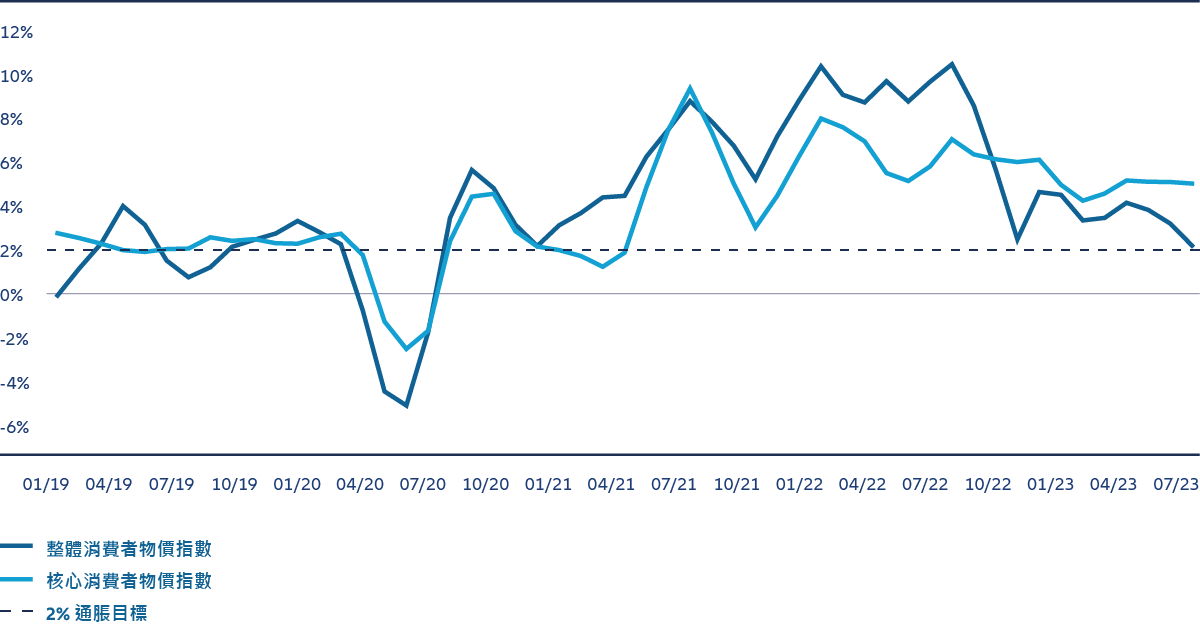

揮之不去的通脹,還將影響央行發出鷹派訊號的時間,繼而左右央行未來的行動。因此,監測通脹數據及其細項趨勢將變得相當重要。整體通脹數據正在放緩,但各國央行希望看到物價更明顯地降溫後才轉向寬鬆政策。在美國,5月份核心通脹(剔除食品和能源價格)按年回落至5.3%,但自去年12月以來並未下降太多。5月份歐元區核心通脹率也回落至5.3%,但仍高於今年初的水平。

由於核心通脹居高不下,因此我們有理由相信即使經濟開始放緩,服務業仍然面對價格壓力。值得注意的是,儘管原材料成本回軟,但很多行業的勞動力成本仍在上漲。例如在今年第一季,歐元區的工資增速升至5.6%(去年第四季為4.8%),這難免引起歐洲中央銀行的擔憂。

因此,雖然投資者可能認為是次加息周期已步入尾聲,並因而鬆一口氣,但在實體經濟中,企業在未來數月仍將受壓。當然,總有一些企業的抵禦能力更強。

經濟是放緩抑或衰退?

儘管某些地區的經濟衰退似乎迫在眉睫,但到目前為止,衰退的程度還是難以捉摸。歐洲是個例外,去年第四季和今年第一季度的增長率均為-0.1%,即已經陷入技術性衰退。

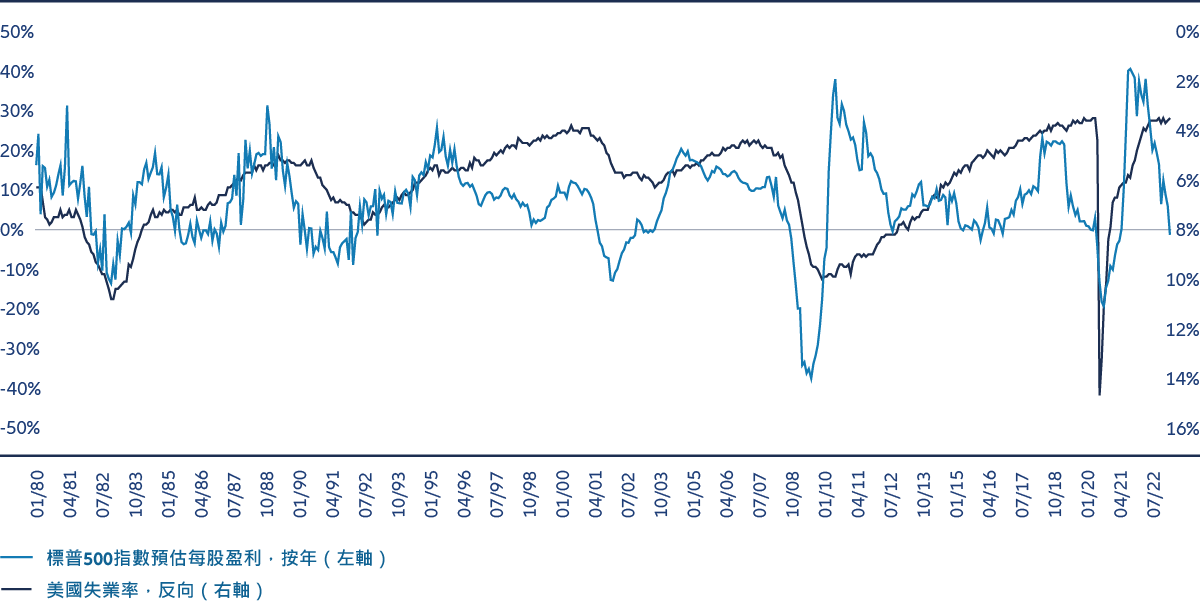

在美國和英國,許多經濟指標都在下滑。反映經濟中的貨幣總量的貨幣供應量指標,在近月一直萎縮。而備受關注的商業活動指標──製造業採購經理人指數(PMI),最近也持續下降1。

儘管如此,歐盟、美國及英國的失業率仍然處於數十年來的低位,這或會使消費者遲一點才減少支出,而消費者支出收縮是導致經濟衰退的主要因素。由於就業率創下30年新高,而且經合組織預測歐元區今年經濟增長率可達0.9%,歐洲是次的技術性衰退可說是有別尋常。因為當經濟衰退時,通常兩方面的數據都會走弱。

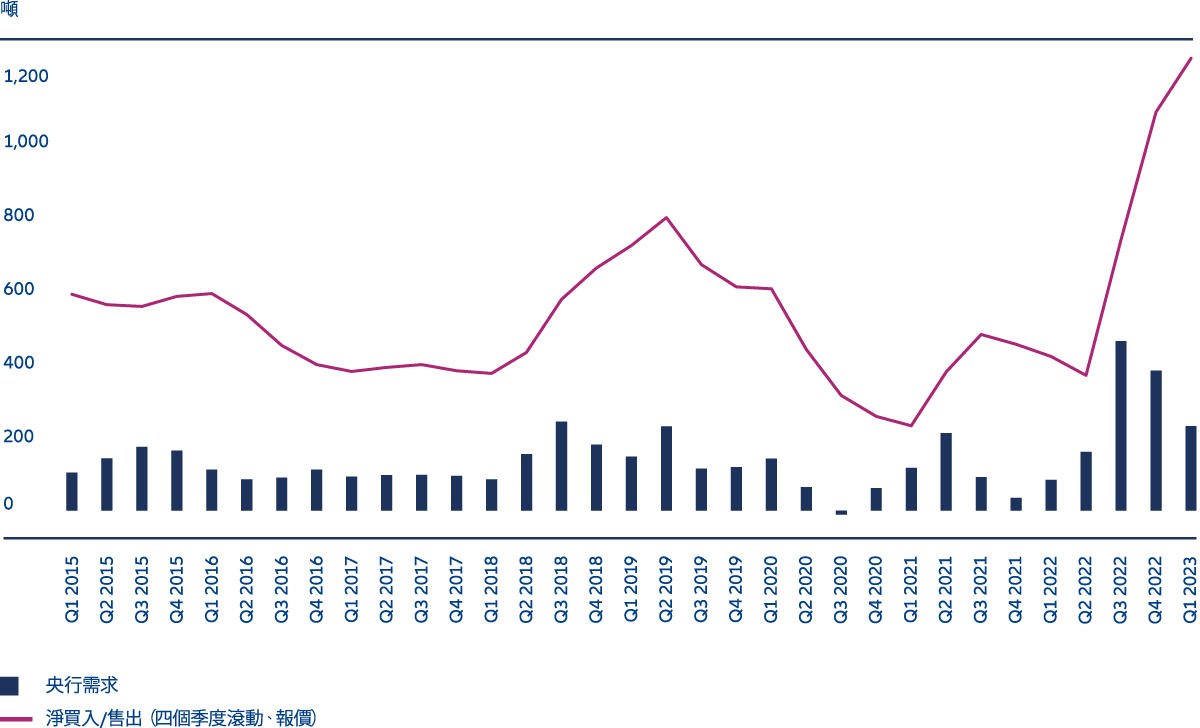

中國經濟在疫情後重新開放,因而在2023年首季出現反彈,但由於其他地區經濟放緩,全球對中國出口的需求下降,導致中國經濟再次回軟。此外,中國也受到環球供應鏈重組的影響,在「中國加一」的趨勢下,企業為了建立更強韌的供應鏈而把業務擴展到中國境外。

我們預計這些壞消息反而會成為中國的好消息,因為當局可能會在下半年繼續為房地產行業和消費者提供支援。當局也重點關注改革,以支持國家工業龍頭企業發展科技創新。不過在短而言,中國經濟增長放緩的確會使全球經濟加劇減速。

企業盈利:保存實力為首要

在此情況下,投資者應該如何部署?企業面臨的其中一個重大考驗,是能否在不犧牲銷售的情況下轉嫁上漲的成本。亦即是說,有哪些公司能夠保持利潤?

如果利率長期處於較高水平,「資金再次有成本」這個事實,將導致一些企業陷入困境,因為員工會要求加薪,供應商也會要求加價。儘管如此,在今年首季許多公司的盈利最終卻優於一眾分析師的預期,原因是這些公司早已基於通脹而下調了業績預測。

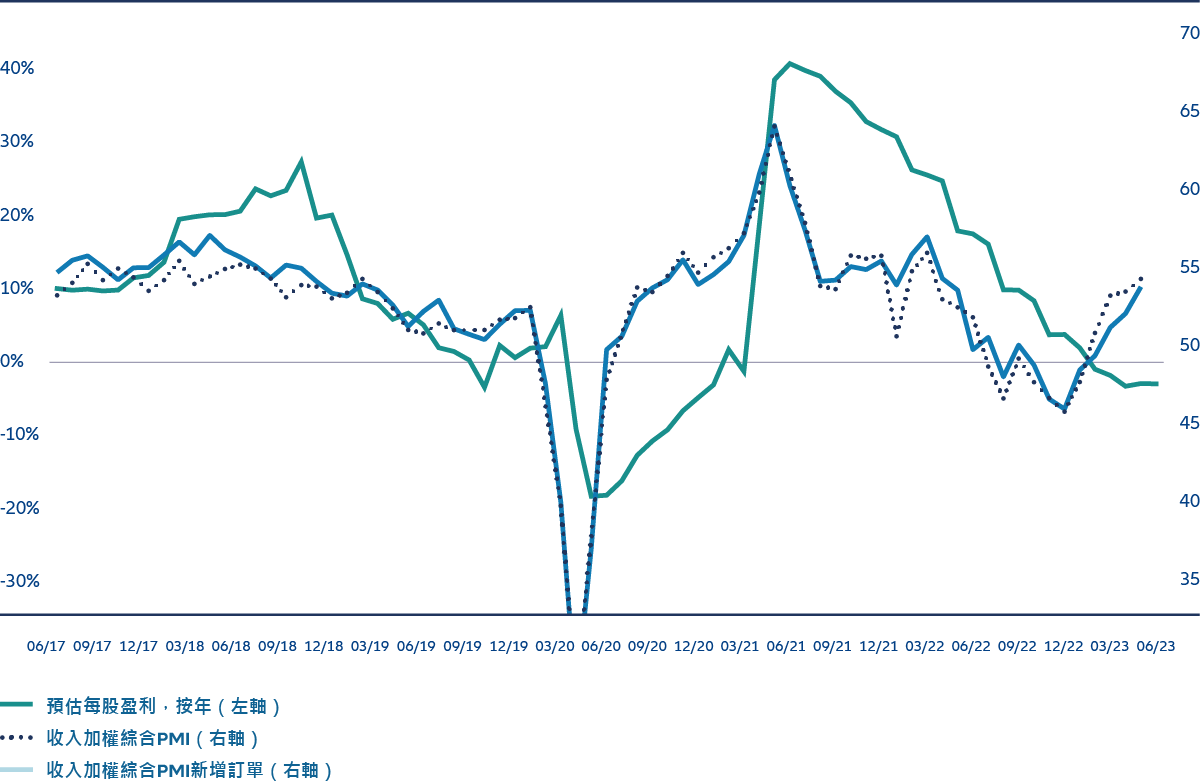

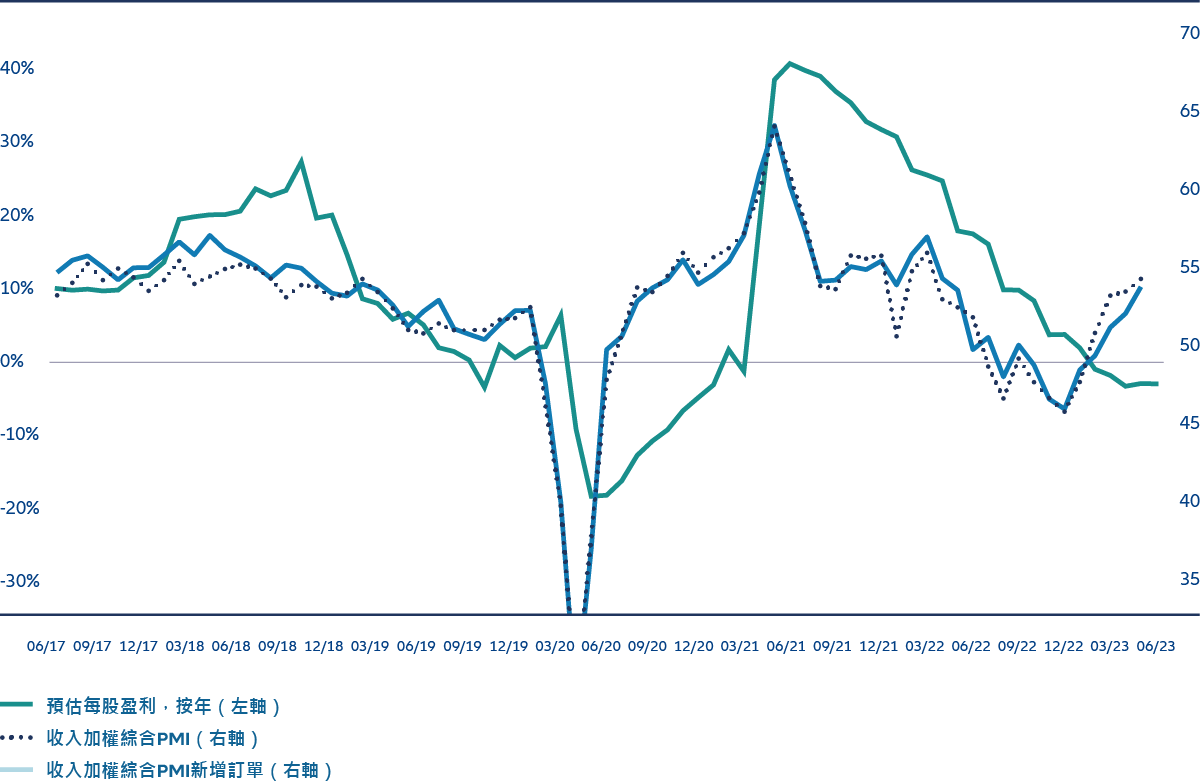

一些公司更出現「貪婪通脹」(greedflation)的跡象,即是加價幅度甚於通脹水平,因此盈利超出了預期。但這種做法可能不利於銷售,也會影響未來的盈利。我們希望投資於一些擁有真正議價能力的優質公司。全球經濟增長放緩可能會影響企業下半年的業績,但由於企業基本面比市場之前擔心的要好(見圖表2),我們認為市場仍有令人驚喜的上升空間,利好主動選股的投資者。

銀行業所面臨的壓力(尤其是一些受到重點關注的個別銀行),及時提醒了人們一點,就是在加息環境下,各個地區及資產類別所受影響的程度並不平均,因此,投資者不宜採取「一刀切」的視角看待市場。

專注強韌而享有結構性趨勢的企業

當市場焦點從利率轉向經濟衰退或放緩時,股市可能會波濤再起,特別是考慮到宏觀經濟能見度的變化,盈利預期似乎會失調。

在2023年餘下時間,我們將會聚焦於強韌和享有長期結構性增長的企業。投資者應該為投資組合增強抵禦能力,同時為潛在機會做好準備——例如一些能夠抵禦成本增加和利潤壓力的企業。

投資組合的關鍵,是以合理的估值和長期結構性趨勢為基調,從而建構一個包含各種不同風格的優質企業,重點關注質素、股息和可持續性。

我們認為吸引的主題包括盈利能力佳的科技企業、人工智能企業及個別的工業企業,例如受惠於製造業回流、自動化或氣候解決方案的企業。我們認為,中國的逆周期經濟也將繼續為投資者帶來個別的機遇。

圖表2: 面對盈利下調 哪些公司有更強韌性?

資料來源:安聯投資經濟與策略、路孚特數據。數據截至2023年6月14日。

1 資料來源: U.S. manufacturing slumps further in May; employment picks up, 路透社,2023年6月1日; Euro zone business growth slowed in May as factories struggled-PMI, 路透社,2023年6月6日; UK factory output contracts again in May, 路透 社,2023年6月1日。