駕馭利率變化

繼續聚焦:亞洲定息收益三大主題

我們認為,亞洲定息收益可能是2024年下半年最適合賺取息差的市場之一,這有賴當地政治及宏觀經濟形勢穩定、信貸週期改善以及強大技術因素支持下的良好總收益率。

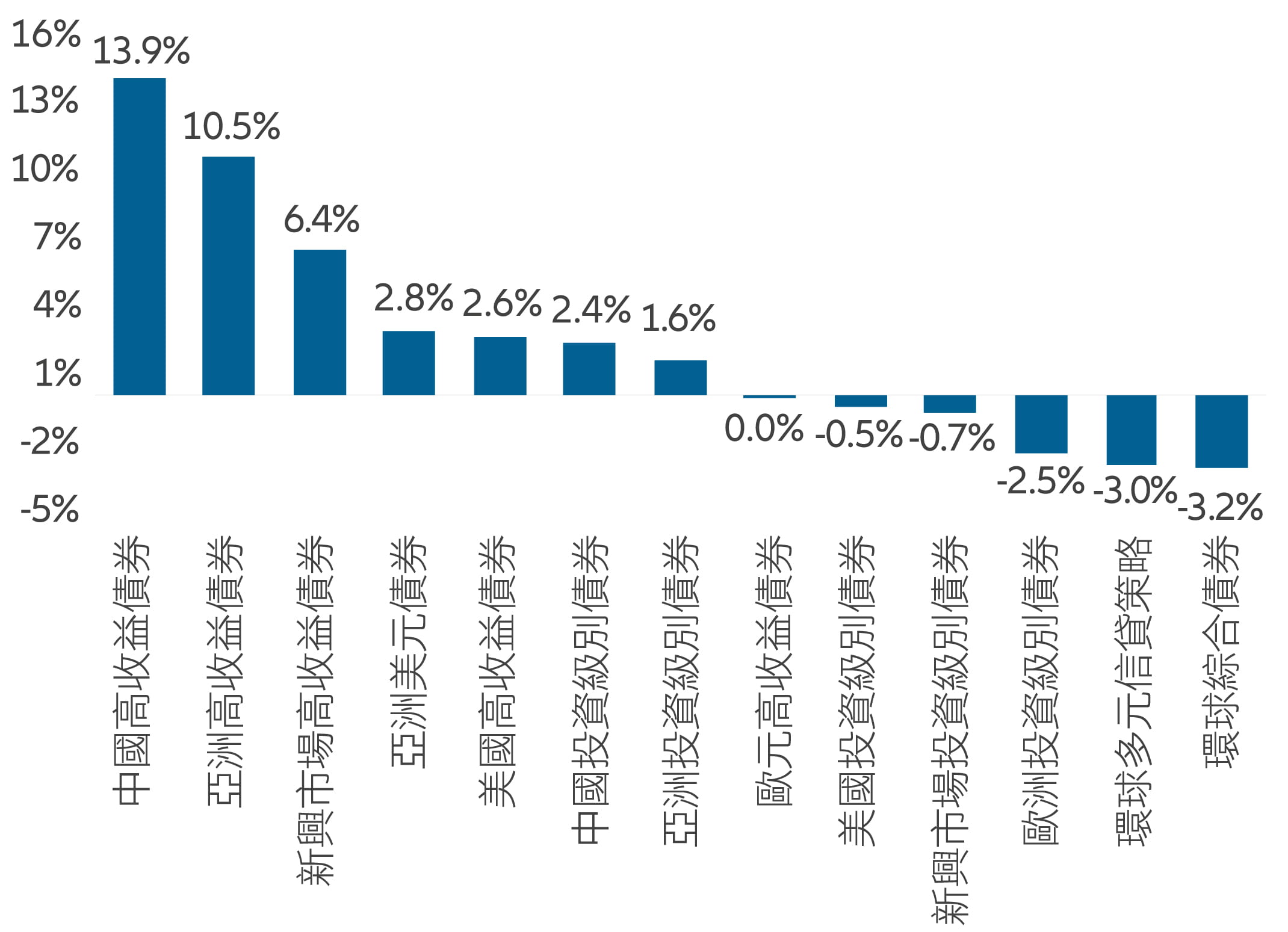

圖表1:環球信貸市場的表現 (年初至今)

資料來源:彭博。數據截至2024年6月28日。

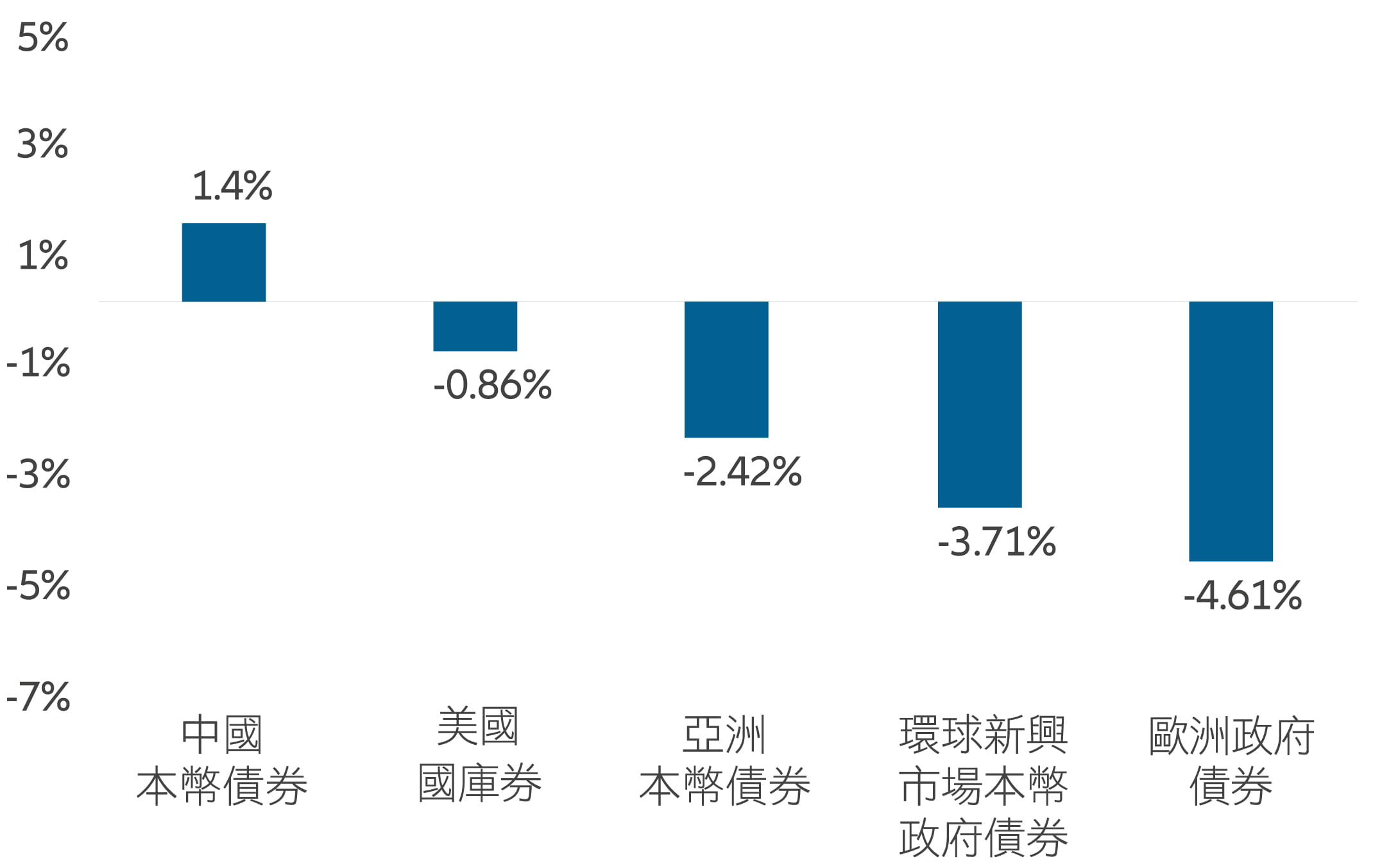

圖表2:環球本幣市場的表現 (年初至今)

資料來源:彭博。數據截至2024年6月28日。

中國定息收益表現強勁可能最令投資者感到意外。2024年上半年,中國投資級別債券的總回報率為2.4%,中國高收益債券上升13.9%,而中國政府債券以美元計的回報率為1.4%。

為何有此良好表現?我們認為,由於經濟基本因素轉強、政府支持改革、基礎設施生態理想及人口結構有利,亞洲已進入為期多年的良性循環。

這些因素加上區內的政治相對穩定,有助亞洲把握新的增長機遇及吸引大量資金流入。隨著時間過去,我們認為這會帶動外匯波動性降低,當地債券及信貸的價格亦會大幅調整。

至於區內的短期前景,我們已確定2024年餘下時間值得注視的三大主題。我們認為,這些主題有助亞洲定息收益繼續取得穩健表現。

主題1: 區內政治形勢穩定,政策具有連續性

受政治風險影響,其他地區的波動性加劇。相比之下,亞洲多國上半年舉行選舉,但過程只有輕微起伏。

- 印度:雖然印度總理莫迪領導的印度人民黨未能贏得大多數議席,令市場感到失望,但印度的經濟前景未有實質改變。印度仍然處於經濟穩健增長、通脹回落及財政穩健的黃金時期,這歸功於多項結構性增長因素,包括人口結構、基建投資及政府推動製造業發展。莫迪第三屆任期發表的2025年全年預算繼續著重財政整頓,為長期改革制定路線圖,同時在短期內平衡經濟優先任務。我們認為,印度政府降低債務比率的計劃將獲得評級機構的正面評價。

- 印尼:候任總統普拉伯沃表示有意增加財政支出及提 高該國債務比率,力求實現8%的增長率。隨著他著手 建立強大的議會聯盟,立法放寬財政規則(尤其是財 政赤字不超過國內生產總值(GDP)3%的上限)的可 能性在中期內有所增加,這是值得關注的重要風險。 備受推崇的財政部長英卓華(Sri Mulyani)計劃於10 月份離任,加劇了上述擔憂。Sri Mulyani一直是該國 財政紀律的可靠守護者。 然而,外匯儲備前景改善及 發債目標保守,料將在短期內為印尼政府債券提供支 持。

- 中國:根據7月18日發表的公報,中國剛剛召開的三中全會(中國當局的重要政治會議)並未帶來驚喜。官方重申2035年之前全面建成「高水平社會主義市場經濟體制」的長期目標。公報採用務實基調,其中「改革」及「發展」二詞分別被提及53次和44次。三中全會預計將聚焦長期結構性改革及策略,但會上談及今年5%的GDP增長目標以及房地產及地方政府債務問題,顯示最高領導人意識到解決這些問題的迫切性。

我們亦等待年底的中央經濟工作會議及明年的全國人大會議頒佈立法來推進改革議程。月底的中央政治局會議與週期性政策的相關性更大。

整體而言,我們預期4月的中央政治局會議後的政策調整具連續性,旨在守住經濟增長基線。由於結構性失衡及房地產行業持續構成拖累,中國經濟增速將繼續低於潛在水平,但我們預期當局將於下半年推出漸進式的順週期政策。整體而言,我們認為經歷年初以來的強勁上漲後,中國政府債券的收益率正進入整固階段,但我們認為收益率的後續升幅有限。

- 泰國:亞洲政治前景良好,但泰國可能是例外,當地的政局持續動盪,並為財政政策的實施及整體政策的制定帶來重大不確定性。在此之前,泰國在疫情時期的擴張性財政支出導致債務水平大幅增加,而與區內其他國家相比,其GDP仍然缺乏增長動力。在此環境下,對財政及貨幣政策的持續限制不利泰國資產,這些資產暫時或會波動及表現欠佳。長遠而言,市場將期待槓桿走勢最終回穩的跡象,這是離岸債務評級的關鍵支柱。

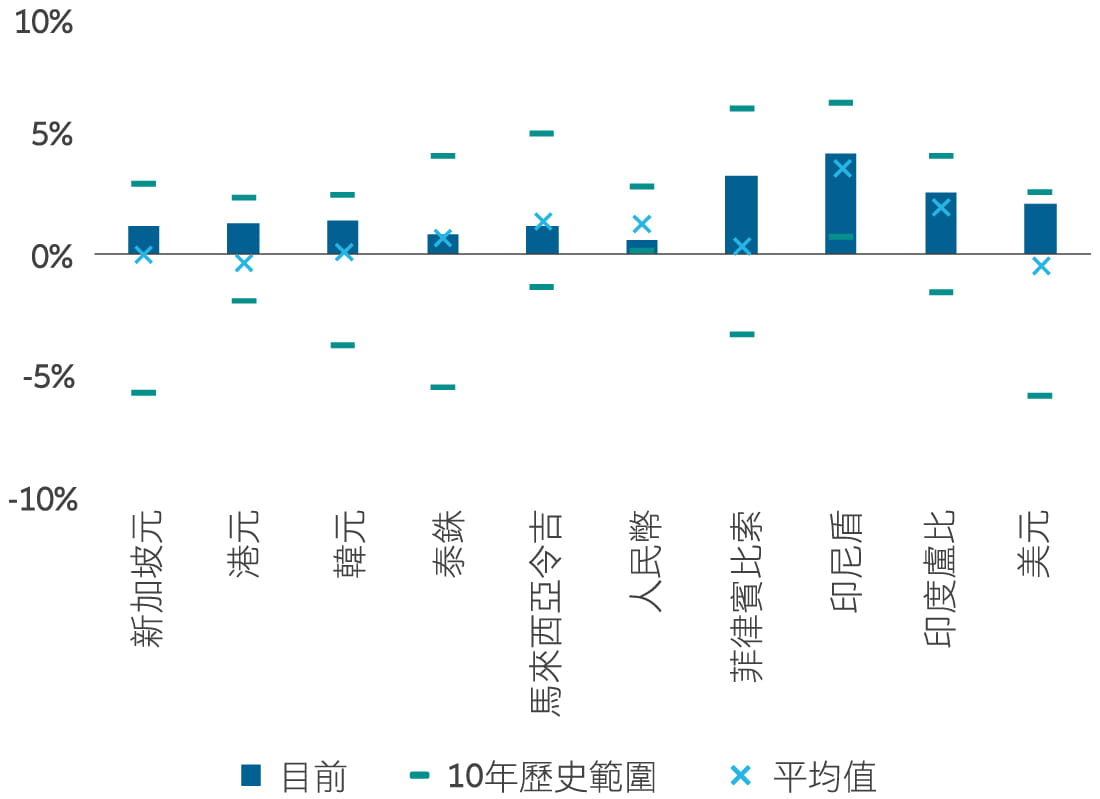

由於聯儲局並不急於調低利率,所以我們認為息差是 2024年下半年亞洲利率債及外匯策略的主題。我們看好 通脹壓力受控的高收益債券市場,例如印度及印尼政府 債券,尤其青睞 5年期債券,原因是兩者的收益率曲線 趨平。至於亞洲外匯息差,我們看好印度盧比兌離岸人 民幣的長倉。兩國央行均致力限制外匯波幅,從而進一 步提高風險回報水平。人民央行逐步將人民幣貶值,對 息差交易注入進一步上行空間。

亞洲市場亦不乏個別機會(見圖表3)。我們看好3年期韓國國債,因為我們認為通脹溫和及當局有更大壓力放寬政策以刺激國內需求,減息的概率被市場低估。韓國國債有可能於9月份的檢討中納入富時羅素世界政府債券指數(WGBI),這是進一步的技術支持因素,畢竟WGBI基金先前幾乎並無持有韓國國債。

我們亦青睞持有印尼盾兌菲律賓比索的長倉,理由是兩國央行的外匯管理方法相反。印尼央行致力維持印尼盾的穩定性,而菲律賓央行則較少干預。菲律賓央行表示,其政策立場變得較為鴿派,有較大可能於8月份減息,並指出外匯貶值對通脹的影響有限。儘管印尼盾遭到拋售,為投資者提供較佳的吸納價格,但我們仍警惕印尼的政策連續性風險。

圖表3:亞洲本幣政府債券實質利率

資料來源:彭博。數據截至2024年6月28日。

主題 2: 信貸週期改善,違約率持續下降

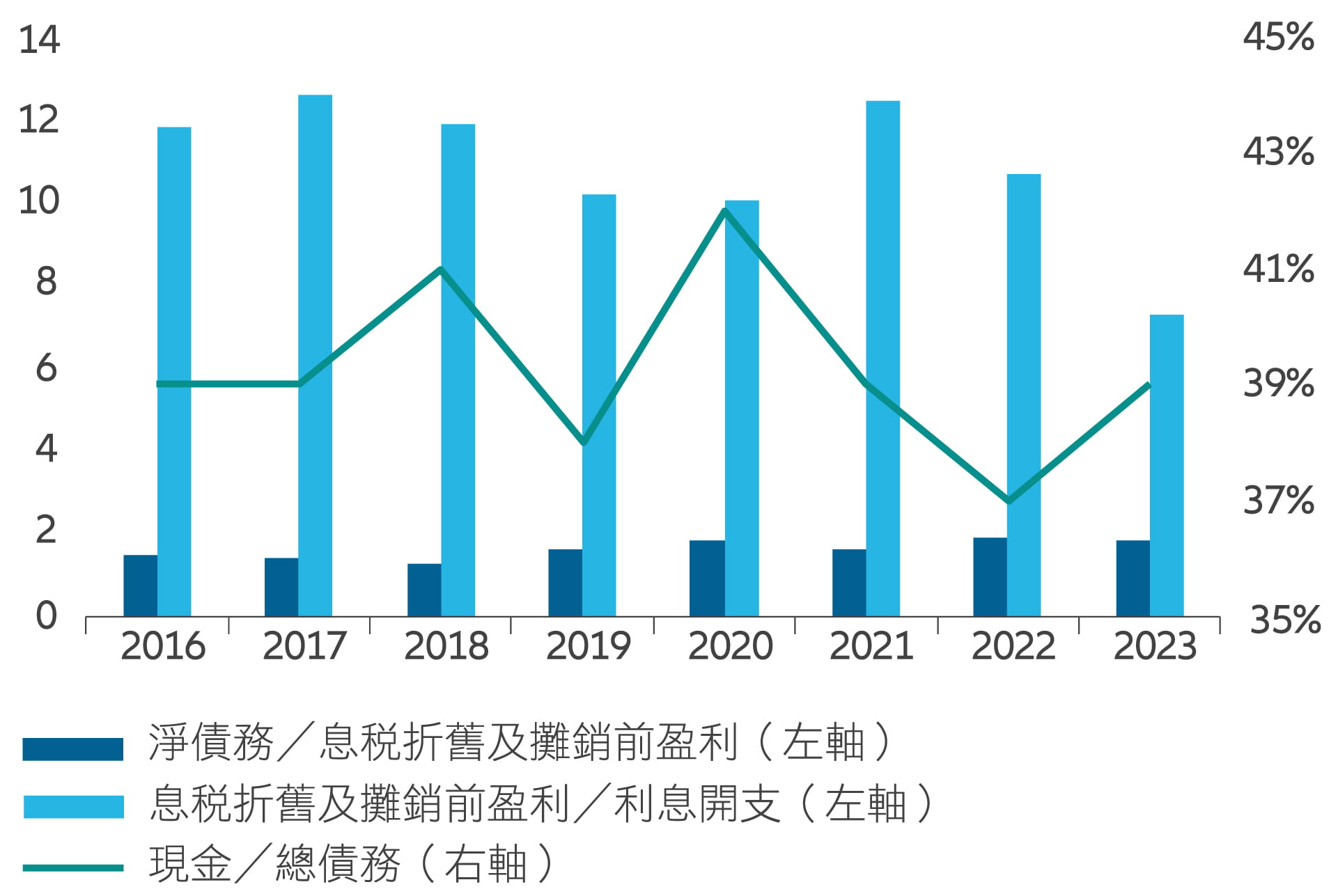

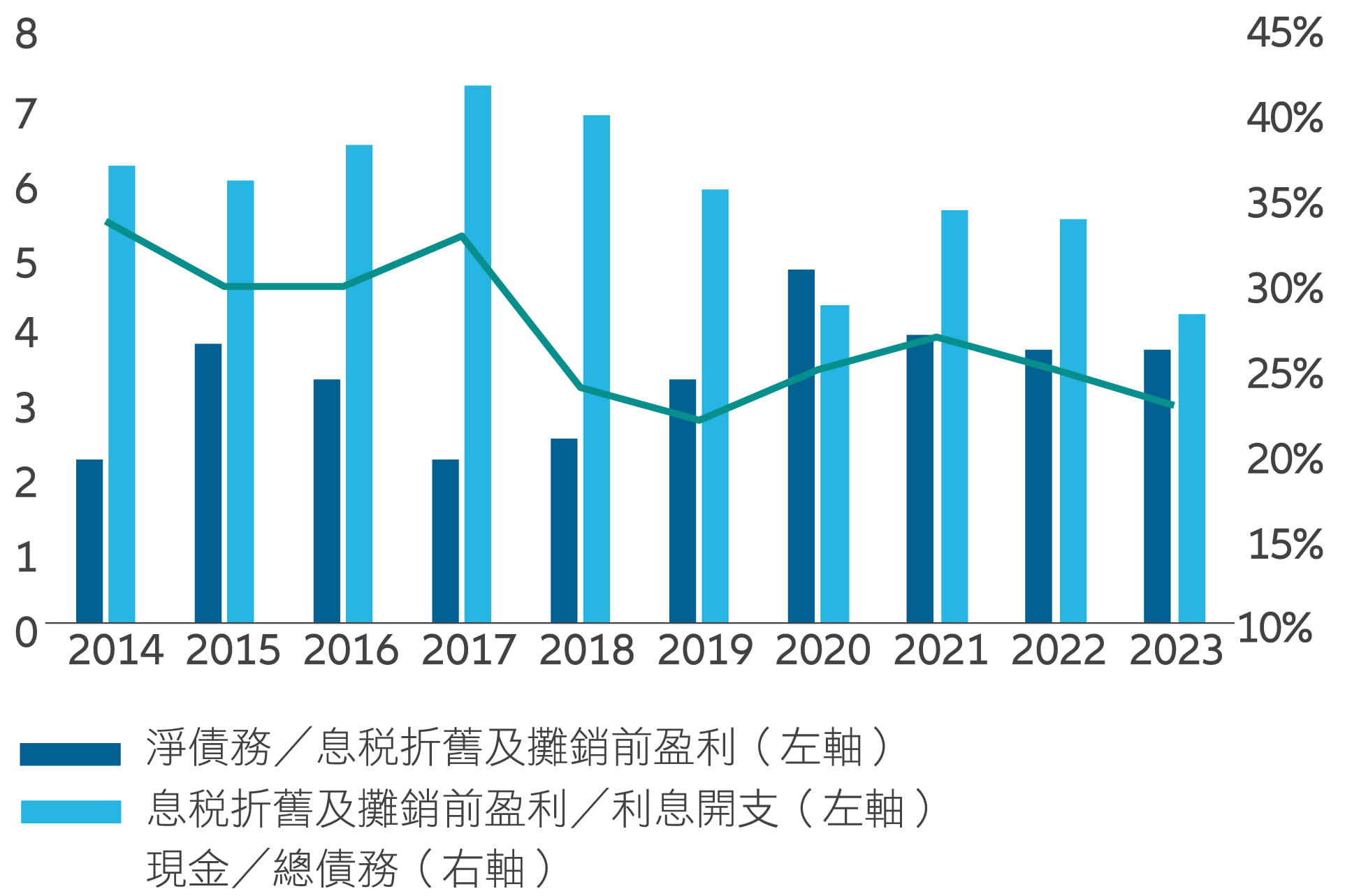

亞洲企業及金融機構呈報的盈利證實我們的觀點,即亞洲信貸處於信貸週期的黃金階段。大多數企業的基本因素穩健,槓桿率穩定及流動性良好便是證明(見圖表4及5)。

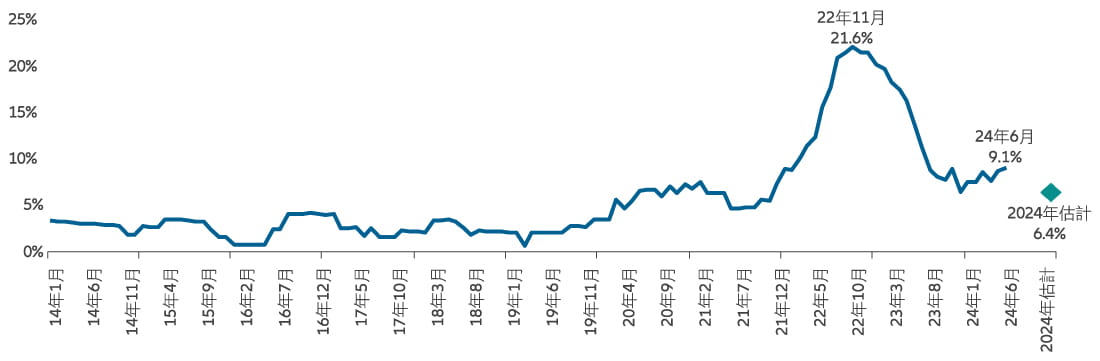

評級下調主要屬於我們的信貸研究認定處於下行週期的行業,例如中國非銀行金融及中國房地產。重要的是, 亞洲高收益債券的違約率於2024年上半年大幅降至9.1%, 跌穿2021年以來一直是雙位數的水平(見圖表6)。2 我 們預期評級走勢將維持穩定,違約率將恢復中等個位數 範圍的正常幅度。

圖表4:投資級別企業債券的信貸基本因素

資料來源:摩根大通。數據截至2024年6月28日。

圖表5:高收益企業債券的信貸基本因素

資料來源:摩根大通。數據截至2024年6月28日。

圖表6:亞洲高收益債券的違約率*

資料來源:美國銀行。數據截至2024年6月30日。*違約率數據反映過去12個月的違約率,根據亞洲高收益債券的違約次數計算。

主題 3: 鑒於估值明顯收窄,奉行風險紀律 的息差將會是表現的主要動力

上半年的升勢基礎大致廣泛。至於我們看好的板塊,例如澳門博彩、印度基礎設施、中國科技及東南亞額外一級資本債券(AT1),其目前估值相比六個月前已大幅收窄,因而息差於短期內進一步收窄的空間有限。

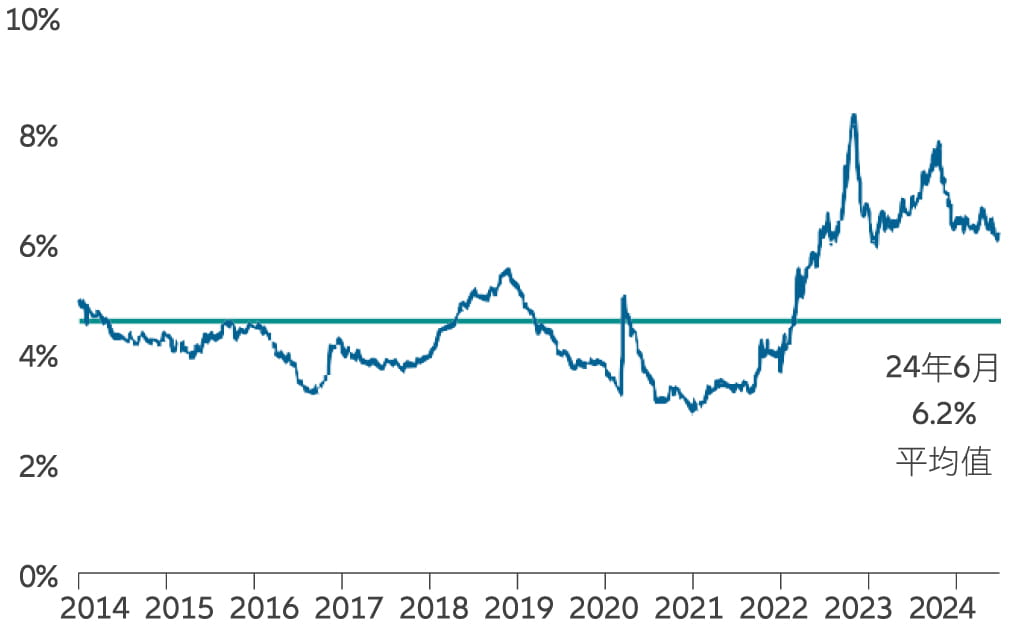

儘管如此,按總收益率計算,我們認為,相較歷史水平,摩根大通亞洲信貸指數(JACI)中國高收益債券指數目前6%的收益率仍有吸引力。故此息差成為最易發揮的策略,尤其是鑒於亞洲的基本因素穩定、技術因素利好及歷史波幅較低。

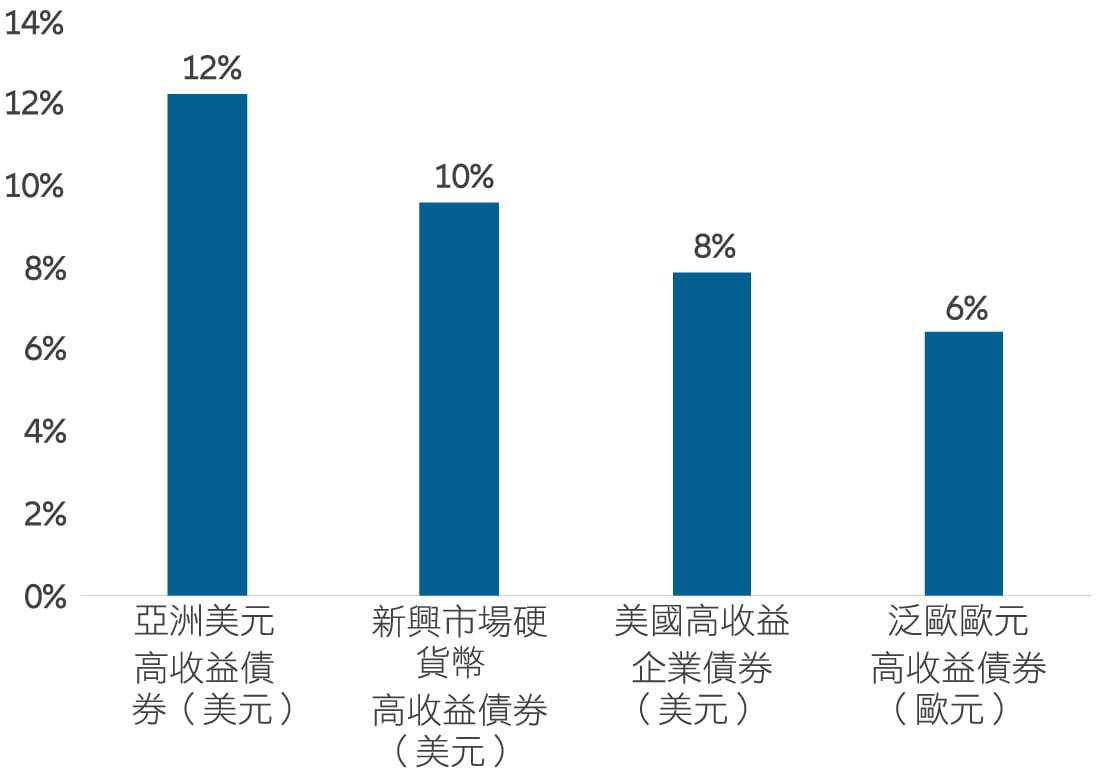

此外,我們認為,即使亞洲高收益債券於上半年表現大幅領先,但相比其他市場的高收益債券仍然吸引(見圖表7及8)。

根據摩根大通的資料,截至2024年上半年,JACI BB級企 業債券的收益率相較美國BB級企業債券仍高出約100點子,而JACI B級企業債券的收益率則較美國B級企業債券高出約350點子。隨著違約率繼續趨於正常化,風險溢價很可能亦會恢復正常,不過需時可能超過六個月。

我們認為,最佳息差機會來自處於信貸週期有利位置的板塊及公司,包括印度基礎設施、中國公用事業、澳門博彩及若干銀行資本證券,其信貸走勢保持穩定至正面,違約率較低下及總收益率合理。

雖然下半年我們主要實施息差策略,但亞洲信貸市場繼續有市場錯置及超額回報機會,尤其是在高收益債券領域。我們亦發現,經歷上半年強勢上漲後,隨著承險意欲上升,市場或多或少掉以輕心,需要嚴守風險管理紀律。

然而,概括來看,未來幾個月我們有理由看好亞洲定息收益。

圖表7:亞洲美元債券最低收益率

資料來源:摩根大通。數據截至2024年6月28日。

圖表8:各種高收益債券的最低收益率

資料來源:摩根大通。數據截至2024年6月28日。

1.資料來源:彭博,2024年6月28日。

2. 資料來源:美國銀行,2024年6月30日。違約率數據反映過去1a2個月的違約率,根據亞洲高收益債券的違約次數計算。