13次地緣政治危機的投資啟示

摘要

為了幫助引導投資者度過烏克蘭與俄羅斯的衝突,我們分析了自 1953 年以來的十多個類似事件。結論是什麼? 與地緣政治事件相比,潛在的經濟因素往往是市場的更大驅動力 — 因此密切關注油價、通脹和央行行動。

要點

|

世界大部分地區已明確回應俄羅斯入侵烏克蘭:這是違反國際法、嚴重威脅全球安全和人道主義災難。 但對於投資者來說,情況就不太確定了。 任何新發展似乎都會影響油價、擾亂金融市場,並混淆通脹前景。

在這樣的時代,一些投資者依賴於一句古老的市場格言:「大砲開打時買入,和平號角吹響時賣出」1(buy on the sound of cannons, sell on the sound of trumpets)。 但這真的好嗎? 為了找出答案,我們分析並總結了十多個近代與當前情況相似的地緣政治危機、與金融市場之間的關繫。(請參閱下面列表)

市場如何應對最近的 13 次危機

在分析中,我們發現無法就全球危機對股票、債券、商品或貨幣的影響得出明確的結論。 有時市場會大幅反彈,有時卻沒有。2

- 危機後顯著的牛市。 例如,在兩次伊拉克戰爭之後,市場表現相當不錯。 但我們認為這些反彈有其他更重要的驅動因素 — 尤其是經濟衰退結束(1991 年)或科技泡沫的反彈(2002-2003 年)。

- 危機後顯著的跌市。 2008 年俄羅斯入侵格魯吉亞後,市場承受著巨大壓力 — 但這跌市很可能是因為全球金融危機導致,而不是政治危機。

在許多其他情況下,股市走勢並不引人注目。 總體而言,如下圖所示,在全球危機爆發後,股票平均表現往往較好。 與此同時,美國國債等“安全”資產 — 平均而言 — 在歷史上略有拋售,導致其收益率上升。 但正如我們在上面的例子中所解釋的,投資表現可能是由與危機無關的因素所驅動。 從過去得出的重要結論,我們不支持「大砲開打時買入」的觀點。 相反,投資者應該根據整體經濟的健康狀況,以及行業和收益前景,來做出買賣決定。

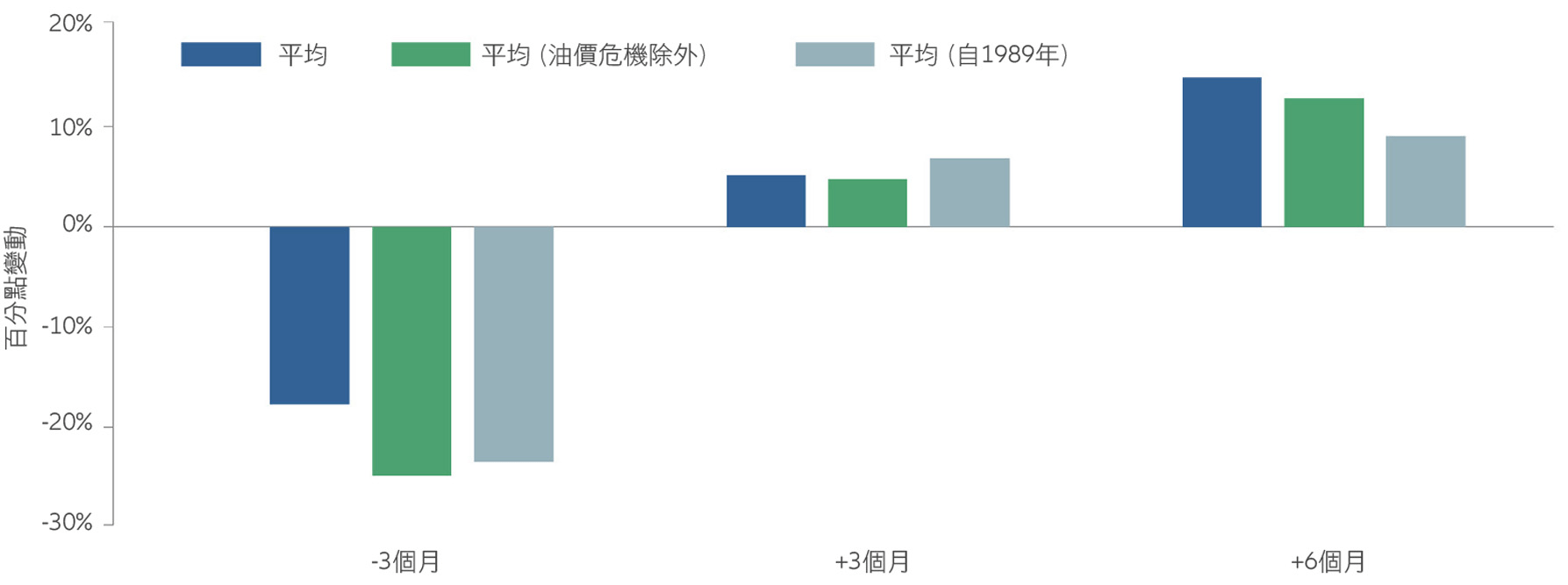

全球危機後股市往往會反彈 — 尤其是在冷戰結束後

標準普爾 500 指數在 13 個危機時期的表現(百分點)(見下表)

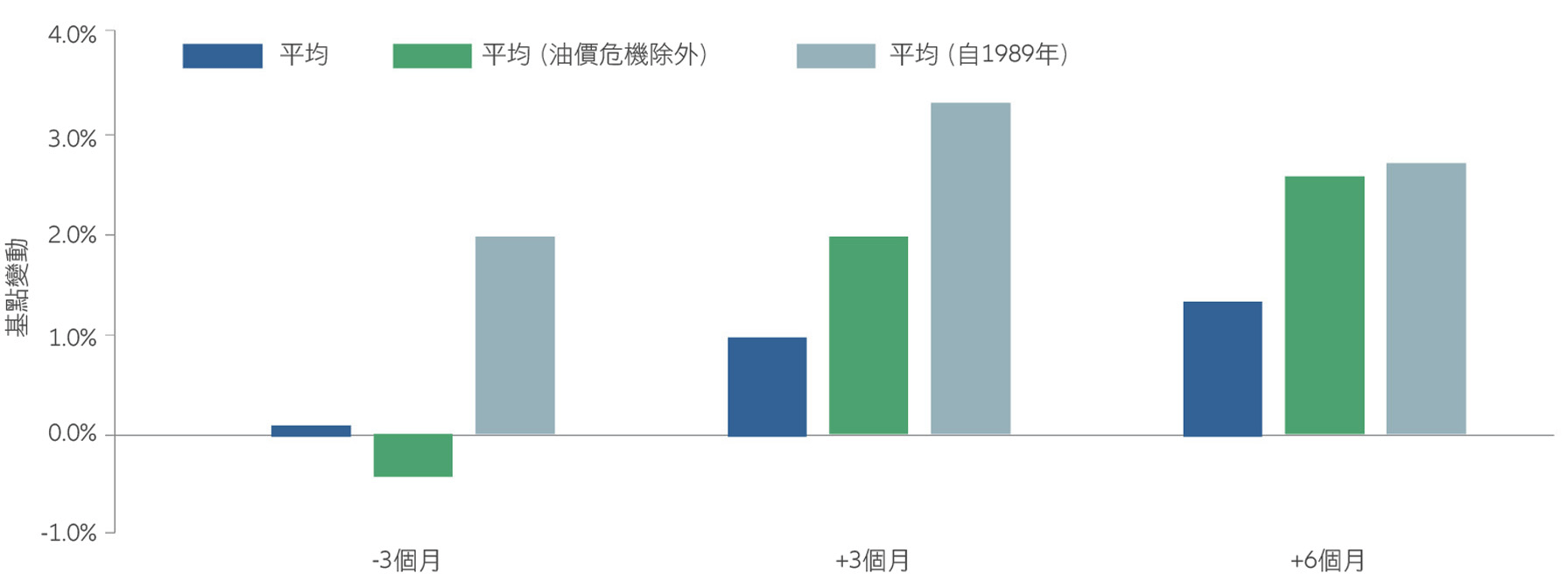

危機後收益率趨於上升 - 隨投資者遠離“安全”資產

13 個危機時期的 10 年期美國國債表現(以基點為單位)(見下表)

兩張圖表資料來源:安聯投資、Refinitiv Datastream、GFD。 基於 GDR 周邉市場發展的計算(17/3/1953); 匈牙利(28/10/1956); 古巴危機(10/10/1962); 捷克斯洛伐克(21/8/1968); 波蘭(13/12/1981); 石油危機 1 (6/10/1973); 石油危機 2 (16/1/1979); 伊拉克戰爭 1 (17/1/1991) ; 伊拉克戰爭 2 (19/3/2003) ; 突尼斯阿拉伯之春(17/10/2010); 格魯吉亞(1/8/2008); 克里米亞/烏克蘭(3/3/2014); 美國-朝鮮(8/8/2017)。 過去的表現並不預示未來的結果。

市場對烏克蘭危機的反應

自烏克蘭衝突開始以來,我們還沒有看到徹底恐慌的跡象 — 至少在主要市場是這樣。 所謂的「恐慌指數」— 波動指數或 VIX — 目前約為 35。這遠高於其約 20 的長期平均水平,但與近年來的極端值(50+)仍相距甚遠。

油價是另一回事。 能源價格大幅上漲,西德克薩斯中質原油 (WTI) 和布倫特原油交易價格均超過 100 美元,是兩年前的兩倍。 這很可能會影響經濟增長。 過去,油價在兩年內倍翻,屢屢導致經濟衰退。

在此背景下,不難猜測各國央行,尤其是美國聯儲局,會否推遲、甚至停止宣布貨幣政策正常化。 我們對此表示懷疑,主要考慮到石油上漲,可能導致通脹率高於預期。 此外,能源價格上漲,亦會令企業和家庭提高通脹預期 — 這實際上會進一步推高通脹。 自 2021 年底以來,各國央行接連點名關注,潛在的通脹壓力和收緊的勞工市場。 雖然我們預期通脹率按年變化會下降,但通脹率很可能在中期內,保持在西方央行 2% 的目標之上。

此外,美國聯儲局經常指出,希望收緊總體金融狀況,而不僅僅是央行利率。 股票價格逐漸下跌,抑或是企業債券或貸款利率的上升,都不太可能改變聯儲局的立場。

在此背景下,我們暫時對股票持謹慎態度。 市場多年來表現穩健,烏克蘭危機可能會在未來幾週引發更多拋售。

以下是我們分析的 13 件影響市場的危機

| 冷戰 | 1981 | 波蘭戒嚴 |

| 1968 | 入侵捷克斯洛伐克 | |

| 1962 | 古巴導彈危機 | |

| 1956 | 入侵匈牙利 | |

| 1953 | 東德(GDR)起義 | |

| 石油危機 | 1979 | 伊朗革命後的石油衝擊 |

| 1973 | 石油輸出國組織石油禁運 | |

| 海灣戰爭 | 2003 | 第二次美伊戰爭 |

| 1991 | 第一次美伊戰爭 | |

| 阿拉伯之春 | 2011 | 中東起義 |

| 俄羅斯軍事行動 | 2014 | 克里米亞危機(烏克蘭) |

| 2008 | 入侵格魯吉亞 | |

| 北韓挑釁 | 2017 | 美朝緊張局勢 |

1 這句話經常出自倫敦金融家Nathan Rothschild,1810 年。

2 資料來源:安聯投資研究,Refinitiv Datastream。 第一次伊拉克戰爭(1991 年 1 月 17 日)開始後,標準普爾 500 指數的回報率在 3 個月期間為 19.0%,在 6 個月期間為 16.2%。 第二次伊拉克戰爭(2003 年 3 月 19 日)開始後,標準普爾 500 指數的 3 個月期回報率為 13.8%,6 個月期為 18.6%。 過去的表現並不預示未來的結果。

標準普爾 500 指數是非管理指數,通常被認為是美國股市的代表。 投資者不能直接投資於指數。

本文內所載的資料於刊載時均取材自本公司相信是準確及可靠的來源。本公司保留權利於任何時間更改任何資料,無須另行通知。本文並非就內文提及的任何證券提供建議、邀請或招攬買賣該等證券。閣下不應僅就此文件提供的資料而作出投資決定,並請向財務顧問諮詢獨立意見。但閣下若選擇不尋求專業諮詢,即應考慮是否適合您投資。

投資涉及風險,包括可能損失本金,以及投資於新興及發展中市場所伴隨之風險。過往表現、或任何估計、估算或預測並非未來表現的指引。本文件及網站並未經香港證券及期貨事務監察委員會審閱。發行人為安聯環球投資亞太有限公司。

在美聯儲採取鷹派行動後 尋找主動投資機會

摘要

在高通脹和對烏克蘭事件引發的地緣政治局勢擔憂的背景下,美國聯儲局調高了基準利率。儘管市場此前曾從容應對加息週期,但這次可能會有所不同,因為美聯儲似乎比最初預期的更為鷹派。投資者應積極尋找相對回報的機會。

要點

|