中國成長之路

中國:放眼長遠未來

摘要

中國對「科技巨擘」的監管打壓並沒有改變其戰略目標。中國將繼續開放,而全球投資者將持續增加中國投資配置。在這段時期,投資者可以汲取哪些長期教訓呢?

要點

|

中國於2021年8月通過嚴格的數據隱私保護法,這是最近嚴厲打壓「科技巨擘」的舉動。在處理包括保護公民隱私等社會問題的行動前,政府還發布許多其他影響市場的公告。事實上,自2020年11月螞蟻集團暫停招股以來,政府已發布約50項公告,影響在紐約上市的中國離岸公司的股價,其中許多是大型互聯網和電子商務公司。

雖然國際投資者感到憂慮,但我們認為這調整並不會改變遊戲規則,意味著投資者應該重新考慮對中國的看法。最近的監管風暴是回應新社會問題的措施,例如出生率低、社會不平等、疲情期間科技巨擘的影響力越來越大,以及與美國關係持續緊張。但我們認為,這並沒有減低中國開放予外國投資的承諾,並且監管對國家強大增長的雄心非常重要。

中國科技巨擘:英雄墜落

中國政府在「十四五」規劃(2021-2025年)中提出的首要政策目標,仍然是促進高質素增長、創新科技及改善民生。改變的是,政策制定者不再將互聯網和其他新經濟部門視為國家創新先鋒,而是越來越傾向將科技巨擘視為社會問題的根源,以及金融及安全風險的來源。

要從這裡判斷可能發生的事情,最好從中國政府的角度分析情況:

- 政策制定者希望鼓勵資本市場減少對互聯網消費服務的投資,而增加投資在高科技製造業方面,這反映政策對自給自足、產業升級及碳中和等持續關注。

- 更廣泛而言,中國正致力減少對西方經濟體,尤其是美國的依賴,並將資源投放於研發人工智能(AI)、半導體、機械人、能源儲存、基因排序及區塊鍊等領域。

但中國仍需要外國資金來推動其工業增長,因此,儘管通過美國上市獲得資金的渠道或會停止 — 至少對未來將上市的公司而言 — 內地資本市場將變得比過往任何時候更為重要。這表示政府希望降低本地股票及債券市場的波動性,因此,我們預期監管當局干預的語調和強度或會減弱。

美國及歐盟已專注於監管科技巨擘

中國並不是第一個試圖控制科技巨擘的國家,這一事實或可讓投資者感到安心。美國及歐盟的監管機構已經開始關注科技巨擘的規模、涉嫌反競爭行為、對消費者數據的控制等。最大不同在於中國的政治和管治體系能讓當局更快地採取行動。

在一定程度上,中國監管機構其實在打壓開始前,即螞蟻集團暫停招股之前,已較為落後。例如,與傳統銀行系統相比,螞蟻集團的金融科技模式之監管實在極為寬鬆。因此,中國最近的變化有部分是為了迎頭趕上。

然而,與西方不同的是,中國將監管打壓定為維護金融和社會穩定的措施。官方口號—「防止資本無序擴張」— 於2020年12月首次推出,成為一項重點任務。政府擔心科技公司的影響力越來越大,甚至會扭曲市場結果。官員們還擔心這些科技公司的億萬富翁創始人積累的財富和權力。

除科技巨擘外,中國亦專注於解決社會問題

中國一直採取行動以解決內地社會問題 — 美國和歐盟的政策制定者亦是如此。但考慮到中國試圖解決之社會問題的程度,中國最近對教育部門作出有力的改革:

- 多年來,中國的教育體系幾乎完全依賴標準化考試的成績,在學校創造一種近乎無停止的功課及準備考試的文化 — 包括學生廣泛參加校外付費補習以爭取優勢。

- 中國也一直在培養死記硬背的學生,而不是具備實現全球領導地位所需的創造性思維。

- 貧困家庭的孩子更難與富裕家庭的孩子在學業上競爭,從而導致經濟不平等的長期問題。

面對如此多社會問題,2021年3月國家主席習近平將補習行業稱為「一種難以治癒的慢性病」。因此,當政府打擊校外培訓機構並不令人意外。但我們認為這並不是對私營部門或資本主義進行更廣泛攻擊的一部分。相反,補習行業遭受打擊是由於中國面對的社會挑戰,教育被視為公共商品的背景下所出現。因此,儘管中國許多補習班的課堂已經結束,其他部份仍有可能改革,但這些不太可能挑戰整個商業模式的可行性。

中美緊張局勢對中國內地資本市場影響不大

儘管美國及中國的監管機構正面對相似的問題,但兩國仍存在重大差距。事實上,中美關係惡劣令美國融資活動結束。中國政府已宣布將審查如何運用可變利益實體(VIE)結構,中國公司通常使用該結構從外國投資者手上籌集資金。我們認為中國或會阻止VIE在美國上市,但我們認為不太可能取締現有公司。此外,VIE很可能會繼續在香港H股上市,由於中國需要外國資金來實現其戰略目標。

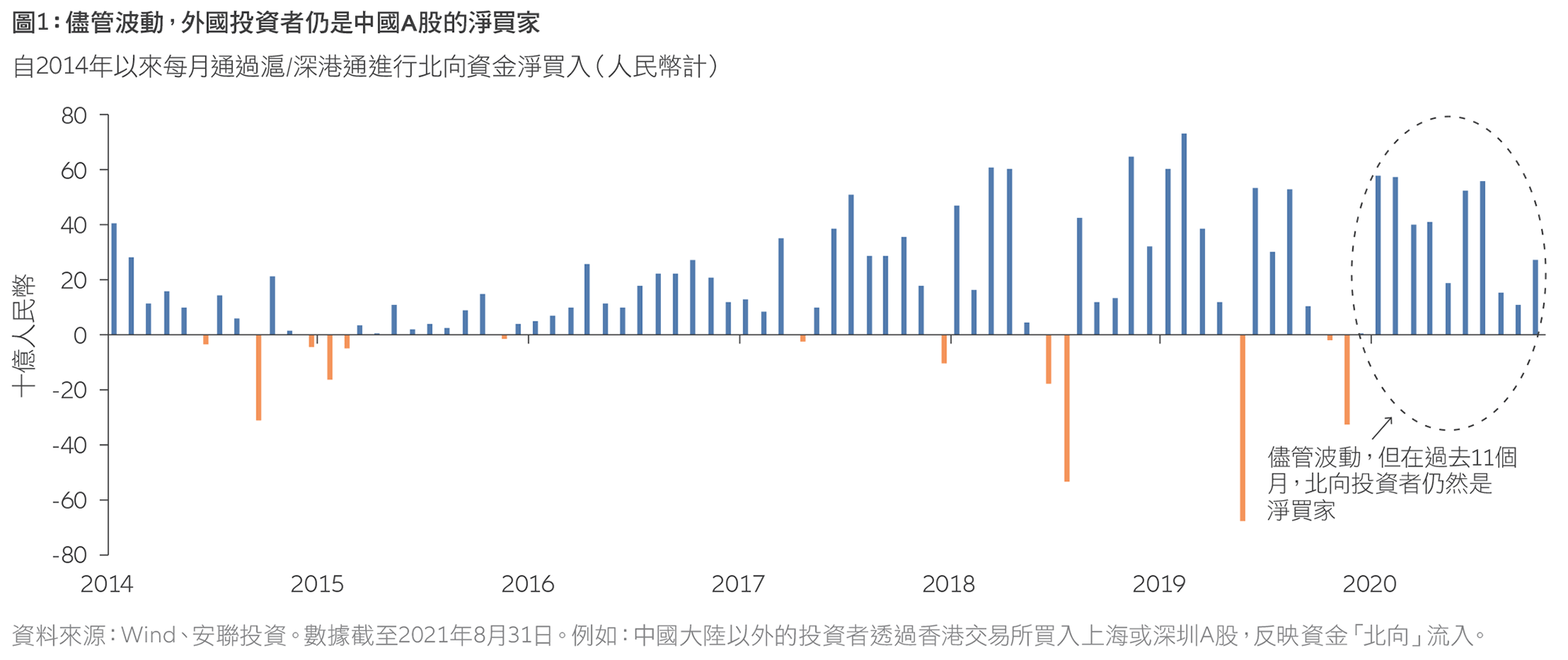

儘管出現負面消息,全球投資者仍繼續增持中國A股(見 圖1)。7月份,外國投資者通過滬/深港通計劃淨買入16億美元的中國A股。在撰寫本文時,2021年8月流入中國A股的資金也是正數,這是連續第九個月出現正資金流入,因為買家增加對中國的結構性資產配置。儘管低於前幾個月,但卻反映「趁低吸納」的心態。

此外,與其他不確定時期相比,貨幣和定息收益市場一直保持穩定,人民幣和國內債券市場甚至在部份時間上升。

中國A股的穩定性相對於在香港和美國上市的離岸公司(主要是互聯網、電子商務和教育股)大幅下跌形成對比,反映政府新規則的焦點限於狹窄的領域。值得注意的是,截至2021年8月底,MSCI中國指數年初至今下跌約14%。然而,在岸A股市場輕微上升,同期回報約為1%,這顯示波動性主要局限於大型科技及教育行業。

展望未來,我們認為中國A股市場將受惠於離岸市場面臨的挑戰,尤其是在美國上市的中概股。中國A股市場將成為中國長期經濟發展更重要的資金來源,並將變得更多樣化,流動性更大。事實上,在A股走勢疲弱後,國有媒體最近發表對內地股市支持性評論,明顯反映上述趨勢。

我們的觀點:投資者應從長遠角度看待中國

長期而言,我們認為當前打壓並不會因風險溢價上升而導致中國股市結構性下調。互聯網板塊是離岸股票的重要組成部分,因此該板塊疲弱不可避免地會對整體市場估值產生一定影響。但中國A股市場繼續保持韌性 — 正如之前討論,外國投資者強勁資金流入反映這觀點。

我們認為,國際投資者應繼續考慮增加對中國股票的結構性配置。我們亦建議將中國視為一個獨立的配置,而不是現有新興市場投資的一部分。中國經濟佔全球國內生產總值的16%,其中國A股市場佔全球股票成交額的五分之一以上。相比之下,MSCI 所有國家世界指數(ACWI)中國的權重為5%,這個巨大差距需要收窄。此外,監管機構關注的公司都是擁有重要盈利業務的大型公司,長遠而言,它們很可能會繼續成功地增長。

在我們代表客戶管理的資產中,我們的中國部署在整個波動期間維持不變。事實上,我們把握市場疲弱的時機,展開幾項新部署。我們看好具持續增長潛力及具政府政策支持的行業,並與我們投資組合中的關鍵主題保持一致。當中包括中國自給自足的需要(半導體板塊)、產業升級(機械人)和低碳排放(可再生能源及電動汽車供應鏈)等行業。

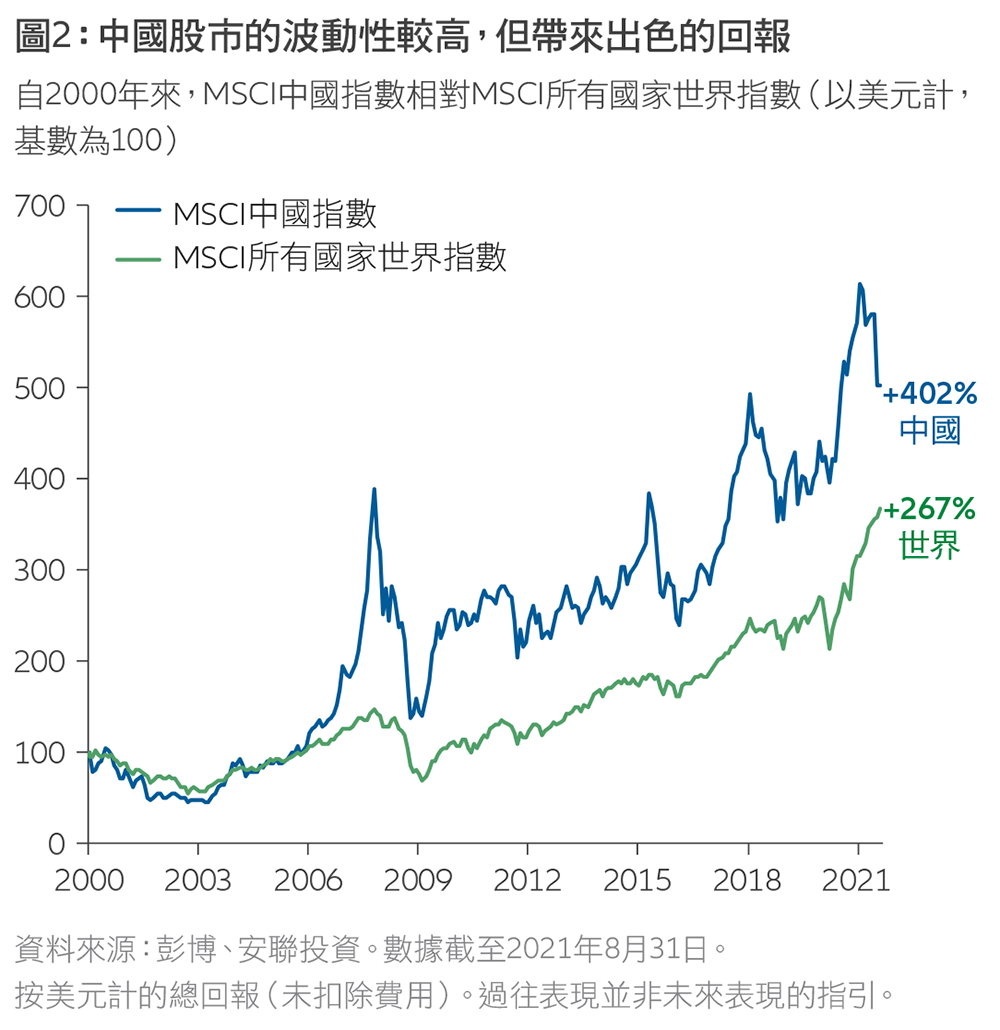

總括而言,我們相信與西方市場相比,中國投資帶來不同的風險及更高的不確定性,但投資者過往獲得長期出色的回報。事實上,如圖2所示,截至8月底,20年投資中國股票的回報達402%,而全球股票則為267%。過去,像這樣的波動時期證明是買入良機。

MSCI所有國家世界指數(ACWI)屬非主動管理指數,代表23個發達市場和24個新興市場大型及中型股票的表現。MSCI中國指數屬非主動管理的指數,涵蓋大約85%中國具代表性的大型及中型股票。投資者不能直接投資於指數。

繼續投資中國股票的7個理由

摘要

儘管近期有關中國的消息令市場感到不安是可以理解的,但我們認為這不會改變長期投資的吸引力。中國較高的長期回報潛力伴隨著波動性,了解中國市場的動態有助我們更容易應對這些變化。